تفاصيل جديدة .. ما قبل انهيار أبراج

الشركة كانت عاجزة عن تغطية تكاليف تشغيلها منذ 2014 واقترضت لتلبية احتياجاتها التشغيلية

- منذ عام تقريبًا بدأت أبراج سحب عشرات ملايين الدولارات من صندوق الاستثمارات الرابع ثم صندوق الرعاية الصحية

- الشركة تواجه تحقيقات في مزاعم سوء إدارة وخلط أموال واختلاس أصول

- المصفون: أصول أبراج انخفضت من 2.5 مليار دولار في مارس إلى 1.1 مليار دولار في يونيو .. ما حدث “مبالغ فيه”

- حسين سجواني رئيس داماك كان بين رجال أعمال خليجيين رفضوا إقراض نقفي وشركته

- أبراج: الاقتراض كان ضروريا لأن معظم عملائنا شركات عائلية لا تلتزم بالسداد في الموعد

إعداد – حابي

في يناير الماضي، كان عارف نقفي مؤسس أبراج ورئيسها التنفيذي وأحد المع رجال الأعمال في الأسواق الناشئة، يجلس إلى جانب ملياردير مايكروسوفت الشهير بيل جيتس، متحدثا خلال إحدى الجلسات الرئيسية لمنتدى دافوس الاقتصادي عن دور صناديق الاستثمار المباشر في “عالمنا الممزق” .. لكن قبلها بأيام كان نقفي قد عقد جلسات عديدة مع أصدقائه من رجال الأعمال الخليجيين طالبا منهم إقراضه عشرات الملايين من الدولارات لفترة قصيرة من أجل التعامل مع أزمة سيولة.

وبعدها بأشهر، وتحديدا في يونيو الماضي، وبعد أن أصبحت أبراج عاجزة حتى عن دفع إيجار مقراتها ورواتب موظفيها.. استسلم نقفي صاحب الـ 58 عاما للأزمة ولضغوط الدائنين وقدم للمحكمة طلبا للتصفية المؤقتة.

عقب تخليه عن إدارتها، تم اكتشاف وضع أبراج الحقيقي.. الشركة ظلت لسنوات ماضية غير قادرة على تغطية تكاليف تشغيلها، فاقترضت لسد احتياجاتها إلى أن أصبحت مدينة حاليا بأكثر من 1 مليار دولار.. وبمجرد أن قام المقرضون بـ”إغلاق الصنابير” انهارت الشركة تاركة الخسائر والدعاوى القضائية وسمعة محطمة، وفقا لتقرير من بلومبرج.

أدى اعتماد أبراج على الروافع المالية في مستويات متعددة إلى خلق نموذج أعمال “غير مستقر للغاية” وغير معتاد بالنسبة لصناعة الاستثمار المباشر في الملكية الخاصة، حسبما قال المصفيان المؤقتان المعينان من المحكمة الكبرى في جزر الكايمان مقر تسجيل أبراج.

بعد تحليل الوثائق التي أمكن لهم الحصول عليها، وفي ظل “فقد” بعضها، قال المحققون في برايس ووترهاوس كوبرز أن استخدام أبراج للقروض لتغطية نفقات التشغيل جعلها “حساسة للتقلبات وأزمات السيولة المحتملة”، وقالت إنهم الآن يبيعون أصول أبراج لدفع أموال الدائنين فيما يحققون في مزاعم سوء الإدارة ، وخلط الأموال واختلاس الأصول.

وتتضمن أصول أبراج المعروضة للبيع حصص في 12 صندوقاً (بقيمة 646 مليون دولار) فضلا عن حصة في شركة كي اليكتريك الباكستانية للكهرباء بقيمة 331 مليون دولار، وحصة في سلسلة التجزئة “سبيني” بقيمة 56 مليون دولار، وحصة بقيمة 22 مليون دولار في شركة “إنترتينر” التي تعمل في أنشطة كوبونات الخصومات، وحصة أخرى في شركة “ومضة” بقيمة 9 ملايين دولار.

رفض نقفي التعليق، في حين دافعت الشركة عن استخدامها للرافعة المالية، قائلة :”كان الاقتراض ضروريا لأن معظم عملائنا، خاصة في وقت مبكر، شركات عائلية لم تلتزم دائما بسداد مدفوعاتها في الوقت المناسب”، وفقا لبيان أرسلته عبر البريد الإلكتروني.

وتابع البيان: “أدركنا الآن أن وتيرة النمو كان ينبغي أن تخضع لقياسات أكثر .. المكتب الخلفي لم يساير الحدث من حيث تعقيداته أو اتباع أفضل الممارسات”، وتشمل مهام المكاتب الخلفية عمليات مثل متابعة السجلات والمحاسبة والامتثال التنظيمي.

انهيار مشروع أبراج المذهل تسبب في توجيه ضربة قوية لسمعة دبي كمركز مالي عالمي. وهز ثقة المستثمرين الذين شملوا بيل جيتس، ومؤسسة التمويل الدولية، والوكالات الحكومية في الولايات المتحدة والمملكة المتحدة، وتسبب في تخلفها عن سداد قروض إلى 10 دائنين على الأقل بقيمة 1.1 مليار دولار، وإطلاق دعاوى قضائية ضدها في الإمارات العربية المتحدة وتركيا.

ومن بين هؤلاء الدائنين، المؤسسة العامة الكويتية للضمان الاجتماعي بمبلغ 205.3 مليون دولار، وصندوق أكتوس (حامد جعفر) بقيمة 200 مليون دولار، وبنك مشرق بقيمة 177.5 مليون دولار، وبنك دبي التجاري بقيمة 166.3 مليون دولار، ونور بنك بقيمة 100 مليون دولار وبنك سوسيتي جنرال بقيمة 100 مليون دولار، وشركة العربية للطيران بقيمة 75 مليون دولار، وبنك الخليج الأول بقيمة 28.6 مليون دولار والبنك العربي الوطني بقيمة 21.1 مليون دولار.

التسلسل الزمني للانهيار، والذي تم استخلاصه من المحادثات مع حوالي 12 شخصاً على دراية مباشرة بالشركة، يحدد مدى السرعة التي فقد بها نقفي السيطرة على الأمور، رجل الأعمال الباكستاني اللطيف الذي بنى أبراج من الصفر ووصل بها إلى الآفاق في السنوات الـ 16 الماضية، ظل يرؤسها فقط لرؤيتها تنهار في أقل من 10 أشهر.

روج نقفي، الذي كان بمثابة محاضرا ثابتا في المنتدى الاقتصادي العالمي السنوي بدافوس، لصورة أبراج كوجه مشرق لأنشطة الاستثمار المباشر في الملكية الخاصة بالشرق الأوسط.

بدأت شركته نشاطها براسمال في حدود 3 ملايين دولار عام 2002، ثم نمت بسرعة فائقة، ووصلت في وقت من الأوقات إلى إدارة ما يقرب من 14 مليار دولار من الأصول لمستثمرين مثل مؤسسة بيل وميليندا جيتس وصندوق التقاعد المعلمين في ولاية تكساس.

أشرفت أبراج على استثماراتها من خلال 18 مكتباً في الأسواق الناشئة في أمريكا اللاتينية وأفريقيا وآسيا، وهي شبكة حاول العديد من المستثمرين الأمريكيين شراؤها بأسعار بالغة الانخفاض.

وقال موظفون سابقون إن نقفي فعل كل ما في وسعه لتصوير أبراج كمركز قوة. فأغدق على الموظفين رواتب كبيرة، ومنحهم ميزانيات سخية للسفر وصلت لحد استئجار طائرة خاصة للشركة. قامت أبراج برعاية فعاليات مثل أسبوع أبراج، وهو مؤتمر أعمال سنوي أقام فيه حفل عشاء في فندق أرماني الفاخر في دبي ببرج خليفة، أطول برج في العالم. كما مولت الشركة مسابقة فنية سنوية مرموقة منحت للفائز جائزة قدرها 100.000 دولار.

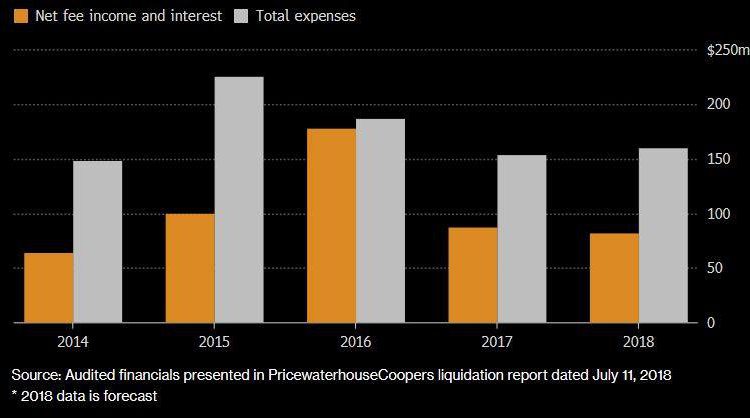

وفي هذه الأثناء، كانت الشركة مهتزة، فالرسوم التي حصلت عليها من إدارة الاستثمارات بين عامي 2014 و2017 كانت بالكاد تغطي نصف التكاليف، وفقاً للأرقام الصادرة في تقرير المصفين.

صحيح أن شركات الأسهم الخاصة في العالم تزدهر عن طريق اقتراض الأموال لتمويل عمليات الاستحواذ، لكنها لا تستخدم الديون عادة لدفع تكاليف النفقات الأساسية، وفقًا لما قاله لودوفيتش فاليبو، أستاذ التمويل المساعد في كلية إدارة الأعمال بجامعة أكسفورد.

“من غير المعتاد لأي شركة استثمار مباشر أن تمول عملياتها بقرض”، أضاف فاليبو مؤلف كتاب (Equity Laid Bare Private) أو (انكشاف صناديق الاستثمار المباشر).

بدأت أبراج في الترنح خلال سبتمبر الماضي، عندما سأل المستثمرون- بينهم مؤسسة جيتس – في صندوق للرعاية الصحية بقيمة مليار دولار تم تدشينه في عام 2016، حول ما حدث لأموالهم ، وفقا لـ 4 مصادر.

في سياق مراقبة الاستثمارات، زادت شبهات المستثمرين في أن أبراج لم تستخدم جميع الأموال التي طرحت في الصندوق، وأرادوا معرفة السبب في ذلك، لأن هناك شرطًا في بنود إنشاء الصندوق تنص على إرجاع أي أموال إضافية للمستثمرين، على حد قول أحدهم.

ورفض متحدث باسم مؤسسة جيتس التي تتخذ من سياتل مقراً لها التعليق.

منذ عام تقريبًا، كانت أبراج قد بدأت سحب عشرات الملايين من الدولارات من صندوق رئيسي واحد على الأقل – صندوق أبراج للاستثمارات الخاصة الرابع – لدعم مواردها المالية، على حد قول 3 أشخاص. وبحلول الأشهر الأولى من عام 2017 ، وصل الأمر إلى استخدام نقود صندوق الرعاية الصحية أيضًا. وأضافت المصادر أن أبراج أودعت الأموال المقترضة في حسابات الصناديق قبل أن تقوم شركة التدقيق المحاسبي “كيه بي إم جي” لاحقا بفحص بيانات الأرباح الفصلية.

في وقت سابق من هذا العام ، استأجرت شركة أبراج مكتب KPMG المحلي للتحقق من المعاملات التي قام بها صندوق الصحة ، وقالت إن المدقق لم يعثر على أي أمر يثبت سوء استخدام المال.

وقالت KPMG International إنها تحقق الآن في تلك المراجعة مع مستشارها القانوني شركة Linklaters، وأوضحت إن KPMG الإمارات لم يتم تعيينها لإجراء مراجعة رسمية أو التحقق من كيفية استخدام الأموال.

ازدادت الأزمة النقدية سوءًا. وكانت “أبراج” قد خططت لبيع حصة في “كيه-إلكتريك” الباكستانية إلى شركة “شانجهاي إلكتريك” في مارس 2017 ، والتي كان من شأنها أن تزودها بمئات الملايين من الدولارات، لكن الصفقة تأخرت بسبب العقبات التنظيمية.

وبحلول الخريف، كانت أبراج تحاول طمأنة المستثمرين في صندوق الرعاية الصحية بأن كل شيء على ما يرام. لكن في نوفمبر ، اتهم 4 منهم الشركة بسحب النقود دون موافقتهم. وقاموا بتوظيف محاسبين قانونيين لفحص ما حدث.

لاحقا، تم إرجاع الأموال غير المستخدمة، وهو ما فاقم من أزمة السيولة.

مع تصاعد الضغط ، بدأت الدائرة الداخلية لنفقي في الانهيار. في الشهرين الأخيرين من عام 2017 ، استقال كبار التنفيذيين، ومن بينهم مصطفى عبد الودود ، الذي استقال لكنه وافق على عدم المغادرة على الفور، وفقا لعدة مصادر.

لم يكن نقفي على وشك الاستسلام، قبل الذهاب إلى دافوس – حيث كان يجلس في ندورة رئيسية مع بيل جيتس – حاول إقناع من نخبة رجال الأعمال في الخليج بإعطاء أبراج عشرات الملايين من الدولارات على شكل قروض قصيرة الأجل، على حد قول 3 أشخاص.

أحدهم كان رجل الأعمال حامد جعفر ، والذي قدم قرضاً قصير الأجل بقيمة 300 مليون دولار، بما في ذلك 100 مليون دولار لنقفي نفسه. بعد ذلك، رفع جعفر دعوى قضائية ضد نقفي وأحد مديريه، مدّعيا أن لديه شيكات حان وقت سدادها بكنها بدون رصيد، وفي دولة الإمارات، تعتبر هذه جريمة جنائية كفيلة بغلقاء نقفي في السجن.

ورفض متحدث باسم عائلة جعفر التعليق.

ووفقاً ل3 مصادر، حصلت أبراج أيضاً على 75 مليون دولار من شركة العربية للطيران، وهي شركة طيران منخفض التكلفة، لا تزال تصف نقفي على موقعها الإلكتروني بأنه أحد أعضاء مجلس إدارتها.

وقبل بضعة أشهر، اشترت أبراج حصة في شركة العربية للطيران، بينما قال شخص مستقل على دراية مباشرة بالأمر، أن ابراج استخدمت الحصة كضمان لقروض بنوك، وقد باعت البنوك هذه الحصة عندما تخلفت شركة أبراج عن السداد. وبحلول شهر يونيو، كشفت شركة العربية لطيران، عن تعرضها لشركة أبراج بقيمة 336 مليون دولار ، أي ما يعادل ربع قيمتها السوقية حاليا.

وقال متحدث باسم شركة الطيران إنها “لاتملك المزيد لقوله في هذا الشأن”.

رفض رجال أعمال آخرين إقراض نقفي، وفقا لمصدرين، ومن بين الرافضين حسين سجواني رئيس شركة داماك العقارية، الملياردير الذي عقد شراكة مع دونالد ترامب في مشاريع دبي. وقال نيال ماكلوجلين ، نائب الرئيس الأول لشركة داماك للتسويق واتصالات الشركات، إن التأكيد على أن سجواني كان قد اقترب من إقراض أبراج “غير صحيح”.

بعد تنازل نقفي عن السيطرة على أعمال إدارة الصناديق في فبراير، تدهورت الأمور بسرعة. وبحلول الربيع ، استقال المزيد من المديرين التنفيذيين وتلا ذلك تقليص لعدد الموظفين، لكن حتى في شهر مايو ، كانت أبراج تحاول طمأنة دائنيها بأنهم سيحصلون على أموالهم.

وبعد أسابيع قليلة فقط ، قام أحد المدينين، وهو صندوق تقاعد كويتي يبلغ حجم ما له من ديون 200 مليون دولار، بإغلاق الطريق الأخير أمام أبراج ورفضه الموافقة على اتفاق لتأجيل سداد مستحقاته، بل وضغط على أبراج لإيقاف عملياتها.

استسلم نقفي بعد ذلك بفترة وجيزة، حيث تقدم في 14 يونيو بطلب تصفية مؤقتة تحت إدارة لجنة تعينها المحكمة في جزر كايمان.

وقدر تقرير للمصفين أصول “أبراج” المعروفة بنحو 1.1 مليار دولار، بما في ذلك حصص في 12 صندوقاً واستثمارات مثل “كيه-إلكتريك” القابضة، وهذا المبلغ أقل بنحو 1.4 مليار دولار من إجمالي قيمة أصول أبراج حتى مارس الماضي، وفقا للبيانات المالية التي تم الكشف عنها في التقرير.

ويعتقد المصفون أنه إما أن وضع أبراج وملاءتها المالية قد انخفض بشكل “ملحوظ” أو “مبالغ فيه”.

وقال بعض الموظفين السابقين إن سرعة انهيار ابراج لم تفاجئهُم. ووصفوا نقفي بأنه كان “هجوميا” و “وتنافسي”، وقالوا إنه كان يدير أبراج وكأنه “ملك”. القليل فقط هو ما كان يمكن أن يحدث دون موافقته، كما أن محاولات مراجعة أفعاله غالبا ما واجهت غضبا.

لكن أبراج شككت في فكرة أن نقفي كان بكل هذا التأثير. وقالت الشركة في بيانها إن الشركة “كانت تدار على الدوام كشراكة” وأن “الحوار والمشاركة كانا دائماً موضع تشجيع ، داخليًا وخارجيًا”.

وقالت شركة برايس ووترهاوس كوبرز إن البيانات المالية الرئيسية لأبراج إما مفقودة أو غير موجودة. وأوضحت أن الشركة أمدتهم بقوائم مالية موحدة لأنشطة إدارة الأصول وحصص الشركات القابضة، بينما لم تمدهم بقوائم منفصلة لتلك النشاطات، مما صعب من مهمة تحليل كيفية تحريك الأموال بين النشاطين.

وعلى الرغم من أن سلطة دبي للخدمات المالية لم تكشف سبب تحقيقاتها مع أبراج – إن وجدت – إلا أن أبراج دخلت في مشاكل قانونية بالفعل. وبصرف النظر عن القضية المتعلقة بالشيك المرتجع، الذي قال محامي نقفي إنه تم تسويته مؤقتا خارج المحكمة، فإن الشركة تتعرض لمقاضاة من قبل مؤسس شركة تصنيع الألبان التركية Yorsan Gida Mamulleri التي اشترتها ابراج مع البنك الأوروبي للإنشاء والتعمير في عام 2014.

ولم ترد أبراج على تلك الاتهامات.