حسين شكرى: التفعيل التدريجي للأنشطة ضرورة.. والشورت سيلينج أولى من صانع السوق

الاستعلام الائتمانى عن عملاء الشراء بالهامش غير قادر على إضافة ضمانات جديدة.. وتحمل الشركات مسئولية التسليف مهم

التجارب الدولية مفيدة فى التطوير.. ولكن ليس شرطا أن نستطيع تطبيقها

لا مفر من التركيز على الملاءة المالية للكيان المزاول للأنشطة المتخصصة

يجب حساب مخاطر الإقراض على أساس المركز المالى المجمع للعميل

حابي

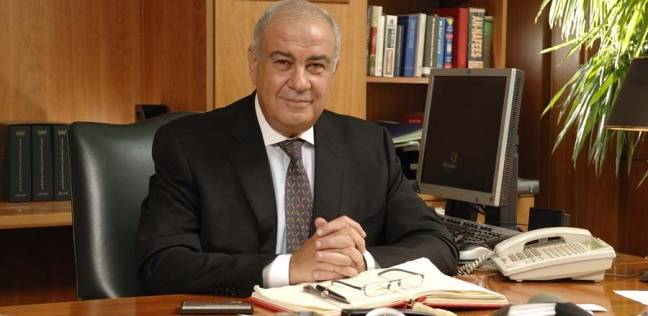

أعرب حسين شكرى، رئيس بنك الاستثمار «HC»، عن تأييده لمقترحات وتوصيات اللجنة الاستشارية لسوق المال بهيئة الرقابة المالية، الخاصة بضوابط آلية الاقتراض بغرض البيع «Short Selling»، باعتبارها بداية مناسبة لتفعيل نشاط ينتظره المتعاملون بسوق المال المحلية منذ سنوات طويلة.

وأضاف شكرى أن الطبيعة الديناميكية لأسواق المال تتطلب التفعيل التدريجي للأنشطة والآليات المالية الجديدة، واختبار العمل بالقواعد المبدئية لفترة مناسبة، قبل الاتجاه لإجراء أى تعديلات عليها، سواء كانت فلسفة هذه التعديلات هى التشديد وتقييد الحدود أو تيسيرها لفتح مجال أكبر للتعامل بها، وذلك لحسابات هامة ومركبة تتعلق بمعدلات المخاطر التى تستطيع شركات الأوراق المالية وعملائها تحملها لتقليل الأضرار المصاحبة لارتفاع المخاطر على السوق بوجه عام.

واعتبر رئيس بنك الاستثمار «HC» الحدود المقترحة من اللجنة الاستشارية، منطقية ومعقولة وقادرة على تفعيل النشاط دون تحمل مخاطر مبالغ فيها على مستوى أطراف العملية والسوق، خاصة أنها تلائم الحدود الخاصة بآلية الشراء الهامشى والتى شهدت تعديلات جعلتها أكثر تناغما مع وضع البورصة المصرية والمتعاملين بها.

وأوصت اللجنة الاستشارية بضوابط التعامل على آلية الاقتراض بغرض البيع، بواقع 20 % حدا أقصى للأسهم المسموح بإقراضها من الأوراق المالية المقيدة، و5 % منها كحد أقصى للأسهم التى تستطيع شركة السمسرة اقتراضها من العملاء، و2 % من الأسهم المسموح إقراضها كحد أقصى للعميل داخل شركة السمسرة.

وأوضح شكرى أن هذه النسب ستسمح لعدد كبير من شركات السمسرة بالعمل بالآلية والاستفادة منها فى زيادة حجم التعاملات المنفذة من خلالها، خاصة أن المنافسة الحرة بين الشركات على تحديد العائد على الأسهم المقترضة من العملاء، ستسهم فى رفع كفاءة مقدمى الخدمة وتحقيق عوائد إضافية، إلى جانب حالة النشاط التى ستشهدها تداولات البورصة فى أوقات التراجع أيضا، مما سيساعد فى تحقيق التوازن المطلوب.

وشدد رئيس بنك الاستثمار «HC» على ضرورة تأكد الجهات الرقابية وشركات السمسرة فى الأوراق المالية من حدود الملاءة المالية للعملاء، على أساس المركز المالى المجمع للتعامل بالأنشطة المتخصصة، لضمان التعامل مع المخاطر بصورة تحمى أطراف العملية من تحمل أي أعباء إضافية ناتجة عن التعامل مع أرصدة غير دقيقة.

وقال: «لا بد من إدخال حد التسليف الجديد مع أرصدة التسليف القائمة بأى أنشطة أو آليات أخرى، لمراعاة معدلات التركز وغيره من المعدلات التى من شأنها رفع المخاطر».

وتابع: «فى الحقيقة نشاط الاقتراض بغرض البيع هام جدا لأسواق المال واختبار دخولها مراحل جديدة من النضج والتطور، ولكن الأهم والأكبر دون شك هو الحفاظ على أوضاع الشركات العاملة فى مجال الأوراق المالية والتأكد من قدرتها على استخدام هذه الآليات دون تعرضها لمخاطر تجارية كبيرة، أو تعرض عملائها لمخاطر تحول دون استمرارهم كمتعاملين نشطين بالبورصة».

وأضاف: «لذلك على الجهات الرقابية والشركات أيضا عد الإقدام على التعامل بمثل هذه الآليات إلا إذا كانت الملاءة المالية لأطراف العملية سواء الشركة أو المستثمر تسمح بتحمل مخاطره، خاصة أن شركات تعمل فى أسواق أكثر تقدما من السوق المحلية قد تعرضت للانهيار نتيجة المخاطر غير المحسوبة والتعامل بهذه الآليات على أوراق غير مغطاة بالكامل».

وعلى مستوى نشاط الشراء الهامشى واتجاه الهيئة العامة للرقابة المالية إلى تعديل القواعد المنظمة له بما يسمح بإلزام عملاء شركات الوساطة فى الأوراق المالية بالخضوع للاستعلام الائتمانى قبل الحصول على أي تمويلات بغرض شراء أسهم، اعتبر رئيس بنك الاستثمار «HC» هذا الإجراء غير قادر على إضافة جديد على مستوى الضمانات التى تحصل عليها شركات السمسرة عند إقراض عملائها بغرض شراء أسهم.

وقال: «شركات السمسرة هى الطرف الأصيل فى هذه العملية ويجب أن تتحمل مسئولية قراراتها الائتمانية بصورة مطلقة، والعمل على وضع سياسة داخلية تراعى حدود التسليف الممكنة ومخاطرها، ففى حالة تعرضها لمخاطر مرتفعة من تسليف أحد العملاء لمجرد اعتمادها على وجود تصنيف ائتمانى جيد له يتعلق بتقييم طرف ثالث لا يتحمل مخاطرة العملية – شركة الاستعلام الائتمانى – هل سيفيدها ذلك فى شئ؟».

وتابع: «لا بد أن تتحمل الشركات مسئولية الاستعلام عن عملائها قبل التسليف، لضمان تركيزها فى وضع الضمانات والحدود القادرة على تخفيض مخاطرة العمليات، بما يحفظ حقوق ملكيتها وحقوق المساهمين».

وعلى صعيد القواعد الجديدة لتنظيم نشاط صانع السوق، أكد شكرى أنه على الرغم من أهمية تفعيل الأنشطة التى من شأنها رفع معدلات السيولة وأحجام التداول بالبورصة، إلا أننا لسنا فى حاجة للتفعيل المكثف لعدة أنشطة، فالتفعيل التدريجي يحمى الأسواق والمتعاملين من مخاطر عديدة، ولا بد من ترك مساحة زمنية مناسبة بين كل نشاط يتم استحداثه، كما أنه ليس شرطا أن نستطيع تفعيل كل الأنشطة التى تتضمنها الأسواق المتقدمة.

وأضاف: لا بد من الالتفات إلى الملاءة المالية للشركات ومدى قدرتها على مواكبة هذه الأنشطة التى تحتاج كوادر مؤهلة وعلى درجة عالية من الكفاءة إلى جانب الاحتياجات الخاصة بالأنظمة الفنية والتكنولوجية.

وتابع: «تفعيل نشاط الاقتراض بغرض البيع أولى من صانع السوق خلال الوقت الراهن».