عمرو الألفي .. رؤية تحليلية لمؤشر البورصة الرئيسي فى حالتى الهبوط والصعود

أصدر عمرو الألفي رئيس قسم البحوث فى شعاع تقريرا قبل قليل، رأينا فى جريدة حابي أن ننشره كما هو دون تدخل فى الصياغة.. وإلي نص التقرير:

.. هناك مقولة شهيرة للروائي الأمريكي مارك توين أن “التاريخ لا يتكرر لكنه يتجانس” وهذا ما حدث بالفعل بالبورصة المصرية خلال جلسة تداول يوم الخميس الماضي.

ولمزيد من التوضيح فقد ذكرنا بتقرير شعاع اليوم بتاريخ 20 سبتمبر أن تاريخ أداء المؤشر الرئيسي للبورصة المصرية EGX 30 يشير إلى أن المؤشر سيغلق بختام جلسة الخميس الماضي (الجلسة التي تبعت تراجعه بأكثر من 3% باليوم السابق) عند -0.22% وذلك (بناءً على المتوسط التاريخي للمؤشر).

وبينما ارتفع المؤشر بنحو 1.9% في وقت مبكر من جلسة الخميس فإنه بدأ تبني منحنى هبوطي مُنذ منتصف الجلسة حيث تراجع بنحو -0.11% بنهايتها (وهو ما يتماشى مع المتوسط التاريخي الذي أشرنا إليه من قبل).

وهناك أمر واحد غير محبب بالنسبة للاستثمار في سوق الأسهم، وهو تذبذب السوق ولا سيما خلال هذه الفترة.

وعلى الجانب الآخر هناك أمر إيجابي يستحق التركيز عليه، وهو المكاسب التي سيحظى بها المستثمرون على المدى الطويل عقب ارتفاع الأسهم مرة أخرى، فضلاً عن توزيعات الأرباح، علمًا بأن الأمر لا يخلو من وجود بعض المخاطر.

ويمر السوق خلال فترات معينة بحالة من التراجع والتي غالبًا ما يُطلق عليها “سوق هبوطي”. وفي إطار التعريفات المتنوعة لمصطلح “السوق الهبوطي” فقد اخترنا التعريف الأكثر شيوعًا، وهو أن تغلق أسعار الأسهم على تراجع بما يزيد عن 20% دون مستوى ذروتها السابقة.

وإذا قمنا على سبيل التوضيح بالاستعانة بمؤشر S&P 500 فإننا نلاحظ إنه على مدار الـ 72 عامًا الماضية تقريبًا مر المؤشر بحالة السوق الهبوطي 13 مرة والسوق الصاعد 13 مرة أيضًا.

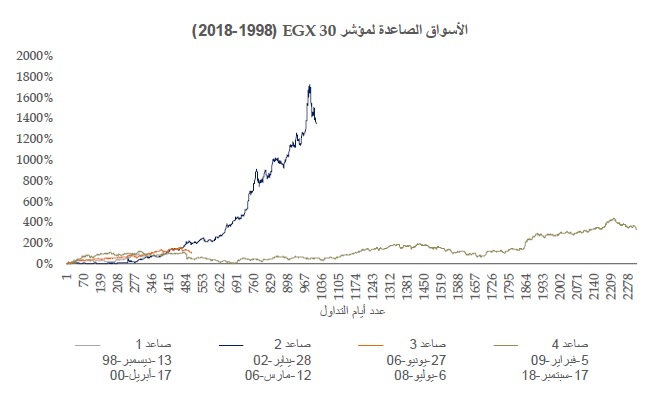

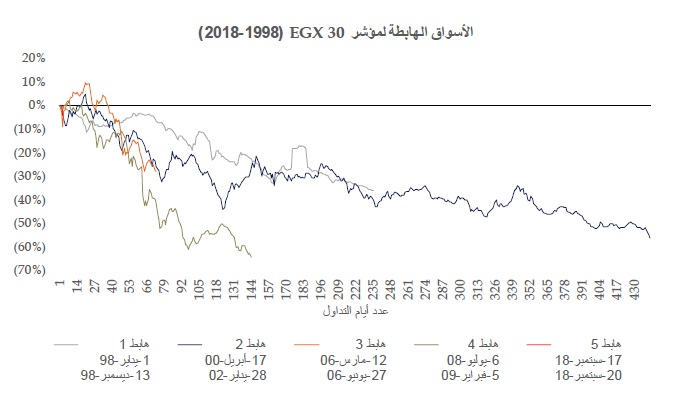

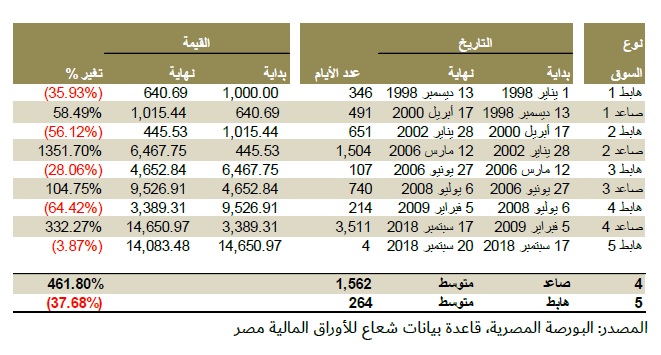

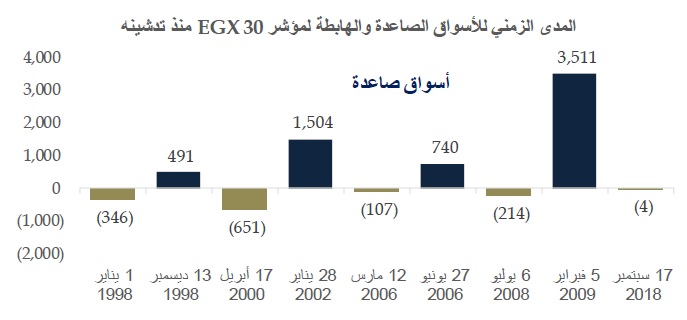

وعلى صعيد البورصة المصرية فقد مر مؤشر EGX 30 بحالة السوق الهبوطي خمس مرات مقابل أربع مرات لحالة السوق الصاعد، وذلك مُنذ إطلاقه في عام 1998 (قبل 20 عامًا تقريبًا) حتى الآن.

ونود أن نشير إلى أن مؤشر EGX 30 بدأ في مواجهة حالة السوق الهبوطي (للمرة الخامسة) الأسبوع الماضي وتحديدًا يوم الإثنين الموافق 17 سبتمبر حين أغلق عند مستوى 14,650.97 نقطة، وهو تراجع بنحو 20.22% دون مستوى ذروته السابق عند 18,414.11 نقطة في 29 أبريل 2018.

وبتحليل مواجهة EGX 30 لحالات السوق الصاعد والهابط على مدار أربع مرات لكل حالة على حدة (باستثناء المرة الخامسة لحالة السوق الهبوط التي بدأها السوق الأسبوع الماضي) سنجد:

في المتوسط، يستمر السوق الصاعد لفترة أطول (1,562 يوم مقابل 264 يوم) كما ينتُج عنه عائدات أعلى (+462% مقابل -38%).

تُعد المرة الثانية للسوق الصاعد هي الأفضل من حيث الأداء (+1,352%)، بينما تُعد المرة الرابعة للسوق الهابط الأسواء من حيث الأداء (-64%).

تُمثل المرة الرابعة لحالة السوق الصاعد أطول مرة مر خلالها السوق بهذه الحالية حيث استمرت لحوالي 10 سنوات وانتهت للتو الأسبوع الماضي (+332%).

تُعد المرة الثانية لحالة السوق الهابط أطول مرة مر خلالها السوق بهذه الحالة إذ استمرت لحوالي عامين (-56%).

تُعتبر المرة الأولى لحالة السوق الصاعد أقصر مرة مر خلالها السوق بهذه الحالة حيث استمرت لنحو عام واحد فقط (+58%).

تعتبر المرة الثالثة لحالة السوق الهابط أقصر مرة مر خلالها السوق بهذه الحالة إذ استمرت لنحو 107 يومًا فقط (-28%).

استمرار حالة السوق الهابط أو الصاعد لفترة طويلة أو قصيرة لا يعني بالضرورة تحقيق عائدات إيجابية مرتفعة أو عائدات سلبية منخفضة، على التوالي. إلا أنه يبدو أن فترات حالات السوق الصاعد أو الهابط بدأت في الانكماش مع مرور الوقت.