التحليل الفني ونماذج التنبؤ في بورصات الأسواق الناشئة: هل ستوجد فرص استثمار طويل الأجل؟

مالك سلطان خبير الإستثمار المباشر

التحليل باستخدام النماذج هو أبسط أنواع التحليل الفني، فكرتة ببساطة أن البشر يتحركون في نماذج متكررة فلو فهمت النموذج ربما تفهم ما هو قد يكون قادم، البشر يضحكون ويبكون ويفرحون تقريبًا بنفس الشكل فما يمنع أن يتصرفوا بنفس الشكل في تداولهم لأسهم البورصة؟ هذة حقيقة واقعة فتقريبًا شكل الذعر في بورصة أي دولة ناشئة متشابهة جدًّا مع شكل الذعر في أقوى البورصات العالمية، كما أن شكل الحماس المبالغ فيه والإقبال على الأسهم لترتفع أضعافًا مضاعفة أيضًا متشابهة جدًّا.

طبعًا هناك نقد شديد قد يوجه لطريقة النماذج في التحليل الفني، على سبيل المثال أنه حتى لو النموذج متشابه فخصوصية الأحداث في كل بلد ستجعل ردود الفعل تختلف، أظنه منطقيًّا جدًّا ولكن هذا لا يمنع أن البشر يتشابهون وقد يتحركون في أشكال متقاربة، الأمر ليس محاولة لإيجاد ردود أفعال متطابقة، ولكن إيجاد تحركات متشابهة قد تؤدي لنتائج بها تشابه، الغرض البحث عن تشابه وتقارب وليس تطابقًا.

مثلًا نموذج الرأس والكتفين يعتبر أهم نماذج التحليل الفني، يعتبر نموذجًا هامًّا جدًّا في التنبؤ بقرب ضعف الصعود أو قرب ضعف النزول، بمعنى تصرفات مشابهة للبشر قد تعني أن صعود السوق قرب نهايته أو أن هبوط السوق قرب نهايتة، قد تعني وليس نتيجة متوقعة حتميًّا، فمحاولة التنبؤ بحركات أسواق المال كلها تدور حول التوقعات ولا يملك أي محلل مهما كان بارعًا أن يجزم أن توقعاته صحيحة، عودة للنموذج فهو محاولة صعود صغيرة بنقاط دعم محددة ثم صعود كبير ونزول يحافظ على خط الدعم ثم صعود صغير، كسر خط الدعم سيعني تغيرًا كبيرًا، باختصار النموذج يحاول رسم حركة مجموع البشر في تداول السهم، صعود وتفاؤل صغير ينتهى سريعًا ثم صعود وتفاؤل كبير ينتهي أيضًا ليأتي صعود وتفاؤل صغير ينتهي أيضًا، انتهاء هذه الموجات الثلاث قد يتبعة تغير كبير في اتجاة حركة السهم.

محاولة للتطبيق على مؤشرات أسواق تركيا وشنغهاي ومصر

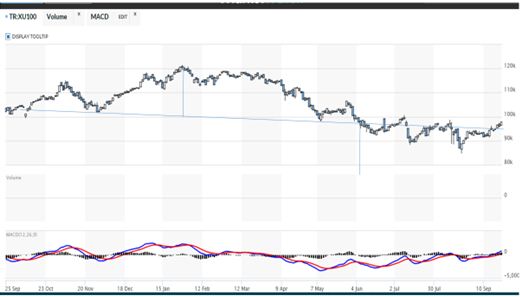

مؤشر تركيا: نموذج رأس وكتفين ما بين 100 ألف و120 ألف تقريبًا، باتجاة عكسى متوقع ناحية 80 ألف

مؤشر تركيا كتف ما بين أكتوبر ونوفمبر 2017، ثم رأس وصعود كبير بين ديسمبر وأبريل 2018، بينما الكتف الأخير ما بين مايو ويونيو، مجرد كسر الخط الذي يجمع نقاط الدعم للكتفين والرأس قد يعني أن السوق سيغير اتجاهه للأسفل، وهو ما حدث فعلًا في النزول لمستوى التسعينات، ثم كل محاولة صعود كانت تصعد قليلًا فوق خط دعم الكتفين والرأس وتنزل، حتى نزل السوق إلى 84 ألف، هناك صعود حالي إلى 96 ألف فهل يهبط مثل سابقيه أم يصعد فوق الـ100 ألف؟ لا أحد يعرف ولكن المؤشر كان جيدًا جدًّا في التنبؤ بالهبوط حين حصل كسر لخط الدعم يونيو 2018.

مؤشر شنغهاي: كتفان ورأس ما بين الـ3 آلاف و3.500، بكسر خط الدعم متوقع هدف حول 2500

تقريبًا نفس الشكل في تركيا ولكن كسر خط الدعم كان أعنف، لكن أيضًا كسر خط الدعم كان في يونيو مما يعنى تقارب في التحركات بين السوقين، التقارب قد يكون في هذا الشكل ولا يعني تقاربًا دائمًا، لكن كون سوقين ناشئين كبيرين يظهران نفس النموذج فهو في حد ذاته مؤشر مهم ولكنه لا يعني أن مؤشر شنغهاي سيصل أكيد إلى مستوى 2500، لكن يعني أن النموذج السلبي ينتشر.

مؤشر هانج سينج: نموذج الرأسين، ليس في نفس درجة السلبية ولكنه أيضًا سلبي، ما بين 32 ألف و30 ألف، كسر لأسفل بتوقع 28 ألف.

لكن كون النموذج حقق الكسر لأسفل أيضًا في يونيو لهو مؤشر على انتشار السلبية في هذا الشهر، لكن هانج سانج حقق الهدف 28 ألف ويبدو ثابتًا حوله وهذا يدعو لبعض التفاؤل.

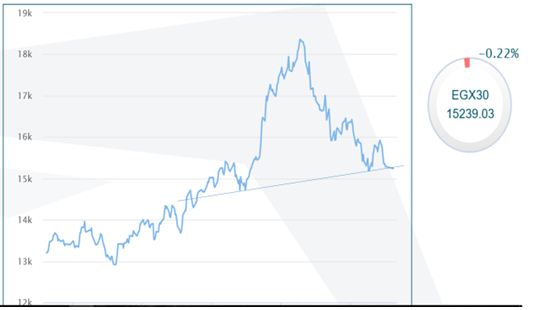

في مصر نجد الشكل ظاهرًا على المؤشر الثلاثيني

لكن الاختراق لأسفل لم يحدث في يونيو كما حدث في تركيا وشنغهاي وهانج سينج، الاختراق لأسفل كان في الأيام الماضية في سبتمبر، قد يعني هذا أن السوق المصرية تماسكها كان أحسن من أكبر أسواق آسيا وتركيا.

تشارت من Beltone Egypt in Sight

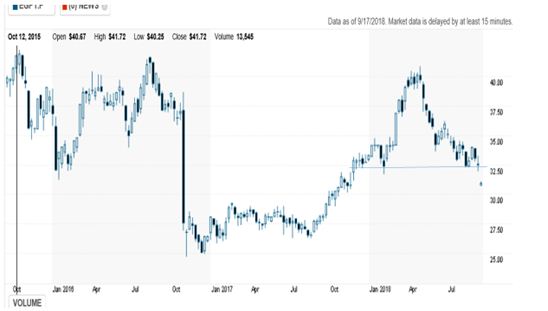

لكن أيضًا نموذج الكتفين والرأس واضح في تحركات شهادات الإيداع الدولية لسهم التجاري الدولي.

كما أن مؤشر فيكتور للسوق المصرية بالدولار يظهر أيضًا شكل مشابه

VanEck Vectors Egypt Index ETF

تشارت من Yahoo Finance

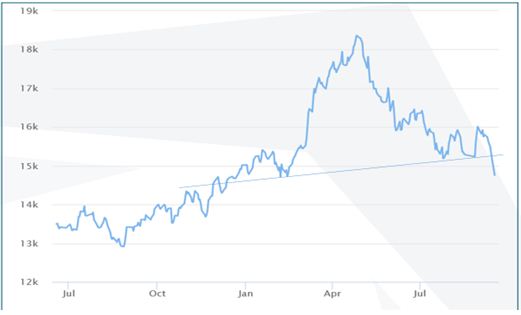

لكن المختلف في السوق المصرية أنها متماسكة جدًّا مقارنة ببقية الأسواق، ففي وقت النموذج بمصر يحقق الاختراق لأسفل كانت بقية الأسواق اقتربت من الهدف النزولي المتوقع، مما يعني أن الأسواق الأخرى قد تبدأ قريبًا في التعافي، فهل حين تتعافى هذة الاسواق سنرى السوق المصرية تتعافي معها وتتجاهل الشكل السلبي وهدفه النزولي المتوقع؟

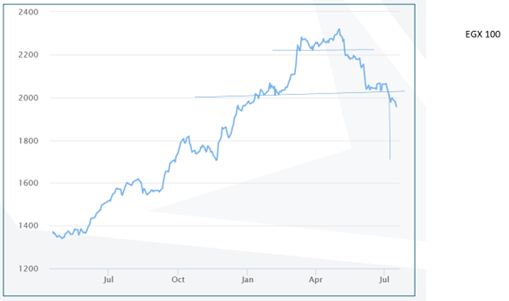

أيضًا نفس النموذج موجود على مؤشر إيجي إكس 100، لكنه كان الوحيد الذي حقق اختراقًا لأسفل قرب شهر يونيو متماشيًا مع حركة النموذج في بقية الأسواق الناشئة، المؤشر يعطي هدفًا حول 17.000 نقطة وهو قريب من المنطقة الحالية للمؤشر التى تدور حول 17.500

قد يقول بعض المحللين الفنيين المتمرسين أن شكل الكتفين والرأس في الأسواق ليس مكتملًا بشكل مثالي، فد يكونوا على صواب ولكن الهدف ليس البحث عن شكل بمواصفات فنية معينة، لكن شكل قد يرسم لنا مشاعر سلبية أو إيجابية مختبئة خلف تداولات تتم بالميارات في أسواق ناشئة كثيرة، هذا الشكل الذي يبدو كتفين ورأسًا يعبر عن مشاعر سلبية انتشرت في الأسواق الناشئة وكسرت لأسفل كلها في يونيو وكسرت لأسفل في مصر في سبتمبر.

ماذا لو حقق نموذج الكتفين والرأس في مصر مستهدفاته لأسفل؟ أظن ستكون فرص استثمار طويل الأجل جيدة خاصة مع إحصائيات البورصة المصرية أن البورصة المصرية تحقق أعلى عائد في الدول العربية من توزيعات شركاتها المدرجة، كما أن 40% من شركاتها تداول بمضاعف سعر ما بين 5 و10 وهذا يعتبر منخفضًا في الأسواق الناشئة.

تعريف الاستثمار الجيد مستمد من قواعد المستثمر الأشهر في العالم وارن بوفت ملخصها كالأتي:

أولًا: اشترِ سهمًا لشركة بها إدارة جيدة، الإدارة الجيدة هي من تصنع النجاح وليست الإدارة التي تتكلم كثيرًا عن النجاح.

ثانيا: اشترِ سهم شركة لا تحتاج لقروض بنكية لتمويل الاستمرار والنمو، يقول وارن حين ينحسر الموج سنعرف من كان يعوم عاريًا، يقصد في حالة انتعاش الأسواق وتوفر القروض فكل الشركات تبدو بحال جيدة، لكن حين تضعف الأسواق وتقل القروض فسوف تظهر الشركات الضعيفة عارية لأن لا قروض بنوك تغطيها.

ثالثًا: مرتبطة بثانيًا، ابحث عن شركة نشاطها الرئيسي يولد نقدية أكثر مما يستهلكها، يعني ما تنتجه وتبيعه الشركة سواء بضاعة أو خدمة يؤدى أن الكاش نهاية السنة أكثر من الكاش الذي بدأنا به السنة، كلما كاش النهاية يكبر ويزيد سنة عن سنة مقارنة بكاش بداية السنة كان ذلك أفضل.

رابعًا: اشترِ سهم شركة منافسها سيتعب كثيرًا حتى يصل لمستواها، كلما صعب أن ينافسك الأخرون نتيجة ميزات خلقتها أنت أو حجم خاص بك أو شيء يميزك كلما كانت فرصك لتحقيق ربحية نقدية عالية أعلى.

خامسًا: اشترِ سهم الشركة التي تحقق المواصفات أعلاه بسعر أقل من قيمة السهم السوقية، يفضل سعر يمثل 75% من القيمة الدفترية.

القواعد أعلاه هامة جدًّا لاختيار الأسهم في وقت النزول، كلما اشتريت سهمًا ينطبق عليه القواعد أعلاه كما كانت فرص تحقيقك أرباحًا مضاعفة في المستقبل أعلى، أفضل أيضًا مع القواعد أعلاه اختيار أسهم تحقق عائد توزيعات جيدة، فالمستثمر طويل الأجل يحقق فوائد كثيرة من التوزيعات، طبعًا النمو والتوزيعات أمر معقد ولكن أؤمن أنه دومًا ستوجد جواهر قادرة على تحقيق الهدفين بشكل متوازن.