ما الذي تعنيه أسعار الفائدة لمؤشر البورصة المصرية EGX 30؟

بقلم عمرو حسين الألفي رئيس إدارة الأبحاث بشركة شعاع

من المتعارف عليه أن ارتفاع أسعار الفائدة ينعكس سلبيًا على الأسهم مقابل التأثير الإيجابي الذي يصاحب خفض أسعار الفائدة، ولكن هل تُعد هذه قاعدة سائدة دائمًا؟

بالطبع لا إذ أن أسعار الفائدة ليست العامل الوحيد المؤثر على البورصة فهناك مجموعة من العوامل الأخرى ذات تأثير مباشر على البورصة بوجه عام وعلى الأسهم بوجه خاص.

فعلى صعيد تقييم الأسهم هناك ثلاثة عوامل رئيسية مؤثرة وهي: التدفقات النقدية، ومُعدل النمو، ومُعدل الخصم.

ويتأثر اتجاه التدفقات النقدية بأية تغييرات تطرأ على كل من الاقتصاد بوجه عام، والقطاع الذي تعمل فيه الشركة تحديدًا إلى جانب العوامل الخاصة بالشركة نفسها، علمًا بأن مُعدل نمو التدفقات النقدية يعتمد على خطة التوسعات المستقبلية للشركة.

وبالنسبة للعامل الثالث وهو مُعدل الخصم فإنه يعكس المخاطر المصاحبة للتدفقات النقدية ومعدلات العائد التي يتطلع إليها المستثمرون.

وعلى هذه الخلفية فإن ارتفاع أسعار الفائدة يعني ارتفاع معدلات العائد المطلوب على الأسهم التي يطمح لها المستثمرون ومن ثَم انخفاض القيمة الحالية للتدفقات النقدية للشركات وتراجع التقييمات، وهو ما يفسر التأثير السلبي لرفع أسعار الفائدة على البورصة بوجه عام.

وعلى الجانب الآخر فهناك العديد من العوامل الأخرى التي قد تحد أو تمنع التأثير السلبي لرفع أسعار الفائدة على البورصة فعلى سبيل المثال شهدنا ارتفاع البورصة المصرية بقوة عقب تحرير سعر صرف الجنيه في نوفمبر 2016 بالتزامن مع رفع أسعار الفائدة.

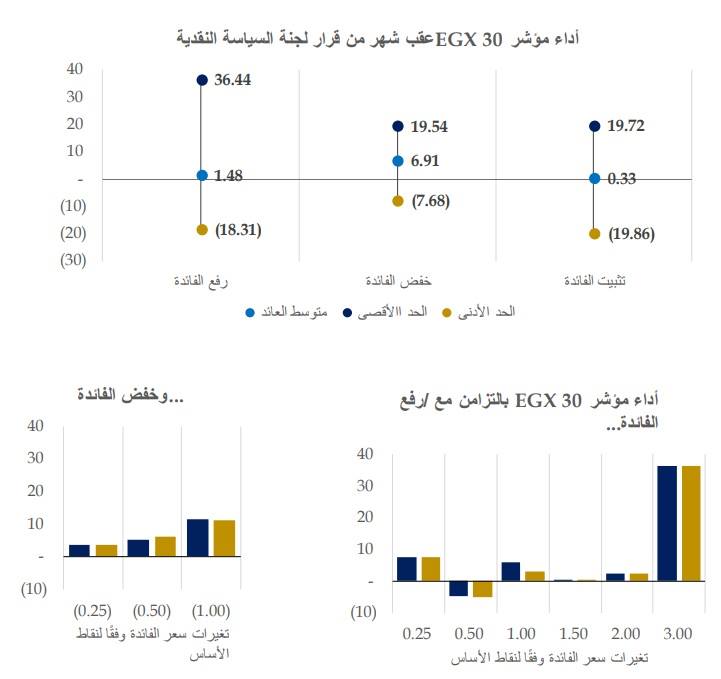

قمنا بتحليل أداء مؤشر EGX 30 على مدار 13 عامًا الماضية حتى نصل لاستيعاب أفضل لكيفية تأثر المؤشر عقب شهر من قرار لجنة السياسة النقدية بالبنك المركزي المصري برفع أو خفض أو تثبيت سعر الفائدة.

وعلى مدار 13 عامًا الماضية (13 عامًا وثلاثة شهور تحديدًا) قامت لجنة السياسة النقدية باتخاذ 106 قرارًا يتعلق بسعر الفائدة مع استبعاد قرارها الأخير يوم الخميس الماضي.

وتم تغيير سعر الفائدة 35 مرة، وهي تتضمن رفعها 17 مرة وخفضها 18 مرة في حين تم تثبيتها 71 مرة. وبغض النظر عن القرار فإن أداء مؤشر EGX 30 دائمًا ما كان إيجابيًا في المتوسط.

ـ تم رفع الفائدة بنحو 17 مرة وقد تبعها تحقيق مؤشر EGX 30 عائد إيجابي في المتوسط بنحو+ 1.48% عقب شهر من اتخاذ القرار.

ـ تم خفض الفائدة بنحو 18 مرة وقد تبعها تحقيق مؤشر EGX 30 عائد إيجابي في المتوسط بنحو +6.91% عقب شهر من اتخاذ القرار.

ـ تم الحفاظ على سعر الفائدة دون تغيير بنحو 71 مرة وقد تبعها تحقيق مؤشر EGX 30 عائد إيجابي في المتوسط بنحو +0.33% عقب شهر من اتخاذ القرار.

ويوضح الرسم البياني المتواجد أعلاه نطاق أداء مؤشر EGX 30 عقب شهر من اتخاذ أي قرار متعلق بسعر الفائدة:

ـ حين تم رفع سعر الفائدة، بلغ أقصى عائد +36.44% (عقب تعويم الجنيه في نوفمبر /ديسمبر 2016)، بينما بلغ أدنى عائد -18.31% (عقب تداعيات الأزمة العالمية خلال الربع الثالث من عام 2008 سبتمبر /أكتوبر 2008).

ـ حين تم خفض سعر الفائدة، بلغ أقصى عائد +19.54% (بالتزامن مع بدء السوق في التعافي من آثار الأزمة المالية العالمية خلال مارس/أبريل 2009) في حين بلغ أدنى عائد -7.68% (خلال أبريل/مايو 2006 عقب وصول السوق إلى ذروته في شهر فبراير).

ـ عندما تم الحفاظ على سعر الفائدة دون تغيير، بلغ أقصى عائد +19.72% (خلال يونيو/يوليو 2006) بينما بلغ أدنى عائد -19.86% (خلال مايو/يونيو 2006).

· والآن وبعد أن قررت لجنة السياسة النقدية في اجتماعها يوم الخميس الماضي الموافق 27 سبتمبر الإبقاء على أسعار الفائدة دون تغيير، وبناءً على الأداء التاريخي فإن هناك احتمالية بنحو 55% بأن يكون أداء مؤشر EGX 30 إيجابيًا عقب شهر من الآن مقابل احتمالية بنحو 45% بأن يكون أداؤه سلبيًا مع متوسط عائد بنحو +0.33% خلال شهر واحد.