عمرو الألفي .. قراءة فى برنامج الطروحات العامة للشركات الحكومية

عمرو حسين الألفي مدير إدارة الأبحاث بشركة شعاع

نقوم من خلال قصة اليوم بتسليط الضوء على برنامج الطروحات العامة للشركات الحكومية، وفي البداية نود أن نوضح أن الحكومة المصرية شرعت نحو تطوير هذا البرنامج في إطار سببين رئيسيين وهما توسيع قاعدة المساهمين وتعزيز أداء هذه الشركات.

وحين قامت الحكومة بالإعلان عن البرنامج في مارس 2018، سيطرت حالة من التشكك على المتعاملين في السوق حول جدية الحكومة في طرح حصص بالشركات العامة بطروحات أولية وثانوية بالبورصة المصرية، ولكن تحول الأمر من التساؤل حول عزم الحكومة الحقيقي إلى الاستفسار عن موعد التنفيذ وذلك فور الكشف عن قائمة تضم 23 شركة عامة ستشارك في البرنامج.

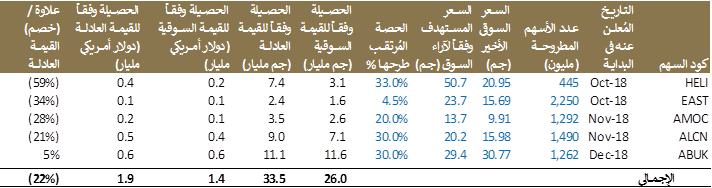

ولاحقاً في منتصف العام تم تحديد خمس شركات كان سيتم طرحهم خلال الربع الأخير من عام 2018، وهم EAST، وHELI في أكتوبر بجانب AMOC، وALCN في نوفمبر، علاوة على ABUK في ديسمبر .

لمزيد من التفاصيل يجرى الاطلاع على الجدول أدناه. وعلى هذه الخلفية أقدم المتعاملون بالسوق على تعزيز أنشطة تداولهم، علماً بأنه ظل هناك سؤال هام يطرح نفسه على الساحة وهو السعر الذي سيتم تنفيذ تلك الطروحات عنده ولا سيما أن جميعها مُدرجة بالفعل ولها سعر سوقي.

وكان من المُرتقب أن تستهل EAST برنامج الطروحات من خلال طرح حصة بنحو 4.5% باكتتاب عام ثانوي خلال هذا الأسبوع عند متوسط السعر السوقي للسهم قبل شهر من إبرام الاتفاق بين الشركة القابضة للصناعة الكيماوية، التي تتبعها EAST، وبنك الاستثمار الذي يتولى تنسيق الطرح، علماً بأن هذا السعر يتراوح عند 19 جنيه، وهو ما يتجاوز السعر السوقي للسهم. وعلى مدار عطلة نهاية الأسبوع الماضي أشارت العديد من التقارير الإخبارية إلى تأجيل طرح EAST نظراً للظروف السوقية غير المواتية حسب تصريحات مصادر حكومية.

وخلال اللقاء الذي أجرته معي قناة العربية الإخبارية يوم الخميس الماضي تحدثت عن برنامج الطروحات العامة للشركات الحكومية وإن كان هناك حاجة لتأجيله.

وفي البداية طرحت أحد الأسئلة الأساسية، وهو هل من المُفترض أن تمضي الحكومة قدماً في تنفيذ برنامج الطروحات بغض النظر عن ظروف السوق السائدة، ولا سيما أن أسعار أسهم الخمس شركات السالف ذكرها تتواجد دون مستويات إجماع آراء السوق؟

وكانت الإجابة بالطبع لا وخاصة في ضوء عدم اعتماد الحكومة على برنامج الطروحات العامة لتمويل عجز الموازنة.

ومن المرتقب أن تبلغ حصيلة الخمسة طروحات التي كان من المخطط تنفيذها خلال الربع الأخير من عام 2018 نحو 26 مليار جنيه، علماً بأنه من المُنتظر أن تساهم حصيلة طرح ABUK بحوالي نصف قيمة هذا المبلغ، وهو ما يُعد مبلغاً ضخماً ولا سيما عقب الطروحات العامة الأولية الأخيرة لشركتين بالقطاع الخاص وهما CIRA بقيمة 1.2 مليار جنيه و SRWA بقيمة 1.3 مليار جنيه واللذان امتصا جزءاً من سيولة السوق وعلاوة على ضعف أداء سهم SRWA إذ تراجع بنحو 12% عن سعر الطرح العام الأولي.

وبينما قد يرى بعض المتعاملين في السوق أن الحكومة أمامها خيارات محدودة للتغلب على هذه المعضلة فإنني أعتقد غير ذلك.

ولتوضيح رؤيتي سأحاول من خلال الإجابة على مجموعة الأسئلة الآتية الوقوف على مقومات تنفيذ برنامج طروحات عامة ناجح وذلك من وجهة نظري.

ما هي الشركات التي يجب طرحها؟

ينطوي الاتجاه لبدء برنامج الطروحات العامة للشركات الحكومية بطرح شركات مقيدة عند أسعار دون القيمة العادلة على مجموعة من المخاطر تتمثل في:

(1) الإخفاق في تغطية الطرح بالكامل.

(2) الطعن في عملية الطرح مع احتمالية توجيه اتهامات بإهدار المال العام. ومن ثَم وحتى يتعافى السوق قد يكون أأمن رهان هو بدء البرنامج بطرح شركات غير مقيدة مثل إنبي وبنك القاهرة وذلك لعدم وجود سعر استرشادي لسعر الطرح الخاص بأي منها، فضلاً عن أنها تأتي ضم قطاعات لا يتم تمثيلها بصورة جيدة في السوق.

كيف يتم الترويج لهذه الشركات؟

يُفضل أن تنتهج الحكومة نهج شركات القطاع الخاص حيث بدلاً من الاتجاه لطرح الشركات بطرح عام أولي عند أسعار سابقة التحديد، يتم إعداد جولات ترويجية لتحديد الشركات التي تحظى بطلب واهتمام المستثمرين حالياً.

وإذا تم تطبيق ذلك الأمر ستحظى الشركات بفرصة أكبر لتغطية طروحاتها بالكامل، علماً بأنه من المُمكن تفعيل برنامج للترويج المباشر لهذه الطروحات حتى لا يقتصر فقط على صناديق الاستثمار وصناديق التحوط بل يشمل أيضاً شركات الاستثمار المُباشر والمؤسسات ذات الأفق الاستثماري طويل الأجل وتطلع للاستحواذ على حصص كبيرة.

وقد يكون من الأفضل أن تتجه الشركات ذات الخطط التوسعية إلى طرح أسهم ثانوية وأولية حيث ستحصل الحكومة على حصيلة نقدية جيدة عبر الطرح الثانوي في حين ستتمكن الشركة من توفير التمويل اللازم لخطة توسعاتها عبر الطرح الأولي. ولا بأس من تضمين الطرح ببرنامج لشهادات الإيداع الدولية (GDR)!

ما هو السعر الذي يتم طرح الشركات عنده؟

يمكن تحديد النطاق السعري للطرح عند خصم للقيمة العادلة حيث أن أسهم هذه الشركات غير مطروحة للتداول العام، علماً بأن السعر النهائي يمكن تحديده من خلال عملية book-building وذلك لضمان التخصيص الأمثل للمؤسسات المناسبة عند سعر المناسب، علماً بأن السعر الذي سينتج عن ذلك سيكون بمثابة السعر الخاص بحصة الطرح العام.

ما هو التوقيت المناسب؟

يجب أن يتماشى توقيت الطرح مع ردود الفعل الإيجابية للمستثمرين وذلك في المقام الأول علاوة على خضوعه لظروف السوق، علماً بأن المستثمرين هم العامل الأساسي وراء نجاح أو إخفاق الطرح.

الملخص:

أرى أن الاتجاه لتأجيل برنامج الطروحات العامة الحكومية قد لا يُعد أمراً سلبياً بعد كل ذلك حيث إنه قد يحفز إعادة ضخ السيولة التي كان قد تم تجنيبها أو تأجيل ضخها حتى وقت تنفيذ البرنامج. وختاماً فإن قرار الحكومة الخاص بتأجيل الطروحات لا يجب أن يُفسر على أنه تراجُع عن تنفيذ البرنامج ولكنه بمثابة مراجعة للإطار الزمني وربما مجموعة الشركات التي سيتم طرحها.