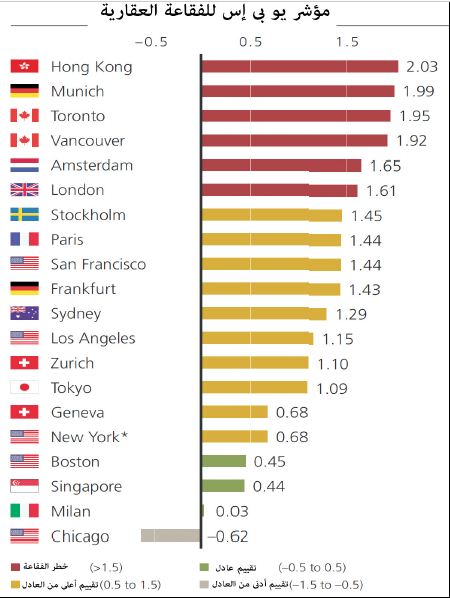

مخاطر الفقاعة العقارية تظهر في 6 مراكز عالمية وهونج كونج في الصدارة

حابى

كشف مؤشر فقاعة العقارات العالمية التفاعلي، الصادرعن مؤسسة UBS لإدارة الثروات، عن تهديد الفقاعة لنحو 6 مدن رئيسية تتصدرها هونج كونج.

مؤشرات الاختلال تظهر فى 5 دول: باريس وستوكهولم وسان فرانسيسكو وفرانكفورت وسيدني

وأوضحت دراسة حديثة أن خطر الفقاعة يظهر أكبر في هونغ كونغ، وميونيخ وتورونتو، وفانكوفر، لندن، وأمستردام، في حين تظهر الاختلالات الرئيسية في كل من ستوكهولم، وباريس، وسان فرانسيسكو، وفرانكفورت، وسيدني.

ووفقا لتعريف UBS لفقاعات الأسعار، فهي: ظاهرة متكررة بانتظام في أسواق العقارات، ويشير مصطلح «الفقاعة» إلى خطأ كبير ومستدام في أصل ما، لا يمكن إثبات وجوده ما لم ينفجر.

وأكدت الدراسة التي تنشرها حابى كاملة على بوابتها الإلكترونية، hapijournal.com أن معظم المدن أصبحت عقاراتها عند مستويات مغالاة في التقييم.

شراء شقة 60 مترا في معظم مدن العالم يتجاوز ميزانية أصحاب المهارات العليا

وتسلط دراسة هذا العام الضوء على ضعف القدرة على تحمل التكاليف بشكل متزايد، مشيرة إلى أن شراء شقة 60 مترا في معظم مدن العالم يتجاوز ميزانية معظم الناس الذين يحصلون على متوسط الدخل السنوي المدفوع في قطاع الخدمات ذات المهارات العالية.

نصف المدن بالدراسة تشهد ارتفاع الأسعار المعدلة حسب التضخم بنسبة 5% على الأقل في الأرباع الأربعة الأخيرة.

وأكدت أن نصف المدن التي شملتها الدراسة تشهد أسواق الإسكان بها ازدهارًا مع ارتفاع الأسعار المعدلة حسب التضخم بنسبة 5٪ على الأقل في الأرباع الأربعة الأخيرة. وعلى الناحية الآخرى شهدت أسعار النصف الآخر من المدن استقرارا أو انخفاضا.

فإذا كنت تبحث عن شراء شقة، فإن مؤشر فقاعة العقارات العالمية UBS يقدم إرشادًا جيدًا لمستويات السعر إلى الدخل، حيث تأتي هونغ كونغ بأعلى نسبة إلى الدخل، تليها لندن، وباريس، وسنغافورة.

فإذا كنت تحلم بأيام تناول المعكرونة، فستحتاج إلى العمل لمدة 6 سنوات للحصول على شقة مساحتها 60 متر مربع في ميلانو، أو إذا كان فنجانا من الشاي أكثر مما تتخيله، عليك أن تعمل أكثر من 15 عامًا لتحمل نفس الحجم في لندن.

وقال كلاوديو سابوتيلي، رئيس مكتب الاستثمار العقاري السويسري والعالمي GWM، وماتياس هولزهي، رئيس قسم الاستثمارات العقارية بالشركة، في مقدمة الدراسة أنه على مدى السنوات الخمس الماضية ، كان تملك المنازل استثمارًا جيدًا: حيث كان متوسط العائد الإجمالي لأهم المراكز المالية 10٪ سنويًا، وهو ما يمثل عائد الإيجار مضافا إليه الربح الدفتري جراء ارتفاع الأسعار؛ لذلك فقد تفوقت «الخرسانة الذهبية» على أداء أسواق الأسهم.

وأشارا إلى أنه من ناحية أخرى، فإن مصطلح «أزمة القدرة على تحمل التكاليف» يهيمن على العناوين الرئيسية، مع تراجع أعداد القادرين على شراء منازلهم الخاصة، فيما تثير مزاحمة المقيمين منذ فترة طويلة بمناطق سكنهم المحلية من قبل الأجانب ردود فعل سياسية.

وبناءً عليه؛ فإن المستثمرين الأجانب والمشترين من أجل الاستثمار هم المجموعة الرئيسية التي تستهدفها الإجراءات التنظيمية الجديدة، التي جعلت الأمر أكثر صعوبة، وأعلى تكلفة، وفي بعض الحالات من المستحيل بالنسبة لهم الحصول على مساحات سكنية.

وفي سوق العقارات الفاخرة، يمكن للتدخل التنظيمي أن يجلب الطلب إلى طريق مسدود ويؤدي إلى تصحيح الأسعار.

وأكدا أن القدرة على تحمل التكاليف ليست فقط مصدر خطر للمطورين والمستثمرين الأجانب، حيث يمكن لأسعار الفائدة المتزايدة وظروف الإقراض الأكثر تشددًا أن تنهي فجأة الطفرة العقارية إذا أصبحت الممتلكات باهظة، كما يظهر المثال الحالي بمدينة سيدني.

وفى ختام تقديم الدراسة قالا إن مدى جاذبية عائدات تملك المنازل سيكون محل تساؤل وشكوك خلال السنوات القليلة المقبلة.

ففي العام الماضي، كانت الطفرة في أسعار المنازل في المدن الرئيسية قد بدأت بالفعل تفقد قوتها ونطاقها، وانخفضت الأسعار المعدلة حسب التضخم في نصف المدن تقريبًا التي تم تحليلها.

ورصدت الدراسة مجموعة من الحقائق الأساسية، أولها أن متوسط أسعار المنازل ارتفع في المدن الكبرى بنسبة 35% على مدار السنوات الخمسة الأخيرة.

كما أكدت أن الشقوق الأولى بدأت في الظهور وتهدد بمخاطر الفقاعة العقارية، في مقابل انخفاض أسعار المنازل في نصف المدن التي شملها التهديد خلال العام الماضي.وتقول إن المرء يحتاج إلى 22 عاما من العمل لتحمل تكلفة شراء شقة 60م2 في العاصمة الآسيوية هونج كونج، في حين أنه كان سيحتاج قبل عشر سنوات 12 عام فقط!