شعاع ترجح رفع البنوك فائدة أدوات الدين بأكثر من 3% لتعويض أثر المعالجة الضريبية

حابي

قالت شركة شعاع لتداول الأوراق المالية أن مشروع قانون تعديل بعض أحكام قانون الضريبة على الدخل الذى أقره مجلس الوزراء الأسبوع الماضي، والخاص بفصل إيرادات عوائد أذون وسندات الخزانة العامة في وعاء مستقل عن باقي الإيرادات الأخرى، سوف يسهم في اعتبار الدخل الناتج عن الاستثمار في الدين الحكومي ضمن الدخل الخاضع لضريبة الدخل.

وأشارت في مذكرة بحثية أعدها محللها الاقتصادى عمرو الألفى مدير إدارة الأبحاث، ومحمد سعد المحلل المالى، إلى أن البنوك ستحتاج إلى مواءمة التكاليف بوجه عام وتقسيمها لتكاليف مرتبطة بالأذون والسندات الحكومية، وأخرى مرتبطة بباقي مصادر الدخل لدى البنك.

ومن ثم ستنخفض التكاليف المرتبطة بمصادر الدخل الأخرى نظريًا، ويرتفع دخل البنك من العمليات بخلاف أدوات الدين الحكومية، وهو ما سينتج عنه ارتفاع معدل الضريبة الفعلي المطبق على البنوك.

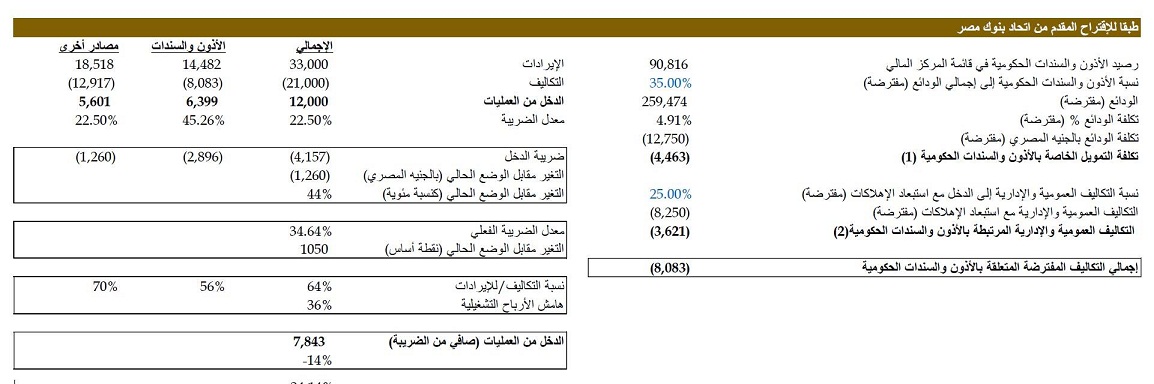

وأشارت شعاع إلى مقترح اتحاد البنوك الخاص بتطبيق طريقة احتساب مختلفة عند احتساب المصروفات النظرية المرتبطة بالدخل من أدوات الدين الحكومية، كأول رد فعل على إقرار التعديلات الضريبية الجديدة الى من شأنها التأثير على ربحية البنوك.

ولفتت إلى المثال الذى تضمنه محضر اجتماع اتحاد البنوك نهاية الأسبوع الماضى، الذى تناول مقارنةً بين الطريقة الحسابية الخاصة بالحكومة والطريقة المُقترحة من الاتحاد بغرض توضيح أثر قرار التعديل الضريبي على معدل الضرائب المفروض على البنوك ومن ثم ربحيتها.

وقالت شعاع أنها أجرت بعض الحسابات مع الاستعانة بالمثال الوارد بمحضر اجتماع اتحاد بنوك مصر حتى تتمكن من المقارنة بين السيناريوهين الحالي والمتوقع عقب تطبيق التعديلات الجديدة.

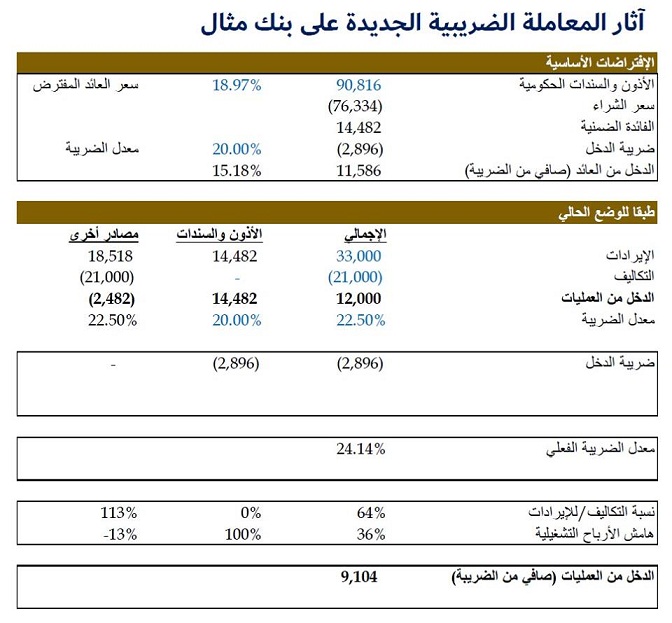

السيناريو الحالي .. وفقًأ للمثال الوارد بمحضر اجتماع اتحاد بنوك مصر الذى افترض أن يسجل إجمالي إيرادات لبنك ما 33 مليار جنيه، يساهم فيها الدخل من أدوات الدين الحكومية بقيمة 14.5 مليار جنيه، بينما تساهم مصادر الدخل الأخرى بقيمة 18.5 مليار جنيه.

وطبقًا لذلك سيتوجب على البنك أولًا وقبل كل شيء تسديد 2.9 مليار جنيه تمثل ضرائب بنسبة 20% على الدخل من المنبع على أدوات الدين الحكومية.

وإذا افترضنا تحمُل البنك إجمالي مصروفات بقيمة 21 مليار جنيه فإن الدخل من العمليات التشغيلية سيبلغ 12 مليار جنيه، وهو ما يعكس ضرائب مستحقة بقيمة 2.7 مليار جنيه عند معدل ضرائب بنحو 22.5% وهو أقل من المبلغ الذي سدده البنك سابقاً بقيمة 2.9 مليار جنيه الخاصة بضرائب أدوات الدين الحكومية.

علمًا بأن الدخل من أدوات الدين الحكومية يستقطع من الضرائب، وبناءً على ما سبق فإن معدل الضريبة الفعلي المفروض على البنك سيكون %24.14 ـ 2.9 مليار جنيه مقابل دخل قبل الضرائب بقيمة 12 مليار جنيه.

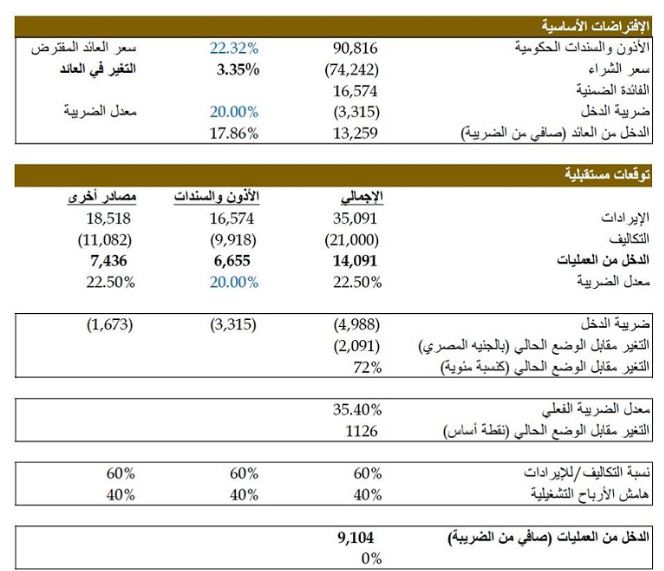

السيناريو المتوقع .. سيتم تعريف الضريبة المفروضة على دخل البنك كمجمل الضرائب التي يتم سدادها عن الدخل الناتج عن أدوات الدين الحكومية وأيضاً الدخل الناتج عن المصادر الأخرى وفقاً للتعديلات الضريبية الجديدة.

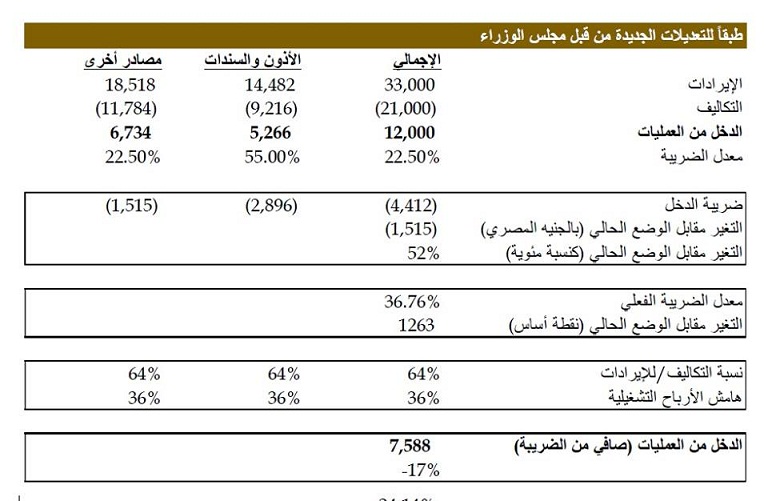

وبينما لن يطرأ تغير على الضرائب المفروضة على أدوات الدين الحكومية 2.9 مليار جنيه وفقاً للمثال المطروح من اتحاد بنوك مصر، فإنه سيتعين على البنك إعادة تقسيم إجمالي المصروفات البالغة 21 مليار جنيه لتتماشى مع الدخل الناتج عن أدوات الدين الحكومية وأيضاً الدخل الناتج عن المصادر الأخرى.

ويتطلب تنفيذ ما سبق قيام النظام الجديد بتطبيق نسبة التكاليف إلى المصروفات (إجمالي المصروفات كنسبة من إجمالي الإيرادات) وهو ما سيؤدي إلى تراجع المصروفات المرتبطة بالدخل من المصادر الأخرى خلاف أدوات الدين الحكومية ومن ثم ارتفاع الدخل الخاضع للضريبة وبالتالي ارتفاع معدل الضريبة الفعلي على البنك ليمثل 36.76%.

وقالت شعاع كابيتال إن مقترح اتحاد بنوك مصر لطريقة أخرى لإعادة تقسيم المصروفات إلى الدخل من أدوات الدين الحكومية ارتكز على أمرين هما: حساب تكلفة تمويل أدوات الدين الحكومية وفقاً لتكلفة تمويل البنك، وتخصيص المصروفات العمومية والإدارية باستثناء الإهلاك المتعلقة بأدوات الدين الحكومية بناءً على مساهمتها بإجمالي الدخل.

ونفترض من خلال المثال الخاص بنا تحمُل البنك تكلفة تمويل بنحو %5 تقريباً ونسبة مصروفات عمومية وإدارية إلى الدخل باستثناء الإهلاك بنحو 25% سينتج عن هذا المثال انخفاض إجمالي المصروفات المرتبطة بالدخل الناتج عن أدوات الدين الحكومية دون القيمة الناتجة عن الطريقة الحسابية التي أقرها مجلس الوزراء، ومن ثم فرض معدل ضرائب أقل ضرراً وإن كان مازال مرتفعًا 34.64%.

الاثار المترتبة على القرار

وأشارت مذكرة شعاع كابيتال إلى أنها ترجح إجمالًا أن تطبيق التعديلات الضريبية التي أقرها مجلس الوزراء سيحمل تأثيرًا مختلفًا على البنوك يتمثل في 4 نقاط.

أولًا.. إذا افترضنا ثبات جميع العوامل الأخرى ، فإن ربحية البنوك ستتأثر سلبًا حيث قد تتراجع الأرباح بنسبة %17 وفقاً للمثال المذكور مسبقًا.

ثانيًا .. سيرتفع معدل العائد الذي تطلبه البنوك بعطاءات أدوات الدين الحكومية أو ستخفض البنوك من استثماراتها في الأذون والسندات وهو ما سيترتب عليه ارتفاع العائد، علماً بأن هذا الارتفاع سيساهم نوعاً ما في مساعدة البنوك على استعادة معدلات ربحيتها.

ووفقًا لتقديرات شعاع كابيتال ستحتاج البنوك لارتفاع العائد على أدوات الدين بنحو 335 نقطة أساس حتى تتمكن البنوك من تعويض ارتفاع مصروفات الضرائب الناتج عن التعديلات الضريبية.

ثالثًا .. في حالة عدم ارتفاع العائد على أدوات الدين ترى شعاع أن البنوك ستتجه إلى إعادة توجيه فائض السيولة إلى الأصول والقروض بين البنوك بدلًا من أدوات الدين إضافة إلى نمو نشاط الإقراض.

أيضاً، ستحرص البنوك على خفض تكاليف تمويلها فضلًا عن تجنب الاحتفاظ بسيولة زائدة في ظل انخفاض استثماراتها في أدوات الدين، وهو ما قد ينعكس بتباطؤ نمو الودائع وخاصةً لدى بنوك القطاع الخاص.

رابعًا .. رجحت شعاع كابيتال أن يكون المستثمرون الأجانب هم أكثر المستفيدين من هذه التعديلات الضريبية لأنهم سوف يتمتعون بعوائد أعلى نتيجةً لذلك.

انعكاسات التعديلات الجديدة على الأسهم المقيدة

قالت شعاع إنه في حين تأثير التعديلات الجديدة على القطاع البنكي ككل، إلا أن البنوك ستختلف من حيث الاستجابة لتبعات القرار في ضوء بعض الملامح المالية التي تتسم بها مثل طريقة توزيع الأصول، وتكلفة التمويل، ومقدار ما تمثله أدوات الدين الحكومي من إجمالي الدخل من العائد.

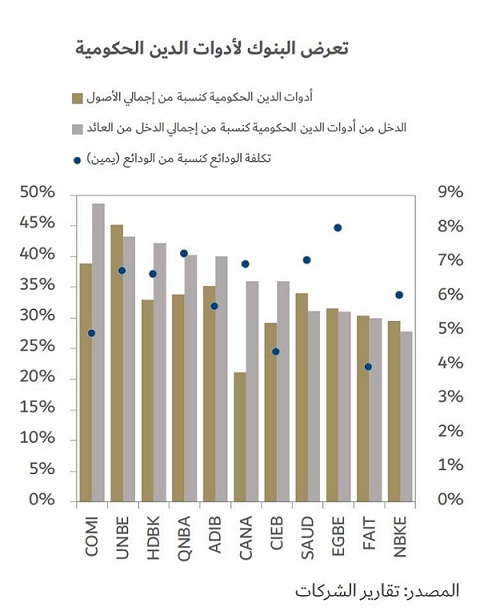

وأضافت أنها قامت بتجميع بيانات 11 بنكًا مدرجًا بالبورصة المصرية مع التركيز على العوامل الثلاثة المذكورة مسبقًا، ورأت أنه وفقاً للرسم البياني فإن البنوك المتعرضة لأدوات الدين الحكومى بشكل كبير سواء على مستوى المركز المالي أو قائمة الدخل ستتحمل سلبيات التعديلات الجديدة على معدلات ربحيتها بشكل أكبر.

وفي المقابل ستكون البنوك الأقل تعرضًا لأدوات الدين أكثر أمانًا حيث ستتميز بتخصيص تكاليف نظرية أقل تجاه الدخل الناتج من أدوات الدين، وبالتالي تقليل الدخل الخاضع للضريبة عن الإيرادات الأخرى وهو ما يعنى انخفاض في معدل الضريبة الفعلى في نهاية المطاف.

وبثبات بقية العوامل فإن البنوك ذات التكاليف التمويلية المنخفضة ستكون قادرة على التعامل مع سلبيات الزيادة في معدل الضريبة الفعلى، وبناءً على ذلك تكون بنوك التجاري الدولى COMI و التعمير والإسكان HDBK وقطر الوطنى QNBA هي الأكثر تعرضًا حيث تساهم أدوات الدين بشكل كبير في دخلها وفقًا لبيانات السعة أشهر الأولى من 2018.

وفي حين أن إجمالي الدخل من العائد لبنك الكويت الوطنى مصر NBKE هو الأقل تعرضًا لأدوات الدين الحكومي إلا أن بنك فيصل الإسلامي FAIT الذى يأتي في المركز الثاني بعد الكويت الوطنى يتمتع بتكاليف تمويل أقل.