فاروق يوسف

يرى بنك الاستثمار سيجما أن سهم شركة غاز مصر يستهدف منطقة مابين 90 و 92.5 جنيه، خاصة بعد الإنتهاء من حركته التصحيحية الحالية والتي توفر فرصة شراء جيدة.

وأضاف سيجما في تقرير صادر له اليوم، أنه على الرغم من أن السهم اتخذ إتجاه ھابط طويل الأجل منذ بداية الربع الرابع لعام 2017 ,إلا أنه بدأ مؤخرًا بإظهار إشارات تغير الاتجاه مع إختراقه لمستوى 77 جنيه.

وذكر مؤمن الشيال، رئيس قسم التحليل الفني ببنك الاستثمار سيجما، أن ضعف السيولة في السهم تمثل مخاطر عالية للمتاجرة فيه، ومن ثم وجه نصيحة للمتاجرين بالشراء مع إحترام مستوى وقف خسائر أسفل 70 جنيه.

ووضع سيجما مجموعة من السيناريوهات التي تشير إلى وجود فرص نمو لسعر السهم عن السعر الحالى، إلا أن هذه السيناريوهات تتضمن تتضمن درجة كبيرة من المخاطر.

وقبل الحديث عن السيناريوهات، دعونا نضطلع إلى تفاصيل القصة الكاملة حول سهم غاز مصر.

القصة الكاملة

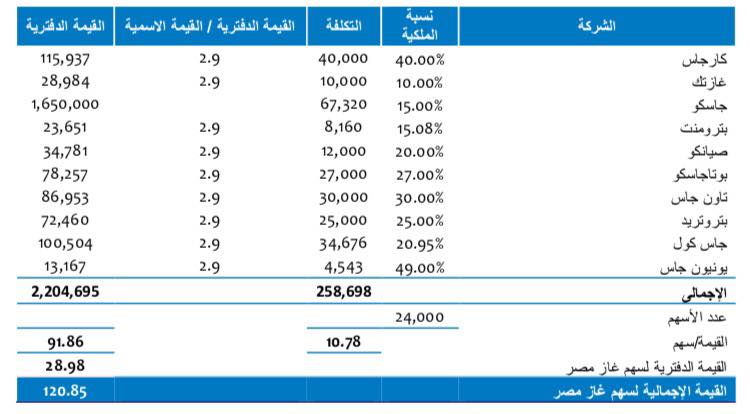

تكمن قيمة شركة غاز مصر، والتى كانت المحرك الرئيسى للسهم، في الاستثمارات المالية المتاحة للبيع التي تمتلكها الشركة؛ حيث تمتلك حصص ملكية في 14 شركة ,ويتمثل الحافز الرئيسى للسهم خلال الفترة الماضية فيما يلى:

في 4 أبريل2017 ، عيَّنت وزارة البترول شركة ماكينزي وشركاه كشركة استشارية في وضع استراتيجية متكاملة لإعادة ھيكلة القطاع بدءًا من الهيئة العامة للبترول والشركات التابعة لها.

وتمتلك شركة غاز مصر حصص ملكية في 9 شركات تقع تحت مظلة الهيئة العامة للبترول؛ ويالتالى، فإن إعادة ھيكلة القطاع سُتفيد شركة غاز مصر بشكل غير مباشر.

وأشار الجهاز المركزى للمحاسبات في تقاريره الأخيرة عن النتائج المالية لشركة غاز مصر للأعوام الأخيرة إلى أن الشركة تقيد استثماراتها كاستثمارات مالية متاحة للبيع بالتكلفة بتكلفة 259 مليون جنيه، وذلك خلافًا للمعايير المحاسبية المصرية، التى تتطلب قيد ھذا النوع من الاستثمارات بالقيمة العادلة.

وبررت الشركة قرارھا بعدم قدرتها على تحديد القيمة العادلة لهذه الاستثمارات ووفقًا لإدارة الشركة، فإن تحديد القيمة العادلة لهذه الاستثمارات يجب أن يكون مدفوعًا بقرار من الوزارة على مستوى القطاع.

و فى 30 مارس 2019، أقرت الجمعية العمومية للشركة تشكيل لجنة لدراسة الأمر بالتنسيق مع الشركات المستثمر فيها فى ضوء متطلبات معايير المحاسبة المصرية على أن يتم الإفصاح عن النتائج بمجرد انتهاء أعمال اللجنة بحد أدنى 3 شهور.

السيناريوهات المحتملة

يحكي أبو بكر إمام رئيس قسم البحوث ببنك الاستثمار سيجما، أن السيناريو الأول ھو السيناريو الأسوأ – على حد وصفه – بالنسبة للمساھمين، وھو أن تقوم اللجنة بإصدار قرار فى صالح السياسة المحاسبية التى تتبعها الشركة لصعوبة الحصول على بيانات من الشركات التابعة وبالتالى صعوبة تقييمها، مما سيؤدى على إبقاء الحال على ما ھو عليه.

أما السيناريو الثاني، وھو أن تقوم اللجنة بإعادة تصنيف تلك الاستثمارات من أصول مالية متاحة للبيع إلى استمارات طويلة الأجل بغرض الإحتفاظ فى جانب الأصول طويلة الأجل، بسبب عدم توافر بيانات كافية، ومن ثم اعتمادنا على الأخبار والتقارير المتداولة عن تلك الاستثمارات فى محاولة للوصول إلى قيمة تقديرية للقيمة الدفترية لتلك الاستثمارات، حسبما إمام.

وأضاف أن أھم استثمار لشركة غاز مصر ھو حصتها 15% فى شركة جاسكو، وفقاً للأرقام المعلنة، وبالتالي فإن القيمة الدفترية لشركة جاسكو تتراوح بين 10- 12 مليار جنيه.

وهو ما يعني أن حصة شركة غاز مصر تتراوح بين 5.1-8.1 مليار جنيه. وكمحاولة للوصول للقيمة الدفترية لسهم غاز مصر والتى قد تنتنج عن ھذا السيناريو، قمنا بتقدير القيمة الدفترية لحصة شركة غاز مصر باستخدام متوسط الأرقام السابق ذكرھا.

وتابع أما باقى الاستثمارات، فقد قمنا بحساب نسبة القيمة الدفترية/ القيمة الاسمية الخاصة بشركة غاز مصر، والتى قدرناھا عند 9.2 مرة، وقمنا بتطبيق ھذه النسبة على كافة الاستثمارات ماعدا جاسكو.

وعن السيناريو الثالث قال أبو بكر، إنه السيناريو الأفضل للمساھمين، وهو أن تقوم اللجنة بتثيت تصنيف تلك الاستثمارات على أنها استثمارات مالية متاحة للبيع وتقوم بتقييم تلك الاستثمارات.

وفى ھذا السيناريو – والحديث لأبو بكر – افترضنا خيارين لتقييم الشركة: الخيار الأول وھو تطبيق معدل خصم بنسبة 25 %على المضاعفات السائدة.

والخيار الثانى بتطبيق معدل خصم بمقدار 50 %على تلك المضاعفات، مع الأخذ في الاعتبار بضرورة تطبيق خصم لأن ھذه الاستثمارات غير متداولة.

كذلك قمنا بتقسيم الاستثمارات محل التقييم لمجموعات: المجموعة الأولى تضم استثمارات الشركة عدا حصتها فى جاسكو، وتم تقييم ھذه الاستثمارات باستخدام وسيط مضاعف القيمة الدفترية لعينة من شركات مماثلة.

أما المجموعة الثانية، وھى نشاط شركة غاز مصر وتم تقييمها باستخدام وسيط مضاعف القيمة الدفترية من شركات مماثلة.

والمجموعة الثالثة تضم شركة جاسكو، حيث تم تقييم أصول شركة جاسكو باستخدام وسيط مضاعف القيمة الدفترية لعينة من شركات مماثلة.

مخاطر التقييم

أغلبية السيناريوهات السابقة تضمنت وجود فرص نمو لسعر السهم عن السعر الحالى، إلا أن سيجما ترى أن هذا القصة تتضمن درجة كبيرة من المخاطرة، وتتضمن أهم المخاطر مايلى:

– انخفاض معدل دوران السهم ھو أحد المشاكل في ھذا الاستثمار؛ حيث يبلغ عدد الأسهم القائمة 24 مليون سهم، وتمتلك الشركة المصرية القابضة للغاز الطبيعي نسبة 80 %من أسهم الشركة؛ وبالتالي، يتبقى 20 %فقط من أسهم شركة غاز مصر ( 8.4مليون سهم للتداول الحر).

– النزاع القائم حاليًا بين مجلس إدارة الشركة ومساھمى الأقلية بسبب تقييم تلك الاستثمارات، مما أدى إلى إصدار قرار اللجنة السابق ذكره. وبالتالى فإن قرار اللجنة إذا جاء فى صالح مجلس الإدارة فسيكون المساھم ھو المتضرر الأكبر.

– عمل اللجنة سيستغرق فترة زمنية طويلة بحد أدنى 3 شهور، مما سيعظم من تكلفة الفرصة البديلة.

– جميع التقييمات والسيناريوھات السابق ذكرھا قائمة على افتراضات واجتهادات شخصية بنيت على المعلومات القليلة المتاحة للعامة حيث لم يتوافر لدي سيجما معلومات دقيقة نظراً لأن معظم الشركات السابق ذكرھا ليس متداولة.

– وتابع تقرير سيجما بأن الخطر الرئيسي لهذه القصة ھو؛ البيروقراطية والبطء في تنفيذ استراتيجية إعادة الهيكلة، مما يترك شركة غاز مصر مع خيار تسجيل استثماراتها المتاحة للبيع بالتكلفة بدلاً من القيمة العادلة، مما يمنع المساھمين من جني القيمة الحقيقية لهذه الاستثمارات.