الوسطاء غير المصرفيين يستحوذون على 31% من إجمالي الأصول المالية العالمية

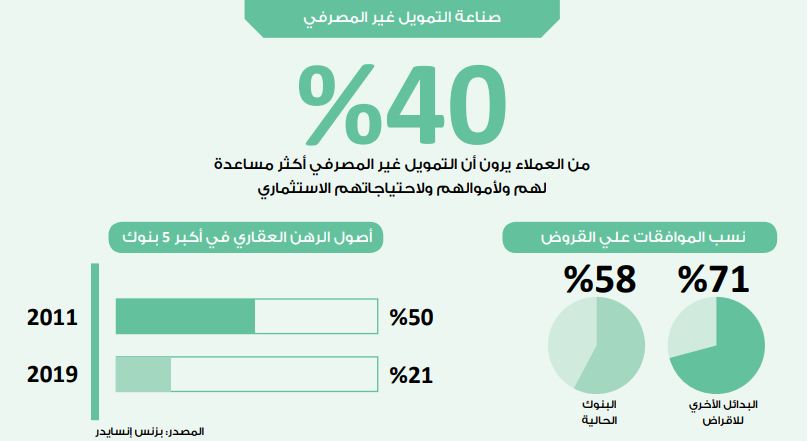

استطلاع: 40% من العملاء يرون أنه يمكن لغير البنوك مساعدتهم بشكل أفضل في إدارة الأموال واحتياجات الاستثمار

إعداد – محمد عبدالله

تنامى في عدد من دول العالم خلال السنوات القليلة الماضية، ما يسمى بمنظومة التمويل غير البنكية أو بنوك الظل التي يعتبرها كثير من المحللين خطرًا يجب كبحه بالنظر إلى المخاطر التي تشكلها، وما على المشككين بهذه الأنظمة التي تشكلها بنوك الظل الغامضة إلا النظر إلى الهند، حيث أدى انهيار أحد هذه الكيانات إلى أزمة ائتمان على مستوى البلاد وأثار مخاوف من أزمة مالية كبيرة تشبه أزمة بنك ليمان براذر.

منذ عام 2008، وبدأت البيانات تشير إلى تنامي هذه المنظومة بوجود عمليات لوسطاء غير مصرفيين في الظل.

حجم نظام التمويل غير البنكي

وبحسب شبكة بلومبيرج الأمريكية، فقد زادت حصة بنوك الظل في النظام المالي بشكل كبير. وفقًا لآخر البيانات الصادرة عن مجلس الاستقرار المالي، بلغت موجودات الوسطاء غير المصرفيين 117 تريليون دولار في عام 2017 – أي 31٪ من إجمالي الأصول المالية العالمية، ارتفاعًا من 26٪ في 2008.

حصة البنوك التقليدية من إجمالي الأصول المالية العالمية تتراجع من 45% إلى 39%

وفي الوقت نفسه، في نفس الفترة، انخفضت حصة البنوك التقليدية من إجمالي الأصول المالية العالمية من 45 ٪ إلى 39 ٪.

وعلى هذا علقت بلومبيرج واعتبرت أن هذا يؤجج الأخطار، ويشجع الكيانات والمؤسسات العاملة في هذا المجال على التوسع أكثر، لكن الخطر الحقيقي من هذه المؤسسات غير المنظمة، هو حجم الزيادة السريعة في أحجام الديون، وبالتالي تضخيم فقاعات أسعار الأصول.

هناك مخاوف جدية بشأن جودة أصول هذه الكيانات، والمستويات العالية وغير المنضبطة من ارتفاع وانخفاض مستويات رأس المال، ناهيك عن التعتيم والتعقيد الذي يلف هذه المنظومة، نظرًا لمدى ترابطها مع النظام المالي الرسمي، ولهذا، فمن المحتمل أن يحتاجوا إلى دعم من الدولة إذا واجهوا مشكلة، لتفادي تهديد الفشل النظامي.

ما هو نظام الظل المصرفي؟

نظام الظل المصرفي هو مجموعة الوسطاء الماليين الذين يسهلون إنشاء ائتمان عبر النظام المالي العالمي ولكن أعضاءها لا يخضعون للرقابة التنظيمية.

وتشمل أمثلة الوسطاء الذين لا يخضعون للتنظيم صناديق التحوط، والمشتقات غير المدرجة في البورصة، في حين تشمل أمثلة الأنشطة غير الخاضعة للرقابة، مقايضات العجز عن سداد الائتمان.

يتكون نظام الظل المصرفي من المقرضين والسماسرة ووسطاء ائتمان آخرين يقعون خارج نطاق البنوك التقليدية الخاضعة للتنظيم. وبالتالي فهو عالم غير منظم بشكل عام ولا يخضع لنفس أنواع المخاطر والسيولة وقيود رأس المال التي تخضع لها البنوك التقليدية.

لعب نظام الظل المصرفي دورًا رئيسيًّا في التوسع في ائتمان الإسكان في الفترة التي سبقت الأزمة المالية لعام 2008، لكنه نما في الحجم وتجنب إلى حد كبير الإشراف الحكومي حتى ذلك الحين.

لماذا نشأت أنظمة التمويل غير البنكية؟

لقد نجا نظام الظل المصرفي من التنظيم في المقام الأول لأنه على عكس البنوك التقليدية والاتحادات الائتمانية، لا يقبل الودائع التقليدية. نشأت مؤسسات الظل المصرفية كحل مبتكر في الأسواق المالية بمقدوره تمويل الإقراض لأغراض عقارية وغيرها من الأغراض دون أن يكون عليها رقابة تنظيمية والقواعد التنظيمية المتعلقة باحتياطيات رأس المال والسيولة المطلوبة من المقرضين التقليديين من أجل المساعدة في منع فشل البنوك.

عوائق التمويل البنكية الدافع الأكبر للشركات الصغيرة والمتوسطة والأفراد للبحث عن بديل آخر

ونتيجة لذلك، تمكنت العديد من المؤسسات والأدوات من متابعة مخاطر السوق والائتمان والسيولة المرتفعة في قروضها وليس لديها متطلبات رأس مال تتناسب مع تلك المخاطر. شاركت العديد من مؤسسات الظل المصرفية بشكل كبير في إقراض القروض العقارية عالية المخاطر وتوريق القروض في أوائل عام 2000.

في أعقاب انهيار الرهن العقاري في عام 2008، تعرضت أنشطة نظام الظل المصرفي لمزيد من التدقيق بسبب دورها في الإفراط في تمديد مخاطر الائتمان النظامية في النظام المالي والأزمة المالية الناجمة عن ذلك.

اتساع نظام الظل المصرفي

يعد التمويل غير المصرفي هو مصطلح شامل لوصف الأنشطة المالية التي تحدث بين المؤسسات المالية غير المصرفية خارج نطاق الهيئات التنظيمية الرسمية، البنوك الاستثمارية، ومقرضي الرهن العقاري، وصناديق أسواق المال، وشركات التأمين، وصناديق التحوط، وصناديق الأسهم الخاصة، وكلها مصدر ائتماني مهم ومتزايد في الاقتصاد.

على الرغم من ارتفاع مستوى التدقيق على مؤسسات التمويل غير المصرفية في أعقاب الأزمة المالية، نما القطاع بشكل ملحوظ، وفي مايو 2017، أصدر مجلس الاستقرار المالي ومقره سويسرا تقريرًا يفصل فيه حجم التمويل العالمي غير المصرفي.

من بين النتائج، وجد المجلس أن الأصول المالية غير المصرفية قد ارتفعت إلى 92 تريليون دولار في عام 2015 من 89 تريليون دولار في عام 2014. وباستثناء البيانات من الصين، تتمحور معظم الأنشطة حول إنشاء قروض مضمونة واتفاقات إعادة شراء تستخدم للإقراض قصير الأجل بين المؤسسات غير المصرفية والوسطاء التجاريين.

من يراقب مؤسسات الإقراض غير البنكية؟

تلعب صناعة الظل المصرفية دورًا حاسمًا في تلبية الطلب المتزايد على الائتمان في الولايات المتحدة، وعلى الرغم من القول بأن كيانات العمل غير البنكية يمكن أن تزيد من الكفاءة الاقتصادية، إلا أن تشغيلها خارج اللوائح المصرفية التقليدية يثير مخاوف بشأن المخاطر التي قد تشكلها على النظام المالي.

وفي الولايات المتحدة، ركزت الإصلاحات التي تم سنها من خلال قانون إصلاح وحماية المستهلك لعام 2010 الصادر عن دود فرانك ووال ستريت على القطاع المصرفي، تاركة القطاع غير البنكي دون تغيير إلى حد كبير، لذا، فإن معظم الأنشطة غير المصرفية لا تزال غير خاضعة للرقابة.

الصين أصدرت توجيهات في 2017 تستهدف مباشرة ومراقبة الممارسات المالية الخطرة

اقترح مجلس الاحتياطي الفيدرالي أن تعمل هذه الكيانات التمويلية غير البنكية، مثل السماسرة، تحت متطلبات الهامش المماثلة للبنوك. وفي الوقت نفسه، خارج الولايات المتحدة، بدأت الصين في إصدار توجيهات في عام 2017 تستهدف مباشرة ومراقبة الممارسات المالية الخطرة مثل الاقتراض المفرط والمضاربة في الأسهم.

توسعت الخدمات المصرفية غير البنكية بشكل كبير في السنوات الأخيرة، حيث دخلت المؤسسات غير المالية مثل شركات التجزئة وشركات صناعة السيارات في نشاط الإقراض.

مثال على أحد البنوك غير المصرفية في الولايات المتحدة هو خط الملابس النسائية آن تايلور الذي يقدم للعملاء بطاقة ائتمان للمشتريات. مع بطاقة Ann Taylor الائتمانية، يمكن للعملاء كسب خمس نقاط مقابل كل دولار ينفق في المتاجر أو عبر الإنترنت. بالإضافة إلى ذلك، سيحصل حاملو البطاقات على 20 دولارًا من بطاقات المكافآت مقابل كل 2000 نقطة تم الحصول عليها، بالإضافة إلى هدية عيد ميلاد بقيمة 15 دولارًا. مع حاملي بطاقات الوصول عبر الإنترنت، يمكنهم تحديث ملفاتهم الشخصية ودفع فواتيرهم من على أجهزة الحاسب أو الأجهزة المحمولة، وتقدم شركات البيع بالتجزئة الأخرى، مثل جي كرو ونوردستروم، مكافآت مماثلة لحاملي بطاقاتها.

كيفية تنظيم مؤسسات التمويل غير المنظمة

يمكن التخفيف من حدة هذه المخاطر بناءً على نوع النشاط المعني، يمكن للمنظمين الحد من تدفق عمليات التمويل، بفرض الحد الأدنى من متطلبات رأس المال والمطالبة بالحفاظ على سيولة كافية لتلبية عمليات الاسترداد المحتملة.

البديل الآخر هو فرض قيود صارمة على المؤسسات المالية غير المصرفية. يتعين على البنوك التي تتعامل معها تغطية تعاملاتها بضمان نقدي للقضاء على المخاطر.

ومع ذلك، هناك العديد من الحواجز الهيكلية التي تقف في طريق هذه الضوابط. بادئ ذي بدء، سيتطلب كبح جماح الصناعة غير الرسمية من الحكومات تغيير السياسات التي وضعتها لدعم النمو وتعزيز النظام المالي منذ عام 2008.

أدت الأنظمة المشددة على البنوك إلى دفع الأعمال إلى القطاع غير المصرفي، كما شجعت معدلات الفائدة المنخفضة والسيولة الوفيرة المستثمرين الباحثين عن العائد الأعلى على التحول نحو مثل هذه المؤسسات. لا يزال التوريق يمثل آلية رئيسية لإنشاء أصول عالية الجودة، وهي ضرورية لتلبية الطلب على ضمانات القروض والتعويض عن الندرة المصطنعة الناشئة عن مشتريات البنك المركزي للسندات الحكومية.

يعتمد صانعو السياسة على بنوك الظل للمساعدة في مواجهة النتائج غير المرغوب فيها لبعض سياساتهم. على وجه التحديد، مثل هذه المؤسسات تلبي الاحتياجات غير الملباة للائتمان.

الهند من أكبر دول العالم إقراضًا خارج النطاق الرسمي

في الهند، وفرت بنوك الظل سريعة النمو التمويل، مثل البنية التحتية، التي لم تستطع البنوك التقليدية المثقلة بالأصول غير العاملة فعلها، وفي الصين، أصبح نظام الظل المصرفي قناة خلفية لخلق الائتمان لدعم النشاط الاقتصادي.

في الاقتصادات المتقدمة، فإن تجاوز البنوك للاستثمار مباشرة أو عن طريق برامج الاستثمار الجماعي يعزز العوائد. في الصين، سمح المسؤولون ضمنيًّا بمجموعة مذهلة من منتجات إدارة الثروات المتغيرة باستمرار من أجل زيادة العائدات للمستثمرين.

كما لا ترغب البنوك الرسمية بالضرورة في تغيير النظام، حتى عندما يقول المنظمون إنهم يرغبون في إنشاء مساحة عمل متكافئة، فإنهم يحتفظون بفروق ملحوظة في متطلبات رأس المال والرافعة المالية والسيولة بين الإقراض المصرفي والتمديد المعادل للائتمان من قبل مقرضي الظل.

يمكن للبنوك الخاضعة للتنظيم بالتالي الاستفادة من التعاملات مع بنوك الظل، في وقت تتعرض فيه هوامش الفوائد لضغوط.

الأهم من ذلك أنه منذ الثمانينيات، تبنى الاقتصاد العالمي نموذجًا للاستهلاك والاستثمار المدفوعين بالائتمان للحفاظ على النمو وزيادة مستويات المعيشة، وذلك على الرغم من كل ما بعد عام 2008 من الحديث عن المستهلكين والبلدان التي تعيش في حدود إمكانياتها، إلا أن هناك بعض الدلائل على تقليص المديونية، لذا من شأن التنظيم الصارم للتمويل غير البنكي أن يعرقل بشكل أساسي عرض الائتمان، مما يبطئ النمو، وعلى هذا، تهتم البنوك المركزية والحكومات بمواصلة تشجيع الاقتراض والإنفاق لدعم النشاط.

عادة ما تكافح الشركات الصغيرة عند محاولة الحصول على التمويل، لذا فإنها تتحول في كثير من الأحيان إلى الإقراض البديل، حيث يتم توفير الأموال خارج البنوك التقليدية، فالمؤسسات غير البنكية التي ليس لديها ترخيص بنكي كامل تقدم أيضًا خيارات إقراض مختلفة للشركات الأصغر.

وفقًا لدراسة أوراكل ديجيتال ديماوند عن الخدمات المصرفية للأفراد التي شملت 5200 مستهلك من 13 دولة، يعتقد أكثر من 40٪ من العملاء الذين شملهم الاستطلاع أنه يمكن لغير البنوك مساعدتهم بشكل أفضل في إدارة الأموال واحتياجات الاستثمار، وفقًا لشبكة بيزنيس إنسايدر.

تحظى مؤسسات الإقراض البديلة أيضًا باهتمام كبير، لا سيما من الشركات الصغيرة والمتوسطة (SMBs).

وفقًا للبيانات التي أبلغ عنها منتدى تمويل الشركات الصغيرة والمتوسطة، في عام 2018، كانت هناك فجوة في التمويل تبلغ 5 تريليونات دولار بين الاحتياجات التمويلية للشركات الصغيرة والمتوسطة، مما دفع الشركات الصغيرة والمتوسطة إلى البحث عن خيارات تمويل بديلة، وجدتها في بنوك الظل أو في منظومة التمويل غير المصرفي.

وقالت شبكة بيزنس إنسايدر، إن القروض بما في ذلك، قروض الرهن العقاري، والقروض البديلة للشركات الصغيرة، تؤدي دورًا متوسعًا، فقروض الرهن العقاري قد يكون من الصعب على المشغلين الحاليين رقمنة عملية الإقراض، وقد أدى عجز البنوك التقليدية عن التكيف مع المشهد الرقمي إلى زيادة عدد المقرضين الذين يقدمون قروض رهن عقاري للمستهلكين.

ووجد تقرير سابق لبيزنيس إنسايدر، أن البنوك الخمسة الكبرى في الولايات المتحدة لا يعتمد عليها الكثيرون مثلما يعتمدون على مصادر تمويل أخرى، في تمويل القروض العقارية.

ولفت التقرير إلى إن بنك أف أمريكا وجي بي مورجان وبانكورب سيتي وسيتي جروب، تمثل فقط 21 % من إجمالي أصول الرهن العقاري، وهو انخفاض هائل من حصة 50% التي كانت في 2011.

مستقبل التمويل غير البنكي

ترى بيزنس إنسايدر، إنه وفقًا للمعطيات السابقة، فإنه لا يمكن القول إلا أن مستقبل الصناعة سيشهد توسعًا ما لم تغير الأنظمة البنكية التقليدية من أساليبها، فأمام عادة رفض البنوك التقليدية لإقراض الشركات الصغيرة والمتوسطة الحجم، يذهب هؤلاء إلى وسطاء آخرين لأخذ التمويل وهو ما يفرغ البنوك من قاعدتها.

ووفقًا لمسح أجراه بنك الإحتياطي الفيدرالي في عام 2016، تمت الموافقة على 58% من طلبات الإقراض والتمويل للشركات الصغيرة مقابل 71% من مؤسسات تمويل غير رسمية.

على الرغم من أن البنوك التقليدية لا تزال تحتفظ بأكبر حصة سوقية في الإقراض التجاري، فقد استمر النمو في التباطؤ، مما يشير إلى زيادة الطلب على منصات الإقراض البديلة. من خلال التكنولوجيا التي تستخدم الذكاء الاصطناعي والتعلم الآلي، يمكن للمقرضين الوصول إلى العملاء بكفاءة.

مع تكامل التكنولوجيا الرقمية ودخولها في كثير من الصناعات، تشهد العديد من جوانب الصناعة المصرفية تغيرًا مستمرًّا، ومن الأهمية بمكان بالنسبة لكبار صانعي القرار أن يظلوا مطلعين على ظهور اتجاهات الإقراض البديلة.