أرامكو تعيد ترتيب دوري الطروحات العامة وهيرميس تقفز للمركز 20 بمنطقة إيميا و28 عالميا

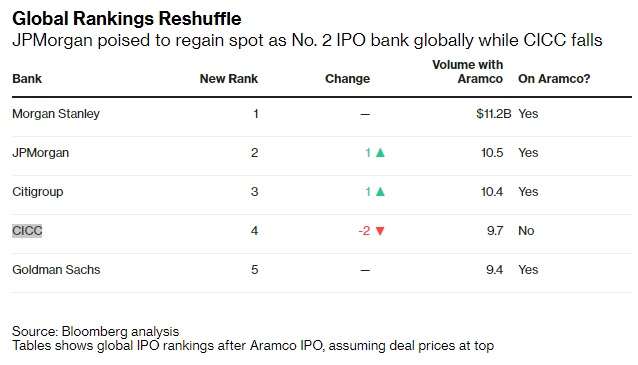

جي بي مورجان وسيتي جروب يصعدان مركزا واحدا إلى الثاني والثالث عالميا.. ومورجان ستانلي في الصدارة

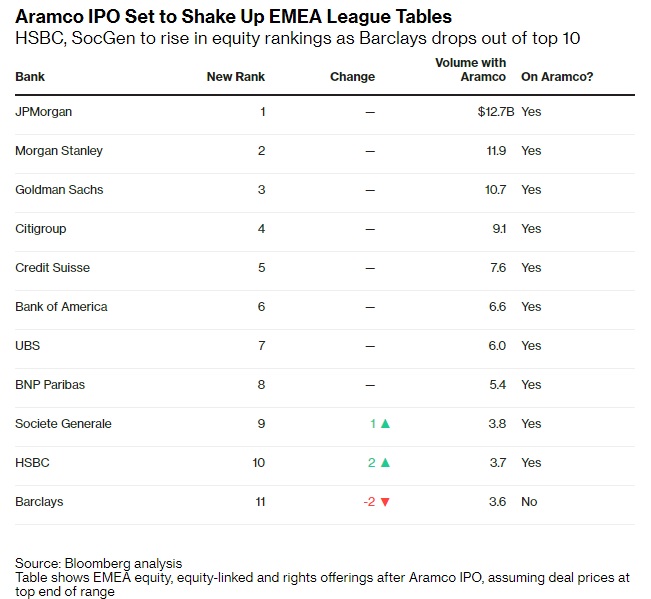

إتش إس بي سي يعود لقائمة العشرة الكبار في منطقة إيميا.. وخروج باركليز

سامبا تصعد 61 مركزا إلى المرتبة 29 على مستوى العالم

بلومبرج

حصل عدد من بنوك الاستثمار في الشرق الأوسط على فرصة كبيرة للصعود في قائمة أكبر بنوك الاستثمار المرتبة للطروحات العامة IPO، وذلك بعد المشاركة في طرح شركة أرامكو السعودية، والمصنف كأكبر طرح في العالم، والمرتقب الإعلان عن تسعيره النهائي اليوم.

ووفقا لإحصاءات بلومبرج، سيقفز بنك الاستثمار المجموعة المالية هيرميس والذى شارك في طرح أرامكو، 19 مركزا في ترتيب طروحات الأسهم بمنطقة أوروبا والشرق الأوسط وأفريقيا EMEA، ليصعد هيرميس إلى المركز 20 بمجرد إعلان أسعار الاكتتاب العام في أرامكو. وستكون هذه هي المرة الأولى التي يكون فيها البنك المصري في قائمة العشرين الأوائل، وفقًا لبيانات بلومبرج التي تعود إلى عام 1999.

كما سيصعد هيرميس أيضا 55 مركزا في قائمة العالم، إلى المرتبة 28. وستتقدم مجموعة سامبا المالية ومقرها الرياض 61 موقعًا إلى الرقم 29.

وتستعد مجموعة إتش إس بي سي للعودة إلى قائمة أفضل 10 شركات ترتيب أسهم في أوروبا والشرق الأوسط وإفريقيا EMEA، لأول مرة منذ خمس سنوات،، وسيأتي ذلك وفقا لحسابات بلومبرج على حساب خروج بنك الاستثمار باركليز الذى لم يكن له دورا في طرح أرامكو.

وقالت بلومبرج في تقريرها الصادر مساء أمس، أن أرامكو وحدها ستكون كافية بنقل إتش إس بي سي إلى مراكز المقدمة في طروحات الأسهم العامة في سباق أوروبا والشرق الأوسط وأفريقيا، وسيرتفع ترتيبها مركزين إلى العاشر.

ووفقا لتحليلات بلومبرج فإن سوستيه جنرال التى كان لها دورا صغيرا في إدراج أرامكو ستتقدم مركزا واحدا إلى التاسع بعد إعلان سعر الاكتتاب العام اليوم الخميس.

ويستعد باركليز لفقد مركزين إلى المرتبة الحادية عشرة، وذلك إذا لم تطرأ تغييرات كبيرة في الأسابيع القليلة المقبلة، وسيكون 2019 هو أول عام كامل منذ 2012 لم يكن لباركليز مكانا في قائمة العشرة الكبار.

وتفترض الحسابات أن أسعار أرامكو ستكون في الحد الأعلى من نطاقها السوقي كما هو متوقع، لتصل إلى هدف جمع 25.6 مليار دولار.

وأشارت بلومبرج إلى أن بنوك الاستثمار، أمضت سنوات في استمالة أرامكو للحصول على مكان في طرح أسهمها، الأمر الذي يجلب لهم حقوق المفاخرة على الرغم من أنهم سيكسبون رسومًا صغيرة مقابل العمل في الصفقة.

ومن المقرر أن تستعيد “جي بي مورجان تشيس آند كو” ، إحدى الشركات الكبرى المدرجة في قائمة “أرامكو” ، مكانتها بعد الصفقة. لتحل محل China International Capital Corp ، التي ستتخلف مركزين إلى المرتبة الرابعة، ويحل ملحها مورجان ستانلي.

أما بنك BOC International Holdings Ltd ، البنك الاستثماري الصيني الوحيد الذي حصل على دور في عرض أرامكو ، فسيقفز 11 مكانا إلى المركز العشرين على جدول الدوري العام للاكتتاب العام، وفقًا لتحليل بلومبرج. ليعود بذلك إلى المكان الذي سبق وأن حجزه قبل ثلاث سنوات.

ويتشارك أكثر من عشرين بنكا استثماريا في رسوم الاكتتاب العام من أرامكو، ووفقا لبلومبرج، سيوفر معظمهم بالكاد ما يكفي لتغطية تكاليفهم بعد أن قررت الشركة تجنب التسويق الدولي للصفقة حسبما أفادت بلومبرج نيوز.

ومع ذلك، سيستفيد HSBC أكثر من الآخرين. لأنه أحد البنوك الثلاثة، ــ معه الأهلي كابيتال ومجموعة سامبا المالية ــ التي أشرفت على مجموعة من طلبات المستثمرين بعد تهميش معظم بنوك وول ستريت، وفق ما قالته مصادر مطلعة.

بالنسبة لـ HSBC ، يمكن أن تكون علاقاته المحلية الطويلة سببًا رئيسيًا لبروزه في صفقة أرامكو. ويعود وجود مجموعة إتش إس بي سي في الشرق الأوسط إلى عام 1889، عندما تم تأسيس البنك الإمبراطوري لبلاد فارس. توسعت تلك المجموعة، التي عرفت فيما بعد باسم البنك البريطاني للشرق الأوسط، عبر الخليج قبل أن يستحوذ عليها بنك HSBC عام 1959.

عندما تم تأميم الأنشطة المصرفية في معظم أنحاء المنطقة في الستينيات والسبعينيات من القرن الماضي، حافظ بنك HSBC على وجوده في المملكة العربية السعودية من خلال حصة في البنك السعودي البريطاني المنشأ حديثاً والمعروف باسم ساب. وتضاعفت هذه النسبة في المملكة العام الماضي ، حيث جمعت بين ساب والبنك المحلي التابع لمجموعة رويال بنك أوف سكوتلاند جروب لإنشاء ثالث أكبر بنك في البلاد.