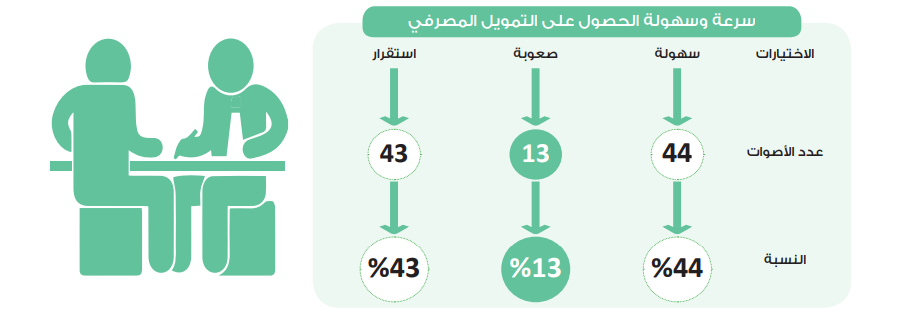

في استطلاع حابي.. 44 مشاركا متفائلون بسهولة الحصول على التمويل المصرفي

43 صوتا يتوقعون الاستقرار.. و13 يرجحون وجود صعوبات محتملة

فريق حابي _ تفاءلت توقعات المشاركين في استطلاع جريدة حابي عن النصف الثاني من عام 2021، بسهولة الحصول على التمويل المصرفي، بعد أن حصدت أعلى الأصوات بعدد 44 مشاركًا.

وتفوق هذا الاختيار بفارق صوت واحد عن توقعات آخرين اتجهت نحو استقرار سرعة الحصول على التمويل المصرفي حاصدة 43 صوتًا في استطلاع الرأي عن النصف الثاني.

جاءت توقعات باقي الأصوات المشاركة وعددها 13 صوتًا بأن تكون هناك صعوبة محتملة في سرعة الحصول على التمويل المصرفي خلال النصف الثاني من العام الجاري.

واستقبل الاقتصاد وبشكل خاص القطاع المصرفي عددًا من المبادرات الداعمة خلال العامين الماضيين على الرغم من وجود أزمة كورونا، إلا أن استمرار طرح مبادرات التمويل المصرفي والحزم التحفيزية التي يقدمها البنك المركزي المصري لشريحة واسعة من القطاعات الاقتصادية الحيوية لتسهيل الحصول على التمويل من البنوك، رفعت من حالة التفاؤل لدى المستثمرين بأن القادم أفضل.

وتعتمد شريحة كبيرة من الشركات في آخر عامين على التمويل المصرفي لمساندتها في مواجهة التداعيات المستمرة لأزمة فيروس كورونا المستجد، خاصة في ظل استمرار تجدد الإصابات ضمن الآثار الناجمة عن تمحور الفيروس، والذي سبب شللًا جزئيًّا بحركة الاقتصاد العالمي.

وتلعب مبادرات تمويل البنك المركزي المصري، منخفضة العائد، دورًا فعالًا في حصول شريحة واسعة من الشركات على التمويل من البنوك بشروط ميسرة وفوائد مقبولة، في ضوء التحديات الصعبة التي تواجه معظم القطاعات الاقتصادية نتيجة انعكاسات أزمة كورونا العالمية.

وقبل نهاية النصف الأول بأيام قليلة، قرر مجلس إدارة البنك المركزي المصري، مد سريان بعض القرارات التي سبق اتخاذها لمواجهة جائحة فيروس كورونا المتسجد وذلك لفترة جديدة مدتها 6 أشهر اعتبارًا من 1 يوليو وحتى 31 ديسمبر 2021، وتضمنت إعفاء العملاء من جميع المصروفات والعمولات الخاصة بخدمات التحويلات البنكية بالجنيه المصري، وإصدار المحافظ الإلكترونية مجانًا، وإلغاء جميع العمولات والرسوم الخاصة بعمليات التحويل بين حسابات الهاتف المحمول وعمليات التحويل بين أي حساب هاتف محمول وأي حساب مصرفي.

وتضمنت القرارات كذلك إصدار البطاقات المدفوعة مقدمًا للمواطنين مجانًا، على أن تكون تلك البطاقات اللاتلامسية Contactless حال بدء البنك في إصدار هذا النوع من البطاقات، وإلغاء الرسوم والعمولات الخاصة بعمليات السحب النقدي، على أن يتحمل البنك المصدر للبطاقة تلك الرسوم والعمولات، ولا يتضمن ذلك عوائد البطاقات الائتمانية.

وفي مطلع العام الجاري، أعلن البنك المركزي المصري، عن إطلاق مبادرة تمويلية جديدة بمبلغ 15 مليار جنيه، بعائد مقطوع 3%، تستهدف تمويل عمليات إحلال المركبات الملاكي والأجرة والميكروباص، التي تعمل بالوقود لتحويلها للعمل بالوقود المزدوج، وتتراوح مدة القرض بين 7 إلى 10 سنوات، ويتم السداد على أقساط شهرية متساوية.

وسيقوم البنك المركزي بإصدار تعهد بقيمة 15 مليار جنيه مصري -على شرائح- لصالح شركة ضمان مخاطر الائتمان كمظلة لضمان أرصدة الضمانات الصادرة من الشركة لصالح البنوك، على أن تقوم الشركة بموجب هذا التعهد بتغطية نسبة 80% من المخاطر المصاحبة لتمويل الأفراد ضمن المبادرة، وتتحمل البنوك النسبة المتبقية 20%)).

وعلى صعيد مبادرات السياحة، أجرى البنك المركزي في ديسمبر الماضي، تعديلات على بعض بنود مبادرتي إحلال وتجديد الفنادق بفائدة 8%، وتمويل سداد المرتبات بضمان وزارة المالية ذات عائد 5%، في خطوة جديدة لتقديم مزيد من الدعم والمساندة لقطاع السياحة والعاملين به في ضوء استمرار تأثير تداعيات جائحة كورونا.

وعدل المركزي فترة السماح الخاصة بمبادرة سداد الرواتب والأجور ومصروفات التشغيل والصيانة -ضمن مبادرة إحلال وتجديد الفنادق بعائد 8% متناقصًا- والمحددة بفترة لا تزيد على 6 أشهر تبدأ من تاريخ المنح يتم خلالها رسملة العوائد، لتصبح فترة سماح تنتهي في نهاية ديسمبر 2021 يتم خلالها رسملة العوائد، على أن يستحق سداد أول قسط في يناير 2022 بغض النظر عن تاريخ المنح.

وخلال عام 2020 سطع نجم قطاع التطوير العقاري كأحد أبرز القطاعات المستفيدة من التمويل المصرفي، سواء عبر الحصول على تمويل بنكي مباشر في صورة قروض أو تسهيلات ائتمانية، أو عبر اكتتاب البنوك في إصدارات أوراق الدين من سندات التوريق أو الصكوك، التي لجأ إليها عدد من كبار الشركات العقارية في أواخر العام من بينها مجموعة طلعت مصطفى صاحبة أول إصدار صكوك إسلامية بالسوق المصرية بالتعاون مع المجموعة المالية هيرميس، وكذا مجموعة عامر جروب التي تدرس طرح صكوك بالتعاون مع ثروة ومصر كابيتال، والتي كشفت عنه حابي في شهر يوليو 2020.