أحمد رضوان: أهلًا وسهلًا بحضراتكم مرة أخرى في الجزء الثاني من لقاء حابي الشهري.. والذي نناقش فيه مستقبل صناعة رواد الأعمال في مصر.

قبل الاستراحة كنا نتحدث عن المشاكل والأخطاء التي يراها خبراء التعامل مع المشروعات الصغيرة والمتوسطة وكذلك ريادة الأعمال، سواء في المشروعات التي تتقدم لهم أو في ثقافة القائمين عليها.

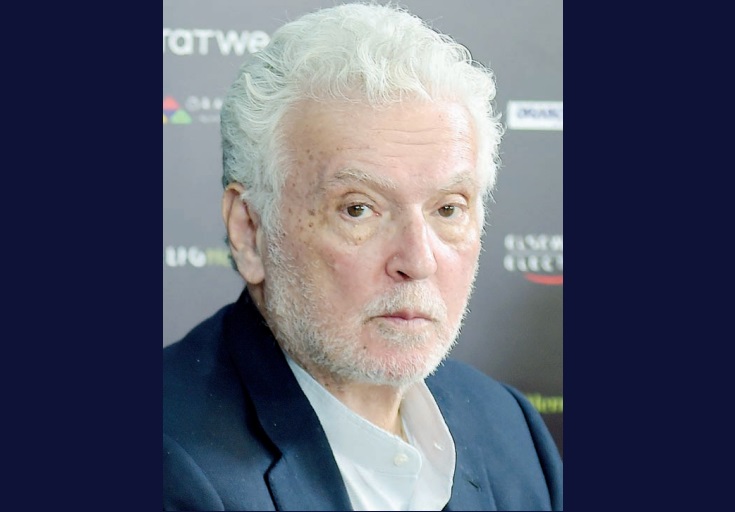

أستاذ محمد عكاشة.. نستكمل معك الحديث عن أهم الأخطاء الأكثر تكرارًا والتي قد يقع فيها رواد الأعمال؟

وفرة الأموال صنعت تقييمات مبالغًا فيها ما يحد من قدرة الحصول على التمويل في الجولات التالية

محمد عكاشة: أرى أن إحدى المشكلات الخاصة برواد الأعمال تكمن في كون التقييمات التي حاليًا قد تقوم على العرض والطلب من رؤوس الأموال أكثر من اعتمادها على القيمة المضافة التي تقدمها الشركة. وبالتالي نلاحظ شركات تضاعفت قيمتها، رغم أن حجم أعمالها والقيمة المضافة لها لا تنمو بنفس المعدلات، وذلك نتيجة وجود سيولة لدى الكثيرين يرغبون في الالتزام بضخها في آجال محددة، مما يسفر عن طلب عالٍ على الشركة، وهو ما ينعكس على تقييماتها، الأمر الذي يشكل خطورة على نموذج ونظام الأعمال Ecosystem follow، لأنه قد يتسبب في عدم قدرة الشركة في جذب التمويل اللازم في جولات تالية، نظرًا لأن قيمة الشركة الناتج عن أدائها لا يبرر القيمة التي تطلبها.

ننصح رواد الأعمال بالتوازن في التقييمات وعدم الاستعجال في جذب التمويل

وأنوه إلى أنه في حال حدوث هذا الأمر، الذي نشهده في أسوق خارجية، قد يتوقف التمويل وبالتالي يصبح بقاء الشركة محل تهديد. في الأسواق المثيلة لمصر، الشركات ليست معتادة على المكسب والخسارة بالطريقة التي نراها في أسواق أخرى، مما قد يعرض هذه القصة لتكون ذات أضرار جانبية، مما قد يجعل الجهات التي تندفع حاليًا لضخ أموال سواء أفراد أومؤسسات وبنوك وجهات تمويل خارجية، إلى التراجع عن التمويل خوفًا من حدوث مشكلة.

لذا ننصح رواد الأعمال أن يحققوا التوازن بين العروض التي يتلقونها، ومنطقية التقييم، وأن يتم التفكير في جولات التمويل التالية، للتأكد من مدى القدرة على النمو من الدورة الحالية إلى الدورة التالية بحجم يتيح له الزيادة على تقييم أعلى، لذا يجب عدم الاستعجال في طلب أموال، وحرقها، ثم السعي لطلب تمويل جديد بسرعة. في رأيي تعد هذه المسألة أحد المخاطر الكبيرة في هذه السوق.

الفكرة وحدها غير كافية.. والأهم قدرة رائد الأعمال على تحويلها للواقع وإدارتها بكفاءة

أما الأمر الثاني الذي سأتطرق له، والذي يأتي في ضوء السؤال الذي تم طرحه، والخاص بأنه عند قيامنا بالحكم على شركة في بداية عمرها بالسوق، وما الأسس التي يتم وضع الأموال وفقًا لها، أنوه إلى أن الفكرة وحدها غير كافية بالنسبة لنا، فالأهم هو قدرة رائد الأعمال أو مدير الشركة على تنفيذ الحلم أو الفكرة التي يطرحها. وفي النهاية عند ضخ سيولة في الشركات النائشة، يتم النظر إليها كشركة كوادر تضم رئيسًا تنفيذيًّا، ومدير عمليات، وفريق عمل يتراوح بين 200 و 300 موظف، لذا يتم النظر ما إذا كان رائد الأعمال قادرًا على إدارة هذه المنظومة المتمثلة في الشركة، وأن يكون مسؤولًا عن المرتبات وتحقيق نتائج الأعمال المخطط لها، إضافة إلى مدى قدرته على إنجاز فكرته وتنفيذها، هذا هو الأهم.

غالبًا ما تحتاج الشركات التي تنمو بسرعة إلى عدد من الموظفين يناسب احتياجات النمو

بالفعل نحن شركات رأسمال مخاطر ونقبل مستوى مرتفعًا من المخاطر بالفعل، لأنه رأس مال مخاطر، ويتم الدخول في مخاطرة ونقبل تمويل أفكار ومشروعات ليس لها مؤشرات ونتائج مالية سابقة، لكن نركز على قراءة قدرة رائد الأعمال على تنفيذ الحلم الذي يطرحه علينا. وقد يأتي إلينا الكثيرون ممن لديهم أحلام وأفكار واضحة وجيدة، إلا أننا نجد أن قدرتهم على تنفيذ تلك الأفكار محدودة، لذا لا نخوض المخاطرة بضخ أموال.

رضوى إبراهيم: هل 200 و300 موظف الذي أشرت إليه في حديثكم رقم مجازي أم أحد المعايير الفعلية لتمويل المشروع؟

محمد عكاشة: أعتقد أن “عمر صالح” بإمكانه ذكر عدد الموظفين الموجودين بشركته.

عمر صالح: يتخطى عدد العاملين في شركة خزنة 200 موظف.

محمد عكاشة: أرى أن ذلك الرقم طبيعي لشركة عمرها في السوق يتراوح بين عام ونصف وعامين، فمن الطبيعى أن يكون حجم الشركة 200 أو 300 موظف.

رضوى إبراهيم: إنما إذا كان نشاطًا آخر طبيعته تسمح بمزاولة أعماله بشكل جيد، ولكن بعدد محدود من الموظفين، هل ذلك يعني عدم توافقه مع المعايير؟

محمد عكاشة: في الأغلب، عندما تكون الشركات تنمو بشكل سريع، فهي تحتاج إلى عدد موظفين جيد، ولا يجوز أن يكون لدى الشركة أعمال تنمو بهذا القدر، دون وجود البنية التحتية وعدد الموظفين الذي يضمن لها مواكبة هذه الأعمال المستهدفة. فليس من المقبول أن تفاجأ الشركة بوجود أعمال دون أن تملك الفريق القادر على تنفيذها، فقد يسفر ذلك التباين عن انهيار الشركة في وقت قياسي، لذا من الضروري أن تكون هناك خطة طموحة للنمو، وأن يتم تكوين فريق قادر على تحمل هذا النمو وقت حدوثه.

أحمد رضوان: أستاذ عمر.. نود معرفة الأخطاء التي وقعتم بها في تجاربكم السابقة بريادة الأعمال؟

قرار التعيين واختيار العقول هو الأصعب والأهم في مشروعات ريادة الأعمال

عمر صالح: أود الإشارة إلى أكثر من أمر، أولًا، تعيين فريق العمل والموظفين هو أخطر وأهم قرار لدى رواد الأعمال، حيث إن الأصول الرئيسية لديهم تتمثل في فريق العمل، وبالنسبة لنا كشركة تكنولوجيا ناشئة يعد الأساس بها هو العقول أو العاملون بالشركة، وقد تكون الكثير من الشركات لا تقوم بما نفعله، إلا أننا نفخر بكوننا من الشركات التي يملك فيها جميع العاملين أسهمًا بها، ليكون واثقًا من كونها شركته في النهاية، علمًا بأن هذه النسبة تختلف حسب الدرجة الوظيفية.

وأنوه إلى وجود أخطاء كثيرة تحدث على صعيد التعيين، فقد يتم توظيف كادر غير مناسب، وتضطر الشركة آنذاك بإخطاره بأنه لن يتمكن من مواصلة العمل بالشركة، وهو أمر صعب للغاية، ومشكلة نحاول تفاديها.

جميع كوادر شركة خزنة تمتلك أسهمًا بها.. ونسعى لبناء نظم تمتص الأخطاء وتعالجها

فريق العمل في شركة خزنة كان يضم 100 موظف في أكتوبر الماضي، ووصل إلى 200، ومن المستهدف الوصول إلى 500 بنهاية العام، مما يعكس التوظيف بمعدلات كبيرة، الأمر الذي قد يسفر عن أخطاء، وأؤكد أن الأهم يكمن في إيجاد النظام الذي من شأنه تقليل عدد الأخطاء، حيث إنها لن تنتهي.

أحمد رضوان: الهدف من السؤال ليس رصد الأخطاء، بقدر ما نود معرفة أين تحدث وتتكرر حتى نستفيد.. فمن المؤكد وجود أخطاء بكل شركة لكن نود إلقاء الضوء على مواطن تكررها، وكيف تتم معالجتها؟ حضرتك تحدثت عن الأخطاء الخاصة بالتعيين، فماذا عن الأخطاء الأخرى؟

عمر صالح: الكثيرون يتحدثون عن ريادة الأعمال بأنها مسار جميل ومضيء ومشرق من كل الجوانب، وهذا تصور غير حقيقي، ريادة الأعمال صعبة وربما تكون “كئيبة”، رائد الأعمال قد يكون بمفرده طوال الوقت.

ريادة الأعمال ليست بالصورة بالغة الجمال والمزايا كما يتصور البعض.. فالمسألة لها ثمن صعب

درست في أمريكا، وحصلت على MBA بجامعة أمريكية، وعند عودتي إلى مصر استغرقت عامين في السعي لتأسيس شركة، ثم فشلت، وقمت بإغلاق الشركة، وكنت آنذاك متزوجًا وأعول، وعلى مدار العامين كنت أنفق فقط من مدخراتي إلى أن انتهت كل أموالي. الشركة الأولى التي قمنا بتأسيسها لم تتمكن من العمل، وقد حصلت على قسط من الراحة، واتجهت إلى العمل في شركة أكبر بمناخ عمل مريح، وراتب جيد، ومن ثم عدت إلى الجولة الثانية والتي ما زلت بها حاليًا.

أول تجربة لم تكلل بالنجاح وكانت في قطاع الطاقة.. والخطأ كان بسبب عدم حساب مخاطر فترة الحصول على التراخيص

الخطأ الذي حدث في أول شركة والتي كانت تعمل في قطاع مختلف وهو الطاقة، والذي يتسم بكونه قطاعًا يضم قوانين وقواعد منظمة كبيرة، إننا لم نستطع تقدير قدرتنا على الحصول على تراخيص معينة، والتي كانت ستتيح لنا العمل، فقد كنت عائدًا من أمريكا بعزيمة قوية، أشعر بقدرتي على فعل الكثير، وهو ما لم يحدث، وقد كنت في حال ليس جيدًا على مدار العامين، لذا من المهم عند التحدث عن ريادة الأعمال أن نعي أن الموضوع ليس سهلًا.

في شركة خزنة، على الرغم من كوننا حاليًا في وضع جيد للغاية، إلا أن هناك أوقاتًا مررنا بها كانت شديدة الصعوبة، مثل عدم وجود أموال في البنك خلال وقت لدينا فيه التزام بدفع المرتبات، أو هناك مسحوبات من العملاء، ويجب عليك سداد مستحقات التجار، هذه صعوبات تؤكد أن الموضوع ليس جيدًا، فهو صعب ومكلف نفسيًّا، وهو ما لا ينفي أنه جزء من الرحلة، فالجميع يتحدث عن الجانب المضيء، ولكن هناك جانب آخر داكن أكبر بكثير.

أحمد رضوان: دروس.

عمر صالح: بالضبط، لذا يجب على من يقدم على هذه الخطوة أن يكون مستعدًّا لها ويتمتع بالجاهزية اللازمة.

وليد حسونة: الضوء يتسلط على جولات قنص التمويل وقيمتها.. أما الأيام الصعبة فلا يتم الحديث عنها.

عمر صالح: هناك مسألة أخرى مهمة، وهي أن البعض يتعامل مع فكرة الفشل على أنها “عيب”، وفي حقيقة الأمر هو ليس كذلك، الفشل يحدث لأسباب معينة، وفي شركة خزنة نصنف الفشل إلى نوعين، الأول فشل المجهود، وآخر في القيم أو الأخطاء، بخلاف ذلك لا يوجد فشل، هناك دروس تتعلم منها، وهو أمر جديد على المجتمع.

الفشل ليس عيبًا وإنما درس جديد مهم.. والمشروع الناجح قد يأتي بعد عدة تجارب لم تكتمل

الشخص الذي بدأ مشروعًا في قطاع المطاعم على سبيل المثال، وأغلقه بعد فترة، قد يرى الجميع أنه فشل. والحقيقة أن هذا الشخص تعلم أمرًا ما جديدًا، فالوصول إلى عمل ناجح، يعني الاصطدام بعوائق 3 أو 4 مرات، مما يؤهل لبلوغ هذا النجاح، وعليه فإن الإقدام على ريادة الأعمال ليس لأي فرد، فهي قصة صعبة وليس سهلة.

ياسمين منير: هل توافر التمويل بصورة كبيرة من خلال مؤسسات أو صناديق، والمبالغة التي تحدث من رواد الأعمال أدت إلى استسهال في الإنفاق.. فعادة ما يتم ضبط الجوانب المالية في المشروعات بقدر المستطاع ومحاولة الاقتصاد في التكاليف، إلا أنه في حالة وجود تمويل كبير فقد يؤدي ذلك إلى السعي لتوسعات غير محسوبة، والصرف بأريحية أكبر، مما قد يسفر عن عدم الحصول على العائد المرجو.. هل قد يكون ذلك السبب في مشكلة الربحية؟ فأحيانًا نرى معدلات نمو كبيرة ولكن الربحية لا تتحقق، وقد يمر المشروع بسنوات لا يستطيع الاعتماد على إيراداته في تغطية تكاليفه؟

أحمد رضوان: أود إضافة أمر ما.. هل هناك تمرين غير مشهور للحصول على التمويل من شأنه زيادة جرأة رائد الأعمال على الإنفاق؟

وليد حسونة: دعونا نتفق، أنه لا توجد إجابات نموذجية خاصة بالحصول على تمويل.

أحمد رضوان: لا أقول إجابة نموذجية.

لا توجد إجابات نموذجية للحصول على التمويل.. ربما كان من الممكن قبل 4 سنوات وليس الآن

وليد حسونة: هذا الأمر ليس كالامتحان، ستركز على نقاط بعينها وتكون بها قادرًا على إقناع الممول، وعليه سيقوم بسماعك ومنحك التمويل، فهذا الأمر كان من الممكن أن يكون جيدًا منذ 4 أو 5 سنوات، ولكن ليس الآن، وأنوه إلى أنه قد تم تصنيف الصناديق التي تضخ أموالًا في ريادة الأعمال، فحاليًا يتم النظر إلى المرحلة أو الدورة، لمعرفة من الذي قام بضخ أموال، والتأكد من مدى مصداقية ذلك.

غالبية مشروعات ريادة الأعمال في العالم لا تواجه ضغوطًا من المساهمين من أجل تحقيق ربحية

أغلب مشروعات ريادة الأعمال في العالم، ليس عليها ضغوط خاصة بتحقيق الربحية، وقد واجهت ذلك شخصيًّا، فمجلس إدارة الشركة يضم رواد أعمال، وآخرين من خارج المجال، وبالتالي هناك جدل، إذا تم تحقيق أرباح هناك من يكون غير راضٍ عن ذلك لأنه مهتم بالنمو، والعكس صحيح. وذلك رغم أني في النهاية لست من رواد الأعمال.

وليس لدي حالة القلق التي قد تشغل “عمر صالح”، فيما يتعلق مثلًا بدفع المرتبات، فهذا أمر لن يحدث، ولكن ما يحدث أو المطلوب من الشركات.

المطلوب من رائد الأعمال هو النمو والتوسع وزيادة المستخدمين.. وهذا يتطلب إنفاقًا مستمرًّا

على سبيل المثال في شركة valu، يتم النظر إلى القيمة وما إذا كانت تساوي 10 ملايين دولار أو 200 مليون دولار، أم مليار دولار، فالعنصر الرئيسي الذي يسمح للشركة أن تصل بتقييمها إلى مليار دولار، هو أن يكون لديها عدد كبير للغاية من المستخدمين، وهو ما يتطلب صرف أموال على النمو والتوسع. وذلك لا يعني أن رائد الأعمال الذي يقتنص جولة تمويل بقيمة 10 ملايين دولار لا يهتم بالربحية، بالعكس، لكنه يهتم بالإنفاق على تحقيق هدف النمو، ولو على حساب خفض حصته.

وأضيف أنه عند طلب أحد رواد الأعمال الحصول على نسبة أو رقم إضافي، فهذا يعد رقمًا ضئيلًا من شأنه السماح له بالاستمرار كفرد، وليس كرئيس تنفيذي أو شريك مؤسس، وعليه فقد تم تصنيف رؤوس أموال المخاطر التي تستثمر في مصر، لتسهيل الأمر، وعليه أصبح عند قراءة 4 أو 5 أسماء يتم معرفة تصنيفهم.

جولات التمويل في غالبية مشروعات ريادة الأعمال حاليًا هدفها تمويل النمو وليس تحقيق الربحية

وحتى يتم الحكم بشكل منطقي، يجب الالتفات إلى الجوانب التي لا يشعر أحد بها، فهناك شركات قامت بعمل دورات تمويل مع شركات رأسمال مخاطر، ولكن لا نراها في السوق لأنها ليست موجهة لنا، وبالتالي لا يمكننا الحكم عليها إلا من واقع تحديد المستثمر.

كما أنه يحصل على أموال من أجل النمو وليس للحصول على أرباح، خاصة في ظل المرحلة الحالية التي تشهدها مصر، والتي لم يتخطَّ عمر أطول مشروع ريادة أعمال بها 10 سنوات. في هذا المجال الذي نعمل به لا توجد شركة عالمية حققت أرباحًا حتى الآن.

في مجال فاليو لم تحقق أي شركة على مستوى العالم أرباحًا حتى الآن

وأكبر لاعب في العالم بهذا المجال وهي شركة سويدية تدعى كلارنا، والتي تتواجد في السويد وأوروبا أومريكا وأستراليا، لم تحقق أرباحًا طوال 16 عامًا الأخيرة، وعلى الرغم من ذلك يبلغ تقييمها 80 مليار دولار. أما مسألة متى سنصل إلى مرحلة التعادل والربحية، ولكن ذلك لا يعني الحصول على جولات تمويل لا يعني الإنفاق دون حساب، لأن المستثمر الذي قام بضخ هذه الأموال، يتطلع إلى الحصول على عائد استثمار، وقد يكون متدخلًا في القرارات من خلال تمثيله في مجلس الإدارة.

كريم هلال: من المؤكد أن سهولة الحصول على الأموال وكثرتها تمثل إغراء، وهو أمر بشري، ولا أقصد بذلك أنه يحصل عليه في حافظته الخاصة، ولكن هناك إغراء معينًا متمثلًا في الاستسهال في التعيين، أو توظيف عدد أكبر من الذي احتاجه، أو الصرف بزيادة في التسويق، وقد ينتج عن ذلك نضوب الأموال، وعدم القدرة على دخول المرحلة التالية من التمويل، مما قد يؤدي إلى سقوطها.

وأنوه إلى أن هنا يظهر دور إضافي لرأسمال المخاطر، فبالنسبة لنا مثلًا فإنه فضلًا عن قيامنا بالتقييم، والنظر إلى التكنولوجيا من خلال خبراء متخصصين في هذا المجال، يوجد دور هام أيضًا جدًّا متمثل في الرقابة والمتابعة يجب القيام به كرأسمال مخاطر، حتى وإن كنت لا تدير الاستثمار، فمن الضروري النظر والتدقيق جيدًا على مواطن صرف الأموال، وذلك لتفادي الجزء الخاص باستسهال الإنفاق، خاصة أنه خطر قائم، لا يمكن إنكار وجوده، ولكن سهل معالجته.

رضوى إبراهيم: إذا أردنا الرجوع خطوة للوراء لمرحلة ما قبل الحصول على التمويل أو صفقة الشراكة.. من الذي يبحث عن الآخر.. هل رائد الأعمال هو من يبحث عن المستثمر أو شركة التمويل أم العكس؟

سهولة ووفرة الأموال عنصرا إغراء وقد يتسببان في تعيينات زيادة أو إنفاق بسخاء على الدعاية.. وهنا تأتي أدوار شركات رأس المال المخاطر

كريم هلال: كل منهما يبحث عن الآخر. ولكن في الوقت الراهن ربما تبحث شركات رأسمال المخاطر عن رائد الأعمال بصورة أكثر، نظرًا لوفرة الأموال الباحثة عن فرص استثمار، والضغط الناشئ من أجل إتمام أموال الشركات والصناديق.

محمد عكاشة: ليست المسألة بهذه الصورة كلية، دعونا نقول إنها حسب المرحلة والقيمة المضافة التي يسعى إليها رائد الأعمال، فمن الممكن أن يكون صاحب الشركة أو رائد الأعمال يبحث عن مستثمر بعينه، نظرًا لاقتناعه بأنه سيضيف قيمة معينة لمشروعه، لذا يتجه إليه لطلب الدخول في مرحلة ما، ويوضح له أنه مقبل على مرحلة جديدة وفي حاجة إلى تمويل، كما قد يحدث العكس فقد يتجه رأس مال المخاطر إلى البحث عن شركة بعينها، نظرًا لكونها ضمن أحد القطاعات التي يتطلع للاستثمار به، ويرى أنها أفضل شركة في هذا القطاع، مما يدفعه للتوجه للشركة وتقديم عرض للدخول للاستثمار بها والتحدث معه حول الأموال التي سيحتاجها والوقت المناسب لضخها.

طرفا التمويل ورواد الأعمال يبحثان بعضهما عن بعض.. فالأول يبحث عن فرص والثاني يفتش عن مصادر تمويل مشروعه

أما في مراحل أخرى، يكون بها رائد الأعمال منفتحًا في البداية وعلى استعداد للحصول على تمويل من أي قناة متاحة، نظرًا للحاجة إلى سرعة التمويل، وفي مرحلة أخرى من عمر المشروع قد يرغب رائد الأعمال في جذب تمويل من صندوق أو شركة بعينها يرى أنها ستضيف له.

أجل توظيف وعمر أموال الصناديق ربما يضغط للإسراع في الاختيار والبحث عن فرص مناسبة من بين مئات الأفكار

نحن كصندوق رأسمال مخاطر على سبيل المثال مقتنعون أن دورنا في حياة الشركة مدته 18 شهرًا، وبعد ذلك لن نكون بنفس القيمة التي نحظى بها، حيث إنه لن يكون بحاجة إلينا، بل لآخرين بجودة مختلفة ومؤهلات أخرى، وذلك للذهاب معه إلى مرحلة مختلفة، وهو ما نسعى ونسعد بالقيام به، فدورنا هو معرفة متى سندخل ومتى يجب أن نخرج.

رضوى إبراهيم: بناء على التجارب السابقة… ما هو السيناريو الأكثر نجاحًا، هل حينما تبحث الشركة عن التمويل، أم عندما يبحث التمويل عن الشركة؟

محمد عكاشة: أرى أن مهارة الطرفين تكمن في أن يجدوا بعضهم بعضًا، ونجد بالسوق رواد أعمال يسعون وراء صناديق رأسمال مخاطر معينة، والتي قد تكون عالمية أو محلية، نظرًا لرؤيتهم أنه هو الذي سيقود هذه الشراكة.

عمر صالح: أود ذكر مثال في هذا السياق، فنحن في شركة خزنة بمجرد أن علمنا أن الأستاذ محمد عكاشة سيؤسس صندوقًا بهذا المجال، أسرعنا في التوجه إليه ومناقشة الأمر معه.

محمد عكاشه: وأنا أيضًا أسرعت إليكم.

عمر صالح: لا، بل نحن من سبقنا بذلك.

كريم هلال: هذه بالفعل نقطة في غاية الأهمية.

عمر صالح: من المهم لرائد الأعمال أن يكون على علم بما يريد جيدًا وأنا هنا أتحدث عن نفسي، فالأموال المتوفرة كثيرة، ولكننا في حاجة لجذب الأموال الذكية أو التمويلات الذكية، والتي تتمثل في قيام الجهة بضخ أموال وتقديم قيمة مضافة للشركة، لذلك إذا جاء أحد رواد الأعمال لطلب التمويل فقط، فإن ذلك يدعو للقلق، لأن ذلك يعني أنه لا يجد مصادر تمويل متوافرة .

محمد عكاشة: أو لا يعرف كيف يختار.

عمر صالح: أما من يأتي ويطلب تمويلًا ويوضح أنه يطلب التمويل منك تحديدًا لأنك ستساعده في جوانب محددة اخرى، فإن الوضع يختلف، وقد وجدنا هذا بالفعل بشكل كبير من قبل صندوق ديسربتيك، وهو ما أكرره كثيرًا لأنه وعد وأوفى.

رضوى إبراهيم: هذا كلام جميل فيما يخص رائد الأعمال، لكن في حالة الحديث عن الطرف الثاني، فهل يدعو للقلق الدخول في نفس ما خاضته صناديق الاستثمار المباشر قبل ذلك فيما يتعلق بالالتزام الخاص بتوظيف الأموال؟

وليد حسونة: هذا ليس مكانه مطلقًا.

رضوى إبراهيم: أقصد نفس الدرس الذي وصلت إليه في النهاية.

وليد حسونة: ما الدرس الذي تتحدثين عنه.

رضوى إبراهيم: الالتزام بتوظيف أموال معينة في أجل زمني محدد وذلك للتوافق مع أجل الاستثمار المستهدف وهو ما قد يؤدي إلى اختيارات ليس جيدة.

كريم هلال: تقصدين الضغط، هذا الأمر يرجع إلى مدير الاستثمار.

وليد حسونة: كيف لمدير الصندوق في هذه الحالة أن يجمع أموالًا في الصندوق التالي؟

محمد عكاشة: هذا الأمر وارد حدوثه، ولكن بشكل عام الفترة الزمنية التي تكون لدى الصندوق خلالها حرية الاستثمار عادة تكون طويلة نوعًا ما، فعلى سبيل المثال تصل بصندوق ديسربتيك إلى 5 سنوات، مما يتيح لنا إمكانية عدم الاستعجال، فمن الممكن أن ننتظر لمد 6 أشهر أو عام في حال لم نجد الاستثمار المناسب.

بالتأكيد هناك دروس من نجاحات وصعوبات التجارب الأخرى.. لكن لكل مشروع تحدياته الخاصة

فقد اجتمعنا مع عدد كبير من الشركات ولكننا لم نقتنع، في حين أنه عند الاجتماع مع عمر صالح تم الانتهاء من الاتفاق خلال جلسة واحدة، نتيجة لاقتناع كلا الطرفين أن بمقدورنا الوصول سويًّا إلى مستوى نمو معين، وعليه فإن رائد الأعمال يبحث، وكذلك الشركة تبحث، وقد نجتمع مع 100 شركة ليتم انتقاء شركة واحدة يقع عليها الاختيار، لا سيما أن هناك شراكات تدوم إلى 5 أو 6 أعوام، لذا يجب التأكد من قدرتنا على التعايش لفترة ما معًا.

أحمد رضوان: نحتاج إلى التعرف على تفاصيل أكثر من تجربة شركة خزنة.. فقد تحدثت عن كون الأمر لا يقتصر على التمويل فقط بل هناك جوانب أخرى.. فما هي؟

عمر صالح: هذه حقيقة، فكما ذكرت لقد حصلنا على 50 مليون دولار استثمارات في شركة خزنة، أغلبها صناديق أجنبية وذلك باستثناء صندوق ديسربتيك، وأؤكد أن كل طرف أضاف أمرًا ما للشركة.

شركة خزنة جذبت 50 مليون دولار استثمارات معظمها من صناديق أجنبية

أول صندوق استثمر في شركة خزنة هو صندوق أكسيون الأمريكي، وكان هذا هو أول استثمار يدخل به الصندوق مصر، ثم قام بعد ذلك بتنفيذ عدة عمليات، وتم اختيار مشاركته لما يتمتع به من خبرة معينة في إحدى صناعات التكنولوجيا المالية بالأسواق المشابهة، مثل أمريكا اللاتينية والهند، لذا كنا نرى أن هناك أمورًا كثيرة يمكن تعلمها منه.

أكسيون الأمريكي Accion أول صندوق استثمر في خزنة.. وأحد أهداف جذبه هو الاستفادة من خبرته في التكنولوجيا المالية بأسواق شبيهة

أما صندوق ديسربتيك فيحظى بخبرة، خاصة في ظل وجود الأستاذ محمد عكاشة، الذي شارك في تأسيس الشركة التي بدأنا جميعًا نتيجة لوجودها، فكل القائمين حاليًا على هذا المجال بدأوا فيه نظرًا لوجود قصة نجاح متمثلة في شركة فوري، لذلك كان من البديهي اختياره، لأنه رأى جميع الجوانب التي قد نواجهها، كما قمنا بالعمل على جوانب محددة سويًّا، وقد ساعدونا في هذا الشأن، وقاموا بالدور المنوط بهم وأكثر، وذلك فيما يخص المراحل الأولية التي يدخل بها.

مؤسس صندوق ديستربتيك له خبرة كبيرة من مشاركته في بناء قصة نجاح فوري.. والصندوق ساعدنا بخبرته في الكثير من التفاصيل الدقيقة

ويعد هذا الأمر أحد الجوانب الهامة، فيما يتعلق بدراسة السبب وراء دخول التمويل، فعلى سبيل المثال تم الإعلان عن تمويل من جانب البنك المركزي والذي يتمثل في صندوق إنكلود للتكنولوجيا المالية، وذلك بمشاركة البنك الأهلي المصري وبنك مصر وبنك القاهرة، والذي ضخ استثمارات في أربع شركات منهم شركة خزنة، والاتجاه لتلك الخطوة يتسم بالعقلانية فالأمر لا يتعلق بالأموال، بل ما الذي وراء هذه الأموال، وهو ما يعد أمرًا هامًّا جدًّا يجب دراسته، فمن يسعى للحصول على الأموال يجب أن يكون على علم بما الذي سيجنيه بخلاف الأموال من هذه الشراكة.

صندوق إنكلود بدأ عمله بالاستثمار في 4 شركات منها خزنة.. وذهبنا له للاستفادة من خبرات وليس التمويل فقط

ياسمين منير : وليد حسونة.. ذكرت في الجزء الأول من اللقاء أن مصر مؤهلة لتسجيل رقم قياسي في نجاح شركات ريادة الأعمال بنسبة قد تتجاوز 50% خاصة في مجال التكنولوجيا المالية.. لكن ذلك تزامن أيضًا مع الحديث حول أن الأفكار المطروحة ليست جديدة بقدر ما هي تمثل نماذج محسنة من أفكار قائمة.. فلماذا هذا الوضع؟

وليد حسونة: ليس ذلك فحسب، بل أقول إننا في المقام الأول سنتمكن من تحقيق نجاح مذهل، وهو الأمر الذي أطمئن له بقوة، فقد استثمرنا في 35 شركة، ولا يوجد لدينا أي تخارجات حتى الآن، والشركات التي لم تنجح بالقدر الكافي، تقوم بتحسين نموذج العمل وتقديم منتج آخر يتم جمع أموال بناء عليه، ومن بين 35 شركة هناك أكثر من 20 شركة حصلت على تمويلات لاحقة لنا، كما توجد شركات لا تزال قائمة دون الحاجة إلى تمويل، في حين تعاني شركات أخرى من مشاكل صغيرة بالتمويل.

بالتأكيد هناك نجاحات كبيرة في مشروعات ريادة الأعمال.. ومن بين 35 شركة استثمرنا بها لا توجد أي حالة “write off”

ما أقوله لنكون على وضوح، أنه لا أحد يقوم بعمل أفكار إبداعية كاملة – zero to one – إلا كل 10 أو 15 عامًا وذلك بشكل عام، وهو ما لا يعد عيبًا في مصر بل أمر طبيعي، فعلى سبيل المثال Facebook عندما صدر في أمريكا، كان كل ما سبقه محاولات لم ترتقِ إلى هذا المستوى، لذلك ليس من الطبيعي أن يكون لدينا في مصر نماذج متعددة في هذا الإطار.

ويكمننا الإشارة إلى شركة سويفل تعد نموذج zero to one، فهي من أوائل الشركات في العالم التي قامت بعمل مجموعات للتنقل، فقد كانت شركة أوبر تقدم الخدمة على مستوى الفرد، وذلك عكس ما قامت به سويفل والتي ركزت على التنقل من خلال مجموعات، مما يبرهن أنها نموذج zero to one نسبيًّا على مستوى العالم.

لا يظهر مشروع بفكرة جديدة تمامًا “من الصفر” عالميًّا إلا كل 10 إلى 15 سنة على الأقل

لذلك عندما أقول إنه ليس من الطبيعي أن تكون هناك نماذج zero to one في مصر، فهذا ليس انتقادًا للمناخ المصري، ولكن ما أعنيه أنه لا يمكن أن نشهد مثل هذا النموذج في أوقات زمنية قصيرة على مستوى العالم سواء 5 دقائق أو عام أو حتى 10 سنوات.

ياسمين منير: هل توجد أفكار إبداعية حقيقية في مصر؟

وليد حسونة: بالطبع توجد أفكار، ومن المؤكد أنه سيكون لدينا zero to one، ولكن ليس بشكل دائم، فمثلًا إذا كنا نسعى لعمل Facebook مصري، فهذا بالتأكيد لن يحدث بسهولة، كما أن حدوثه ستكون له ظروفه، لأن القيام بعمل تمصير لتجارب عالمية ليس أمرًا سهلًا، نظرًا لاختلاف البنية التحتية والقيم والثقافة الخاصة بنا مقارنة بالخارج، فلا يجوز أن يقول أحد إنه سيقوم بعمل النموذج الموجود في أمريكا في مصر، بل من الضروري تنفيذ النموذج المصري الذي يخدم هذا الاحتياج أو المتطلبات المصاحبة لهذه المنظومة، وهذا أمر لا يدعو للقلق.

تمصير التجارب الخارجية ليس سهلًا لأنه يعيد صياغة الفكرة لتناسب التحديات والاحتياجات المحلية

وعند النظر إلى سبب ارتفاع نسب النجاح، نجد أنها ناتجة عن كون السوق تضم رواد أعمال مختلفين جذريًّا عن الموجودين بالمنطقة المحيطة، كما أن حجم السوق كبير جدًّا، وفي مجال التكنولوجيا المالية على وجه التحديد نجد أن الخطوات التي يسير بها البنك المركزي وهيئة الرقابة المالية وكل المؤسسات التنفيذية تتسم بكونها سريعة للغاية، ولم يكن أحد يتوقع هذه السرعة.

لذلك فإن ما يجعلني مطمئنًا حاليًا هو خطوة مثل صندوق إنكلود، والذي قد يراه البعض بمثابة صندوق يتم ضخ أموال به ومن ثم يستثمرها بهدف الحصول على عائد، ولكن الأمر لا يتعلق بالعائد فقط، بل إن الاستثمارات التي تضخها البنوك بهذه الكيانات تخلق نظام الدعم الذي من شأنه إتاحة حلول للشمول المالي، وكذلك خلق حلول للحصول على تمويل، وأيضًا يتيح حلولًا للمدفوعات.

أرى أن الشركات الأربع التي استثمر بها صندوق إنكلود في بداية عمله.. هي الأكثر تميزًا بالفعل

وأرى أن الشركات الأربع التي تم ضخ الاستثمارات بها تتسم بكونها أكثر تميزًا، مما يؤكد أن القرار الذي تم اتخاذه يتسم بكونه قرارًا استثماريًّا بحتًا.

محمد عكاشة: ذلك لأن هذه الأموال تعد أموال مودعين.

وليد حسونة: بالفعل لذلك هو قرار استثماري بحت، فإنني بشكل شخصي عند اتخاذ قرار بضخ أموال، سأفكر بهذه الشركات الأربع، بالإضافة إلى شركتين أخريين على الأكثر، والسوق تحظى بمساحات نمو كبيرة جدًّا، كما يضم مواهب جيدة للغاية، والتمويل لا يفسد الشركات الناشئة، وذلك حتى نكون متفقين، وهناك صناديق كثيرة تم تكوينها خارج مصر، وتركز على الاستثمار في كل الجهات سواء أقصى اليمين أو اليسار أو المنتصف، من خلال الاستثمار في شركات منافسة لبعضها، وبأرقام كبيرة.

في مصر لا توجد إعادة تجارب.. فكل مشروع يأتي في ظروف وإجراءات وبنية عمل ومستخدمين مختلفين

ونحن في المجموعة المالية هيرمس قمنا بضخ استثمارات بشركات منافسة لبعضها، ولكن بمعدلات لا تزيد على 50 ألف دولار في كل شركة، وذلك ليس بهدف الاستثمار بقدر ما نستهدف أن نكون جزءًا من المنظومة، ولكن لا يجوز أن نجد صندوقًا يضخ 5 ملايين دولار في شركة، ومن ثم يضخ 5 ملايين دولار أخرى في شركة منافسة لها، وذلك غير منطقي، ففي حال كنت من مؤسسي الشركة فلن أشعر بالاطمئنان، حيث إنه في أي لحظة إذا تمت ملاحظة أن المعدلات ستقفز قد تنقلب الموازين، وذلك يعني أنني مخترق، وأرى أن الفترة القادمة ستشهد نجاحات، خاصة في قطاع التكنولوجيا المالية والتجارة الإلكترونية.

رضوى إبراهيم: هل من يكرر فكرة أو يقتبس قد يواجه تحديات أكبر ممن بدأ؟ أم سيستفيد من التجربة الأولى؟

عمر صالح: أود الإجابة عن هذا السؤال، فبناءً على ما قاله رئيس شركة فاليو، وفي ضوء أهمية الاستثمار ودعم ريادة الأعمال، توجد شركة من أوائل الشركات بمجال التكنولوجيا المالية في العالم، وهي شركة paypal، والتي كانت تضم شركاء منهم إيلون ماسك وبيتر ثيل، مما يعكس وجود عظماء بما تعنيه الكلمة، وقد تأسست هذه الشركة ومن ثم تم بيعها، وبعد ذلك تم إطلاق على من خرج من هذه الشركة paypal mafia، وهم الذين استفادوا من عملية البيع، وقاموا بتأسيس شركات جديدة بدءًا من يوتيوب، وأوبر، ولينكد إن، وكل الشركات التي تحتاجها التكنولوجيا.

على رائد الأعمال أن يبحث عن الأموال الذكية التي يكوِّن معها قيمة مضافة في تطوير الشركة وتوفير متطلباتها بخلاف المال

وبالنظر إلى المنطقة العربية، نجد شركة كريم والتي تم بيعها بقيمة 4 مليارات دولار لشركة أوبر، فهل تعلمون أن مصطفى قنديل أحد مؤسسي شركة سويفل كان يعمل في شركة كريم؟ وهناك 20 أو 30 أو 40 رائد أعمال آخر مثله، وقاموا بتأسيس شركات أصبحت حاليًا شركات كبيرة بعد خروجهم من شركة كريم ومن خلال خبراتهم في هذه التجربة.

أما فيما يخص مصر، فعلى سبيل المثال، ذكر رئيس شركة valu أن هناك من كانوا معه في الشركة، ونحن نعرفهم وكذلك السوق، وتركوا الشركة، وقاموا بتأسيس شركات تشهد نموًّا بشكل كبير للغاية، وهذا النوع من الشركات نأمل في شركة خزنة أن نخرج منها الكوادر القادرة على تأسيس شركات جديدة، لذا ما أود الإشارة إليه هو أن هناك كوادر مميزة ومؤهلة لقيادة كيانات جديدة Network figure، فالشركات التي تنجح لا يقتصر نجاحها على ذلك، بل تخرج كيانات أخرى.

شركة “PayPal” تأسست وبيعت وكوادرها أسست عشرات الشركات فائقة النجاح ومنها يوتيوب وتسلا وأوبر

رضوى إبراهيم: نحن لم نقصد أن تكرار الفكرة أو النموذج أمر خاطئ، فمن الطبيعي أن من يفهم في شيء ويمتلك خبرة فيه سيحاول الاستمرار في العمل به والاستفادة من هذه الخبرات.

عمر صالح: سأتحدث إليكم بالأرقام، التكنولوجيا المالية في مصر خلال 2020 سجلت 40 مليون دولار، وفي العام الماضي 160 مليون دولار، أما العام الجاري فعلى الأقل مليار دولار.

وليد حسونة: الأشهر الثلاثة الأولى من العام الجاري فاقت ما سجله العام الماضي.

عمر صالح: نعم، ومن المتوقع أن يصل إلى 5 مليارات دولار خلال العام المقبل، وهو ما يقرب من دخل قناة السويس.

رضوى إبراهيم: أود فقط توضيح أننا لا ننتقد تكرار فكرة المشروعات.

المتخارجون من مشروعات ناجحة يصنعون نجاحات جديدة.. وهذه إحدى أهم ثمار ريادة الأعمال

عمر صالح: كل ما أريد توضيحه هو أن الإمكانية أو القدرة والدعم من الممكن أن تؤدي إلى خلق مجال غير متواجد بالأساس، وهو الذي سيدخل عملة صعبة واستثمار أجنبي أكثر من قناة السويس والسياحة خلال عامين، فما الشيء الآخر الذي من الممكن أن يوصل الدولة إلى هذا الدخل؟

محمد عكاشة: هذا هو الاستثمار الأجنبي الحقيقي حاليًا.

رضوى إبراهيم: هل يكون طريقه أسهل، هذا هو سؤالي؟

وليد حسونة: طريق من الذي سيكون أسهل؟

رضوى إبراهيم: أقصد من يعيد تجربة السوق قد اختبرها بالفعل، هل طريقه يكون أسهل أم يكون أمام تحديات أكبر، أبسطها المقارنة مع من ينافسه وسبقه في دخول السوق؟

وليد حسونة: في مصر لا توجد إعادة تجارب، خاصة أن البنية التحتية في مصر مختلفة عن البنية التحتية بالخارج، فلا توجد إعادة تجربة بالمعنى الحرفي وهذا لا يحدث، فما يتم هو رؤية مثال بالخارج ثم النظر إلى كيفية وإمكانية تنفذيه في مصر وفقًا للإجراءات والقوانين المطبقة بها إلى جانب العميل المتواجد والمستهدف، فهل المستخدم يريده أم لا؟ وهل سيقوم باستعمال هذا التطبيق أم لا؟

عند بداية فاليو ظننا أن التحدي هو سرعة منح التمويل ثم اكتشفنا أن هناك تحديًا آخر له علاقة بمجهود المستخدم

فعلى سبيل المثال، أوبر عندما جاءت إلى مصر قامت بتغيير نموذج أعمالها وأصبح متوفرًا الدفع بنظام الكاش، وهذا تغيير ليس سهلًا، فهو لم يقرر ذلك بين ليلة وضحاها، بل الحقيقة أنه عندما قام بعمل الدفع بنظام الكاش، فقد اضطر لخلق منظومة كاملة من خلفها لجمع هذه الأموال، وقد تكون هذه المنظومة أكبر من حجم أعمال أوبر في مصر حاليًا، وذلك ليتمكن من التحصيل كاش.

فليس هناك من يقوم بنقل التجربة، فهو ليس فيلمًا ويتم اقتباسه حتى نكون متفقين، فالأمر عبارة عن تجربة سواء جديدة ولم تحدث من قبل أو حدثت قبل ذلك، عندما يقوم بتنفيذها يجد أن كمية التحديات التي يراها تكون أكبر بكثير من توقعاته، وأكبر تحدٍّ بالمناسبة ليس البنية التحتية والبيئة التشريعية، هذا أمر غير حقيقي.

هيرميس للتمويل غير المصرفي أنهت العام الماضي في المركز الأول بنشاط التخصيم والثالث في التأجير التمويلي

أحمد رضوان: أتقصد الكوادر أم المستخدم؟

وليد حسونة: المستخدم هو أكبر تحدٍّ، وسأضرب لكم مثالًا على تجربتنا نحن، فعندما قمنا ببناء شركة valu تم ذلك على أساس أن تكون تمويلًا سريعًا، وهذا هو المبدأ الذي تم العمل وفقه، وذلك من خلال ورق أقل، لتكون جميع الأمور واضحة، وأطلقنا تطبيقًا مكونًا من 16 صفحة هي نفس المستندات التي سيوقع عليها العميل سواء للحصول على قرض شخصي أو بطاقة ائتمان.

وقد تم التوضيح آنذاك، أن الفرق بيننا وبين أي مكان آخر، هو الحصول على القرض خلال 20 دقيقة من valu، في حين أنه في حال اتجه العميل لأي شركة تمويل أخرى وهنا ولا أتحدث عن البنوك، سيستغرق 72 ساعة، وعليه فإنه من المستحيل أن يكون لدى العميل هذا الخيار ولا يحصل عليه، فماذا حدث؟ المستخدم قال إن هناك من يأتي إليه فى المكتب ليوقع على الأوراق ويذهب هو للاستعلام في المنزل.

تضاعف أرقام محفظة الحلول التمويلية العام الماضي.. وعمليات paytabs شهريًّا تخطت ما كانت تحققه في عام كامل

رضوى إبراهيم: هنا العميل تعامل أن من يذهب إليه ليوقع على المستندات يقدم خدمة مستواها أعلى؟

وليد حسونة: لا ليس خدمة أعلى، ولكن أنه لا يقوم ببذل مجهود، فكيف نقول له أن يخصص 20 دقيقة من وقته ومجهوده، في حين أنه يقوم بالتوقيع على أوراق بيضاء.

عمر صالح: وبالتالي هذا أمر مختلف تمامًا عما هو متواجد في الولايات المتحدة وأوروبا وثقافة مختلفة.

وليد حسونة: كانت مفاجأة رهيبة وقتها، واجتمعت مع زملائي لمناقشة ذلك، وتحدثنا عن أننا عندما ندخل السوق يجب أن نقدم أمورًا عظيمة، فهذا هو الانطباع، وعندما تواجدنا في المنفذ الخاص بشركة valu، وجدنا أن المستخدمين يقولون هل سأقوم بملء كل تلك الأوراق؟ فالمستخدم يريد أن يقوم الموظف بملء بياناته الشخصية، فكل هذه تجارب.

محمد عكاشة: أود أن أضيف إلى ذلك، أننا بالفعل نتعلم من الخارج، فهناك تجارب معينة بالفعل رأيناها منذ 5 أو 6 سنوات ونقوم بالاقتباس منها، ومثال على ذلك أنه يتم النظر إلى السلوك الخاص بشركات معينة ممن قدموا خدمات شبيهة في بلاد أخرى، وقد حدثت معهم أمور صحيحة وأخرى خاطئة، لذا يجب التعلم من الصحيح وكذلك الخطأ، على أن تتم إضافة الطابع المحلي إلى ما نتعلمه من الخارج.

وفي النهاية، نقول إن مصر محظوظة لكونها متأخرة بعض الشيء، فهناك من سبقنا وعبر العديد من العقبات والمشكلات، لذا يجب أن نكون أكثر ذكاءً وأن نقوم بعمل ما قاموا بتنفيذه خلال 5 أعوام في عامين فقط، فيجب أن نتعلم من التجارب وهو أمر هام.

وعلى صعيد المستثمرين، فعندما يتم النظر إلى مستثمرين، من المؤكد أنه يبحث عمن استثمر في شركة مماثلة منذ 5 أعوام لأنه بالتأكيد سيمنحه بعض النصائح عن الأمور التي يجب تجنبها على أقل تقدير، فلا أتحدث عما يقوم بعمله، ولكن على الأقل ما الذي سيتجنبه.

وليد حسونة: المستخدم هو متلقي الخدمة في النهاية، وأتذكر أننا كنا نذهب للتجار ونقول لهم إننا سنقوم بالتقسيط والعميل سيسدد من خلال تطبيق على هاتف المحمول، وهذا كان حينها ضربًا من ضروب الخيال، لذلك كانت البداية مع تاجرين أو ثلاثة فقط، في حين اليوم إذا تقدمت أي شركة حديثة للتاجر حتى إن لم يكن يعلم من يملكها، سيوافق على العمل معها، لأنه أصبح يعلم بوجود هذا النشاط.

فاليو أتمت 500 ألف عملية تمويل العام الماضي بإجمالي مبيعات 2.3 مليار جنيه.. نستهدف مضاعفتها إلى 5 مليارات العام الحالي

فنحن عندما بدأنا كانت سوق التقسيط بمصر تضم فقط البنك الأهلى وبنك مصر والبنك التجاري الدولي -CIB- وشركة ڤاليو، في حين نجد اليوم أن أصغر تاجر لديه نحو 7 أو 8 بنوك ومثلهم من الشركات يقدمون له خدمات التقسيط، ومنهم شركات حديثة أنا لا أميز العلامة التجارية الخاصة بها رغم اطلاعي على الشركات بالسوق، فعلى سبيل المثال أعلم بوجود شركة خزنة ومؤسسها عمر صالح وأعلم أن فريق المؤسسين يقومون بعمل جيد، لكن هناك شركات لا أعلم عنها شيئًا.

وهناك أيضًا عملية تعليم للسوق، فالعميل ليس فقط المستخدم النهائي، بل هناك أيضًا التاجر وهو قصة هامة للغاية، فمن أجل العمل مع تاجر كان علينا إقناعه بسداد الأموال بعد مرور أسبوع أو 10 أيام أو شهر، وبعض التجار طالبونا بخطابات ضمان، ولك أن تتخيل كيف يمكن إصدار خطابات ضمان لجميع التجار الذين أعمل معهم، ومن أين سأحصل على التمويل لذلك؟! بالتأكيد لا يوجد.

الجديد في فاليو أن التركيز سينصب على محور التكنولوجيا لمواكبة متطلبات الحجم الكبير

لذلك في هذه السوق لا أحد يستطيع أن ينقل منتجًا من الخارج للداخل كما هو دون تغيير ويصبح الأمر منتهيًا، فرد فعل المستخدم عليه عامل كبير، وشركة أوبر كمثال لم تنجح في مصر إلا عندما انتقلت إلى المعاملات النقدية – الكاش، وهذا جاء كرد فعل للمستخدم، في حين أن شركة أوبر لو بدأت عملها في مصر اليوم بوجود حجم الكروت الحالية في السوق كانت ستعتمد على الدفع الإلكتروني عبر الكروت فقط، بينما ستواجه حينها عدم رغبة السائقين في التعامل عبر الكروت لأنه يرغب في تحصيل أمواله مقدمًا، وفي هذه الحالة يمكن أن تظهر شركة تقوم على منح السائق أمواله مقدمًا وبذلك تحل المشكلة، فهذا نموذج عمل متكامل وبني عليه نموذج أعمال آخر، وهناك شركات بالفعل تقدم هذه الخدمة.

تعيين أكثر من 40 متخصصًا في مختلف جوانب التكنولوجيا لمعالجة أي قصور نتج عن النمو الكبير

فالقصة لا تقتصر على نقل نماذج التطبيقات العالمية وأجمع الأموال عليها حتى أصبح رائد أعمال يظهر للحديث في صالون حابي يومًا ما، فالأمر ليس بهذه السهولة.

أحمد رضوان: ننتقل للحديث عن المستهدفات الجديدة.. ما هو الجديد لدى شركة سيكونس خلال هذه الفترة وما هي الفرص؟

سيكونس فينشرز تعمل بفكر مختلف عن شركات رأسمال المخاطر التقليدية.. فهي تسعى إلى انتقاء فرص ترتفع بها احتمالات النجاح

كريم هلال: نفذنا استثمارين بالفعل، حتى قبل إغلاق الصندوق، لأننا لا نريد جمع استثمارات ثم نبدأ في البحث عن الفرص، ولا نريد أن تظل الأموال لدينا دون استثمار، لذلك نقوم ببناء خطة الاستثمار وبالتوازي تم استخدام الأموال من المؤسسين أو المساهمين الأوائل في تنفيذ أول استثمارين، وهناك استثماران آخران سيتم الإعلان عنهما قريبًا.

أحمد رضوان: هل يمكن أن تحدثنا عن الاستثمارات الجديدة؟

فرص السوق المحلية كبيرة جدًّا.. فهناك تحديات كبيرة تمثل فرصًا لتقديم حلول لها في صورة استثمارات

كريم هلال: أعلنا بالفعل عن إحدى الصفقات، والثانية سيتم الإعلان عنها خلال أيام، ولا أستطيع الحديث عنها حاليًا لأن الشركة هي التي ستصدر البيان بعد إغلاق جولة التمويل التي شاركنا فيها.

أحمد رضوان: هل تعمل أيضًا بقطاع الخدمات المالية التكنولوجية؟

كريم هلال: لا، لقد استثمرنا في شركة تعمل بمجال ذكاء الأعمال- Business intelligence B to B – والشركة الأخرى التي سيتم الإعلان عنها في مجال خدمات الرعاية الصحية الإلكترونية أو – Health-tech- كما يقال، أما الشركتان الجديدتان، فإحداهما تعمل بمجال التكنولوجيا المالية، والثانية في مجال جديد للغاية لن أتحدث عنه حتى تكون هناك إثارة.

حتى لو لم تكن شركة رأس المال المخاطر المساهم الأكبر فعليها النظر والتدقيق جيدًا في توظيف شركة ريادة الأعمال للتمويل

ولكن بالنسبة لنا، نستهدف الوصول لإغلاق الجولة الأولى من التمويل في أبريل المقبل، وكل الدلائل تقول إننا سنصل إلى ذلك مع مؤسسات كبرى ومنها مؤسسات خارجية، وهذا خبر جيد.

لكني أريد العودة إلى الجزئية الخاصة بالاختيار والفرص سويًّا، فوليد حسونة ذكر أن نسبة النجاح المتوقعة بريادة الأعمال في مصر متوقع أن تكون عالية للغاية، وأنا متفق تمامًا مع ذلك، فرغم أن نشاط رأسمال المخاطر يعتمد تقليديًّا على لعبة العدد الكبير، حيث يتم الاستثمار في 20 أو 30 شركة، وفي حال نجحت شركة أو اثنتان من بينها سيتحقق عائد هائل، في حين أن نموذج العمل الذي نتبعه يختلف بعض الشيء.

نتيجة وفرة التمويل أصبحت شركات رأس المال المخاطر والاستثمار هي الأكثر بحثًا عن رواد الأعمال وليس العكس

فنحن ندخل من منطلق أن كل شركة سنستثمر بها ستنجح، وذلك يتضح لنا من خلال مؤشراتها المالية التي تبشر بالنجاح، في حين أن الفارق بين شركة وأخرى يكمن في درجة النجاح، مثل المثال الذي تحدث عنه تمامًا، فهناك شركات ستحقق نموًّا كبيرًا للغاية وهناك شركات ستسير على ما يرام، وقد تواجه شركة أو اثنتان عقبات، ولكن في المجمل نحن نستثمر في الشركات بعد دراسة مدققة تؤكد أن فرصة نجاحها عالية للغاية، في حين ستكون درجة النجاح هي الفارق.

النقطة الثانية التي تدعم وجهة النظر هذه وجميعنا متفقون عليها، هي أن السوق المحلية تحتوي على فرص كبيرة للغاية، فبخلاف توافر المواهب والدعم المقدم من البنك المركزي وهيئة الرقابة الملية، نجد أن المشاكل التي لدينا في مصر متعددة وليس لها آخر، فعلى مستوى الدولة والاقتصاد والمجتمع لدينا مشاكل عديدة، وبالتالي هناك مجال واسع للحلول التي سيأتي بها رواد الأعمال.

سيكونس فينشرز تستهدف الوصول للإغلاق الأول في أبريل المقبل مع مؤسسات كبيرة بعضها خارجية

فمن أين تبدأ فكرة رائد الأعمال؟ إما من خلال مشكلة يريد أن يخلق لها حلًّا يعتمد على التكنولوجيا في حالتنا، أو يرى فرصة أو فجوة معينة في السوق يمكن استغلالها، وهذا متوافر لدينا وليس له آخر.

ولذلك في شركة سيكونس قررنا التركيز على الخدمات التكنولوجية بمجال الرعاية الصحية Health-tech لأن القطاع الصحي لدينا مدمر، وأي حل سيقدم أو يحسن ولو بنسبة صغيرة من أداء هذا القطاع نكون قد حققنا أكثر من نجاح في آن واحد، ونفس الأمر بقطاع التعليم في ظل ما يعانيه القطاع من مشكلات.

الاستثمارات في قطاعات ذكاء الأعمال وتكنولوجيا الرعاية الصحية والتكنولوجيا المالية والرابعة في مجال جديد تمامًا

وهناك نماذج خارجية واضحة، فهناك شركات بدأت منذ عامين بقطاع التعليم في الهند ونجحت نجاحًا كبيرًا للغاية، ودولة الهند مقاربة لنا إلى حد كبير وإن كانوا قد سبقونا، ولكن الأساس متشابه خاصة فيما يتعلق بوجود عدد سكان كبير ونسبة فقر عالية للغاية، كما أن سهولة الوصول للتعليم في الأماكن النائية يختلف عن المدن وبالتالي هناك أمور عديدة مشتركة، فقد قاموا بعمل تطبيق يسرع ويرفع كفاءة نقل التعليم والطالب، ونحن ننظر في نماذج مثل تلك ولكن يجب أن يتم إجراء تعديلات لتمصيرها حتى تصلح مع النظام محليًّا.

نفس الأمر بالنسبة لأي حل يساهم في مواجهة التحديات الكبيرة المتواجدة محليًّا، مثل كفاءة الإنتاج ، فأعتقد أن مصر تعاني من أعلى نسب هادر عالميًّا في أي شيء حتى في الأكل اليومي نقوم بإهدار كميات كبيرة، وبالتالي فإن أي شخص يظهر بفكرة ترفع كفاءة خط إنتاج في مصنع ككم أو كيف سيكون مؤثرًا، وكذلك مجال اللوجيستيات الذي نعطيه أهمية كبيرة بشركة سيكونس في ظل وجود مشكلات بهذا المجال، فكل هذه التحديات والمشاكل يقابلها فرص.

سيكونس فينشرز أتمت استثمارين قبل إغلاق الصندوق بأموال المؤسسين.. ومثلهما في الطريق

رضوى إبراهيم: كم يبلغ حجم الاستثمارات المخصصة للفرص الثلاث الجديدة بشركة سيكونس؟

كريم هلال: لا، هذه أسرار لا يمكن الكشف عنها حاليًا.

ولكن بصفة عامة القيم التي يتم استثمارها في ريادة الأعمال تتسم بكونها ليست كبيرة، حيث يتم ضخ ما بين 100 إلى 300 ألف دولار في الاستثمار الواحد.

ياسمين منير: ما هي المستهدفات الجديدة على مستوى منصة المجموعة المالية هيرميس للتمويل وكياناتها التابعة؟

وليد حسونة: قبل الحديث عن الجديد أريد أن ننظر إلى نتائج العام الماضي، فشركة EFG- فاينانس- شهدت تطورًا كبيرًا للغاية بكل القطاعات التابعة خلال العام الماضي، حيث أنهينا العام بمركز الصدارة في نشاط التخصيم، والمركز الثالث بنشاط التأجير التمويلي، كما ضاعفنا الأرقام التي تم تحقيقها على مستوى شركة كورب سوليوشنز، كما نمت شركة بايتابس بصورة كبيرة، لذلك نعتزم الانتقال من المكتب المجاور لشركة خزنة والانتقال لمقر أكبر، فقد سجلت معدلات نمو لافتة وأصبحت تحقق في شهر ما كان يتم تحقيقه في عام كامل.

متوسط عدد قروض فاليو للعميل الواحد يصل إلى 8 في 6 أشهر

وبالطبع شركة ڤاليو حدث بها نمو كبير للغاية وسجلنا خلال العام الماضي نحو 500 ألف عملية إقراض، وحقننا 2.3 مليار جنيه إجمالي مبيعات، ونستهدف الوصول إلى 5 مليارات جنيه خلال العام الجاري، ونرى أن هذه الأرقام ليست بعيدة، فخلال أول شهرين من العام حققنا 700 مليون جنيه وأعلنا عن ذلك حينها.

الجديد أننا بدأنا نضع تركيزنا بشكل كلي في شركة ڤاليو على عنصر التكنولوجيا، لأن الحجم أصبح صعبًا للغاية، فعند خدمة 20 ألف عميل هذا أمر ، وعند بلوغ 50 ألف عميل فهذا أمر آخر، وعند 100 ألف أمر مختلف أيضًا، ولكن عند بلوغ مستوى 200 ألف عميل فإن الأمر اتضح أنه أكبر كثيرًا.

لذلك فإن التركيز بالكامل خلال العام الجاري سيكون على التكنولوجيا، وقمنا بتعيين أكثر من 40 متخصصًا، وبدأنا تقسيم المهام على مدار العام، كي نعالج أي أمر يظهر به قصور نتيجة للنمو السريع الذي حدث.

أحمد رضوان: هل مطورو التطبيق من داخل الشركة؟

وليد حسونة: نعم، كل شيء من داخل الشركة.

أحمد رضوان: فماذا كان الهدف؟

وليد حسونة: تطوير التطبيق هو عنصر واحد، وفي الحقيقة التطبيق أسهل ما في الأمر ولا يشكل أي أزمة، في حين نحن نتحدث عن معالجات مالية متعددة، فالعميل لا يحصل على قرض واحد ولكن في المتوسط يحصل على نحو 8 قروض.

العبء يظهر في أن أقساط العملاء تشهد عددًا كبيرًا من المعالجات في نفس اللحظة

كريم هلال: على مستوى العام.

وليد حسونة: لا في 6 أشهر، فنحن نقوم بحساب هذا الأمر كل 6 أشهر، وكل عميل يتم تعريفه بشكل مستقل والمدة التي عمل فيها مع الشركة وله الرصيد الخاص به، ولكن الأمر الهام والمؤلم أنه عندما تسدد قرض لڤاليو يكون عليك مبلغ محدد مستحق يتم دفعه، بينما بالنسبة لڤاليو قد يكون هذا المبلغ لسداد 12 قرضًا منفصلين، فهل تتخيل؟ لذلك نقوم بمعالجة تكنولوجية لسداد متوسط نحو 8 قروض لكل عميل، وبالتالي فعندما يأتي 100 ألف عميل للسداد يكون لدي 800 ألف عملية دفع تحدث في نفس اللحظة.

كريم هلال: هل يتعطل النظام؟

وليد حسونة: لا، ولكنه يصبح أبطأ كثيرًا، كما أن هناك مشكلة من الجيد وجودها -It’s a good problem to have- مثلما يقال، فنظام العمل لدى ڤاليو يستطيع تنفيذ عدد معين من العمليات ونحن لم نصل لهذا العدد بالأساس حتى الآن، ولكن كم العمليات المتوازية التي تتم على أكثر من شيء مختلف في الوقت نفسه تؤثر في فترات معينة.

كمثال.. بداية كل شهر هناك 5 آلاف عملية بيع من 6 آلاف محاولة.. و800 ألف عملية سداد.. ونحو 4 إلى 5 آلاف تحميل للتطبيق وتسجيل.. و2000 تفعيل

فما يحدث أن أول يوم في الشهر يتم تنفيذ نحو 5 آلاف عملية بيع، وهذا الرقم يأتي من خلال نحو 6 آلاف محاولة، فهناك عملاء يحاولون الشراء وليس لديهم رصيد، أو رصيدهم لا يغطي قيمة المشتريات، وكل ذلك خلال 10 ساعات فقط من اليوم، كما يحدث لدي 800 ألف عملية سداد، وتقريبًا من 4 إلى 5 آلاف تحميل للتطبيق وتسجيل فيه، ونحو ألفي تفعيل للتطبيق، وهذا بالكامل يحدث فجأة بالتوازي.

فعندما قمنا ببناء نموذج العمل لڤاليو، كنا نستهدف الوصول إلى 70 ألف عميل، وعندما شعرنا العام الماضي بأننا في حاجة للنمو، قمنا بتكبير البنية التكنولوجية وتم زيادة عدد فريق العمل، وبالطبع نحن نتعامل بمنظومة بيانات داخلية ومحلية نظرًا لأن التعامل يتعلق بمبالغ مالية لذلك فلا نستطيع الاعتماد على نظم بيانات سحابية خارجية.

بعض التعيينات الجديدة تمت في مراكز كبيرة داخل فاليو.. وجذبنا كوادر من تجارب مشابهة لهذا الحجم الضخم

وعندما وجدنا منتصف العام الماضي أننا وصلنا إلى مستوى 70 ألف عميل، تحركنا تجاه تجهيز البنية لاستيعاب نحو 100- 110 آلاف عميل وكان متوسط كل عميل 5 عمليات، في حين نتحدث اليوم عن ضعف هذا الرقم وبالتالي نسعى لمواكبة هذا النمو، وأعتقد أن كل المصروفات خلال العام الجاري ستوجه نحو التطوير التكنولوجي والقابلية للتوسع.

فقد قمنا بإجراء عدد كبير من التعيينات سيتم الإعلان عنها قريبًا، وشمل ذلك مراكز كبيرة داخل الشركة، وبدأنا الاستعانة كما ذكر عمر صالح، بالأشخاص الذين عملوا في بيئات مشابهة لمعدلات النمو الكبيرة المحققة.

جذبنا مديرًا تنفيذيًّا للعمليات من أمازون وأوبر.. ومديرًا ماليًّا من خلفية بنوك استثمار.. ورئيسًا تنفيذيًّا للتكنولوجيا له خبرة في العمليات الكثيفة المتزامنة

وتم جلب مدير للعمليات عمل سابقًا بشركتي أمازون وأوبر، وتعيين مدير مالي CFO لديه خبرة في مجال بنوك الاستثمار، ومسؤول تكنولوجيا CTO لديه خبرة في أمور لها علاقة بإدارة عمليات متوازية أو متشابكة في الوقت نفسه وفي أوقات معينة، وذلك نظرًا لأن أول يوم في الشهر يمثل الذروة بالشركة في حين أن اليوم الرابع على سبيل المثال تكون الأمور بسيطة وميسرة دون ضغط، لذلك يجب أن نقوم بالبناء لاستيعاب الذروة في مطلع الشهر، ولكني أريد بناء ذلك بفاعلية مناسبة، حتى لا نتحمل مصروفات نظام يتعامل مع أيام الشهر كلها سواسية، في حين أني على علم أن الذروة مركزة في فترة محددة وباقي الأيام لن تشهد ضغطًا على الإطلاق باعتبارها فترات لا يتم خلالها تنفيذ عمليات سداد الأقساط.

فقد نفذنا بالفعل تعديلات كبيرة، والإنفاق سيوجه خلال العام إلى البنية التكنولوجية والتسويق أيضًا، وترجع أهمية التسويق خلال هذه المرحلة إلى أن السوق اختلفت، فبعد أن عملنا بالسوق منفردين لنحو 3 سنوات بجانب بنكين أو ثلاثة فقط، اليوم العميل الذي لن تستقبله سيجد شركة أخرى في انتظاره.

المنافسة الكبيرة في سوق التمويل الاستهلاكي ستدفعنا أيضًا لزيادة الانفاق على التسويق

لذلك فكل مصروفات العام الجاري ستوجه نحو التسويق والتكنولوجيا والتعيينات بمجال التكنولوجي، وقد انتهينا بالفعل من التعيينات، وأرى أننا على مستوى التسويق نعد من أفضل الكيانات في تسويق منتجاتها، وأرقام المبيعات وكذلك تفعيل التطبيق تبرهن على ذلك، ولكن سنرى تغييرًا تكنولوجيًّا واضحًا خلال شهر سبتمبر المقبل، كما سيبدأ تأثير الفريق الذي تم التدعيم به في الظهور خلال شهري مايو أو يوليو المقبلين، فنحن نرى أن العام الجاري يعد عامًا رئيسيًّا بالنسبة لڤاليو ولدينا توجه للوصول إلى 900 ألف عميل قبل نهاية العام، ووفقًا للأرقام المحققة حتى الآن نجد أنه هدف قابل للتحقق.

نقلة تكنولوجية كبيرة في فاليو بحلول سبتمبر المقبل.. وتأثير الخبرات التي تم تدعيم الشركة بها سيظهر في مايو أو يونيو

أحمد رضوان: كم يبلغ عدد عملاء فاليو حاليًا؟

وليد حسونة: لدينا اليوم 250 ألف عميل نشط، ونستهدف الوصول إلى 700 ألف عميل خلال العام الجاري، ونرى أننا نستطيع تحقيق ذلك، ولكن ما يعطلنا وجود بعض التعديلات في التكنولوجيا، حيث نقوم بإضافة 1400 عميل يوميًّا، فبالتالي نستطيع جذب 3 آلاف عميل دون عناء في الشهور الأخيرة من العام، وسنقوم بعمل العملية رقم مليون على المنصة في مطلع الشهر المقبل، وأما فيما يتعلق بالاستثمارات فنحن مستمرون في الاستثمار.

ياسمين منير: الاستمرار في الاستثمار بمعنى أنكم ستجرون صفقات استحواذ على شركات جديدة بخلاف استثماراتكم القائمة في 35 شركة؟

وليد حسونة: نحن حاليًا ننظر إلى كل فرصة على حدة وفي وقتها، وقمنا بعمل أكثر من استثمار العام الماضي، وجميعها حصص صغيرة، حيث قمنا بالدخول في شركة “كيوي”، ونرى أن كيوي ستقوم بتغيير سلوك العميل، ونرى أنها ستنجح وهي الشركة الوحيدة التي حصلت على ترخيص البنك المركزي بدعم من البنك الأهلي أن تقوم بعمل النموذج بهذا الشكل.

2022 عام رئيسي بالنسبة لشركة فاليو.. نستهدف خلاله الوصول إلى 900 ألف عميل مقابل 250 ألفًا حاليًا

كما استثمرنا في شركة “كليك أت” التي تنظم عمليات دفع مصاريف المدارس الحكومية، إضافة إلى استثمارنا في “باي ناس” خلال جولة دخلناها بمفردنا، ونرى أنها لديها قدرة كبيرة للغاية على تحقيق نمو في مجال حلول الموارد البشرية، ولدينا 3 أو 4 شركات ننظر إليها حاليًا، ونتحدث عن استثمارات نحو 100 ألف دولار أو 150 ألف دولار أو 200 ألف دولار، ولا نتحدث عن أمر مبالغ أكبر كاستثمارات.

رضوى إبراهيم: وبالنسبة لصندوق “ديسربتيك”، ما هي خطتكم للفترة الحالية، وهل توجد صفقات تحت الدراسة؟ وهل من بينها ما أوشك على التنفيذ؟

محمد عكاشة: الصندوق يستثمر في 9 شركات خلال الوقت الحالي، ومتوسط استثمارنا في كل شركة منها يتراوح ما بين 500 ألف دولار إلى مليون دولار، وهناك 3 صفقات نعمل على الانتهاء منها وسيتم الإعلان عنها خلال الأشهر الثلاثة المقبلة، لنصل إلى 12 شركة، ويبلغ حجم الصندوق بالكامل 25 مليون دولار، فهو صندوق صغير، ونحن نستثمر في المرحلة الأولى من عمر الشركة، ونستهدف الوصول إلى 24 شركة، وتقريبًا وصلنا لنصف المستهدف، ففي منتصف العام سنكون قد وصلنا إلى نصف الصندوق، ونعتقد أن خلال عام ونصف العام أو عامين آخرين، سنكون استكملنا استثمار كل أموال الصندوق.

صندوق ديستربتيك يستثمر حاليًا في 9 شركات بين 500 ألف إلى مليون دولار في الواحدة.. و3 فرص في الطريق

استثماراتنا متخصصة في التكنولوجيا المالية، ولكن بمفهومها الأوسع بعض الشيء، وهنا أتحدث عن شركات استثمرت في قطاعات التكنولوجيا المالية، ونعمل على مساعدة الشركات التي نستثمر فيها على النمو.

وليد حسونة: ونحن شركاؤهم في أكثر من استثمار.

رضوى إبراهيم: نود الحديث عن استثماراتكم المشتركة بصورة أكثر تفصيلًا.

حجم الصندوق 25 مليون دولار.. ومن المستهدف الوصول إلى 24 شركة اقتربنا من نصفها

محمد عكاشة: أول استثماراتنا كانت شركة خزنة، كما استثمرنا في شركة “بريمور” ثم استثمرنا في شركة “كسبانة”، وفي “فاتورة” و”جاهز”، و”مزارع” أيضًا.

رضوى إبراهيم: هل هناك استثمار مشترك مع شركة Valu بين الصفقات الثلاث المرتقبة لصندوق ديسربتيك؟

محمد عكاشة: سأترك الرد لرئيس شركة فاليو.

وليد حسونة: الأمر سهل للغاية، ونحن على تواصل مباشر، فهناك فجوات في السوق نرى أنها واضحة للغاية، فعندما يتحدث صندوق “ديسربتيك” إلينا حول فرصة سواء كانت في أول مرحلة أو المرحلة التي تعقبها، غالبًا ما نكون مهتمين بالدخول فيها، حيث دخلنا معًا في “جاهز” و”فاتورة”، وندرس فرصًا أخرى سويًّا حاليًا، كما دخلنا في “بريمور” الصندوق دخل كمستثمر ونحن في التمويل.

متوسط عدد العملاء الجدد حاليًا 1400 عميل يوميًّا.. مستهدف 3000 يوميًّا في الشهور الأخيرة من العام

وأصدرنا تمويل بري مور، كما أصدرنا تمويل لشركة دايرة وهي ليست ضمن محفظة “ديسربتيك”، ولكنها ضمن محفظة المجموعة المالية هيرميس، ونفتخر بهذا التمويل لأنه كان أول شراكة حكومية في هذا القطاع وحقق نجاحًا كبيرًا للغاية، وفكرة هذا التمويل كانت الاستثمار في الفكرة، خاصة أن المجموعة المالية هيرميس شركة محافظة، والاستثمار في الفكرة في هذا الوقت كان جيدًا للغاية.

مسرعة الأعمال التابعة للمجموعة المالية هيرميس بمجال التكنولوجيا المالية خرج منها استثمارات عديدة للغاية، وشهدت جوالات تمويل، ونحن نرى نفس السوق ولكن بزوايا مختلفة، ورواد الأعمال يفضلون أن يذهبوا إلى صندوق مثل “ديسربتيك”، عن الذهاب إلى المجموعة المالية هيرميس، فنحن لسنا رأس مال مخاطر، ومن الممكن أن نقوم بتنفيذ ما يشبهها، أو الوقوف على ما سنستفيده بشكل مباشر من هذا الأمر، ولذلك يفضلون صناديق رأس المال المخاطر، وهنا يوضح لهم رئيس صندوق “ديسربتيك” ما هي مزايا التعامل مع نموذج المجموعة المالية هيرميس، فنحن نستثمر مع “إنديور كابيتال” و”ديستربتيك”.

ياسمين منير: هل يعني ذلك أن الفرص الثلاث التي تحدث عنها رئيس “ديسربتيك” ستشارك بها “فاليو”؟

وليد حسونة: حسب ماهية الفرص الثلاث بالتحديد، ودعونا نتحدث بواقعية، لن يبوح أحد بما ينظر إليه على الإطلاق.

أحمد رضوان: هذا صحيح، لأنه لو لم يدخل فيما بعد سيكون الشكل العام ليس جيدًا.

وليد حسونة: بالظبط، لو لم يدخل سيكون الشكل العام غير جيد، وإن لفت انتباه آخر إليها يمثل مشكلة، كما أنه إذا علم المستثمرون الحاليون أن هناك مخاطبات من هذا النوع، ولديهم نية الدخول في جولة أخرى سيكون هناك قلق، ما يعني أنه لا يوجد أحد يستطيع أن يبوح بما ينظر إليه قبل الانتهاء منه.

أحمد رضوان: ما هي خطط شركة خزنة للفترة القادمة؟

دعم ريادة الأعمال قد يصنع مشروعات قادرة على جذب نقد أجنبي أكثر من قناة السويس والسياحة

عمر صالح: نحن استمررنا لعامين، وفي عام 2021 الشركة تضاعف حجمها 20 ضعفًا، ونحن حاليًا في مرحلة أن حجم أعمال الشركة يتضاعف كل 3 أشهر، وفي الحقيقة نسير في هذا الاتجاه منذ فترة طويلة، لدينا حاليًا 150 ألف عميل نشط، ونحن نخدم متوسط ومحدود الدخل، بخلاف شركة فاليو تمامًا، فالعميل الخاص بنا أبسط بكثير من عميل فاليو.

وليد حسونة: خزنة منافس قوي للغاية.

عمر صالح: لا على الإطلاق، ونأمل أن نصل إلى مليون عميل نشط بنهاية العام الجاري، وإلى 5 مليون بنهاية العام المقبل، فالسوق كبيرة وتضم ما يفوق 30 مليون مستخدم وعميل.

وفيما يتعلق بالمنتجات، فنحن بدأنا بمنتج “بدري” كأول منتجاتنا، وهو بديل للسلف في الشركات للموظفين والسائقين، كما دخلنا في التقسيط ودفع الفواتير، وحاليًا نطلق كارت “خزنة ميزة” والذي يعد الأول من نوعه في مصر، وهو يشبه الخدمات المصرفية الإلكترونية، ولكن على الهاتف المحمول بشكل بسيط يمكنك من معرفة رصيد البطاقة والتحويل والاستقبال من خلاله.

ولدينا 4 منتجات جديدة سيتم إطلاقها الفترة المقبلة، ولا أستطيع أن أحدد ما هم، ولكن جميعها خليط بين منتجات مالية وغير مالية، وجميعها مشتركة في أنها مهمة لحياة المستخدمين، فأي شئ نقوم بعمله يكون هذا هو محركنا، ونحن نقول دائمًا إن أي شركة ستفوز بالسباق هي أكثر شركة تخدم المستخدم، وهذا هو ما نركز عليه، ونقوم بإحضار المستخدم في يوم بكل أسبوع ونستطلع رأيه، وماذا يفعل؟، وأي منتج يرغب؟ فنحن لا نعلم ماذا يريد المستخدم، وعلينا القيام بعمل منتجات تلبي ما يحتاجه.

ولدينا الآن منصة تكنولوجية للبنية التحتية، وبالطبع بما أننا في مصر فكل البيانات يجب أن تكون محلية وداخل في مصر، ولدينا البنية التحتية التي قمنا ببنائها بأنفسنا ومن خلال المهندسين التكنولوجيين الداخليين وهو ما يسمح لنا أن ننمو ونتوسع ونستمر في البناء عليه لتحسين الخدمات للعميل.

ياسمين منير: هل من الممكن الدخول في شراكة أو تحالف خلال هذه المرحلة؟

عمر صالح: نعمل حاليًا مع 4 بنوك على منتجات، أولها والوحيد الذي أستطيع الحديث عنه، وهو كارت خزنة ميزة، ونعمل عليه مع بنك أبو ظبي الإسلامي وهناك 3 بنوك أخرى نعمل معها على منتج مختلف لكل بنك منها، والمشترك بينهم جميعًا أنهم منتجات تخدم عملاءنا.

خزنة تستعد لتدشين 4 منتجات جديدة تمزج بين الخدمات المالية وغير المالية

رضوى إبراهيم: هل جميعها بنوك خاصة أم بينها بنوك عامة؟

عمر صالح: بنوك عامة وخاصة.

ياسمين منير: الخطط المستقبلية الخاصة بفاليو كان من ضمنها التوسع في أسواق خارجية، فهل أصبح التركيز على التكنولوجي؟

وليد حسونة: نحن نتوسع خارجيًّا، وسندخل سوقًا جديدة عقب شهرين بحد أقصى، والأمر انتهى بالفعل، ونحن مختلفون بعض الشيء عن الطريقة التي تعمل بها شركة خزنة على سبيل المثال، فنحن ما زلنا في مرحلة بناء بالتوازي للنمو، ونقوم بتعيين كوادر رئيسية للسوق الجديدة.

ياسمين منير: هل السعودية هي السوق الجديدة لشركة فاليو؟

وليد حسونة: في الخليج، إلى جانب سوق أخرى في شمال إفريقيا، وبدأنا بأول خطوة جمع كل المعلومات التي يمكن جمعها، ثم الانتقال إلى مرحلة التحدث مع اللاعبين المؤثرين فيها، ثم المرحلة الثالثة وهي أن نكون متواجدين على الأرض لاستكشاف ما يحدث، والتي من المقرر أن تتم بعد عيد عيد الفطر مباشرة، وبالفعل لدينا خطة كاملة للتواجد في سوق أخرى في شمال إفريقيا قبل نهاية العام.

خلال شهرين على الأكثر سنتواجد في سوق جديدة في الخليج.. ونستعد لسوق ثانية في شمال إفريقيا

وعن السؤال الذي طرح حول ما الذي من الممكن أن يحدث، بالتأكيد ستشهد السوق المصرية صفقات دمج واستحواذ، وسنرى أيضًا صفقات قادمة من الخارج، فبالفعل هناك شركات في القطاع الخاص ولكنها ليست فاليو، لديها عروض استثمار كبيرة، لأن حجم فاليو حاليًا مختلف عن الباقي، فدائمًا سنرى حركة اندماجات، وسنجد شركات كبرى تقوم بشراء شركات ناشئة.

كما سنرى شركات كبرى تضع أموالًا في شركات ناشئة، وهو ما حدث مؤخرًا، وبالفعل رأينا لاعبين في القطاع المالي غير المصرفي يضعون أموال في شركات ناشئة بعنف، كما سنجد شركات ناشئة ستندمج مع شركات ناشئة أخرى، وبالفعل هناك رواد أعمال يضعون أموالًا في شركات ناشئة أخرى مثل “بريمور” التي وضعت أموالًا في “مايلز مور”.

أحمد رضوان: أود أن أشكر المشاركين في اللقاء الذي كان مفيدًا وممتعًا، ونتمنى أن يتكرر في مناقشات أخرى وتفاصيل جديدة، كما أود أن أشكر زميلتي ياسمين منير مدير التحرير والشريك المؤسس لجريدة حابي، ورضوى إبراهيم مدير التحرير والشريك المؤسس لجريدة حابي، وزملاءنا خلف الكاميرات، وإلى لقاء جديد في صالون حابي.