فحص مبدئي عدة أسابيع لتقديم عرض سعري.. وإتمام الصفقة قبل نهاية العام.

التمويل عبر زيادة رأسمال وموارد ذاتية.. ومبادلة الأسهم أحد السيناريوهات.

دخول أسواق شرق وشمال إفريقيا ضمن الخطة بعيدة المدى.. ومصر سوق مهمة.

عزب: نطمح أن تكون خطوة للتوسع بالقطاع المصرفي.. والصفقة تؤمن فرص نمو عديدة.

مؤسسات تنموية دولية بهيكل الملكية.. و60% من المجموعة لـ»ECP» للاستثمار المباشر.

ياسمين منير ورضوى إبراهيم

تبدأ شركة بلتون المالية القابضة الإجراءات الأولية للفحص النافي للجهالة على مجموعة «أورا» التي تمتلك بنوكًا في 12 دولة إفريقية، والتي تستغرق أسابيع، وتتعلق فقط بدراسة محفظة المجموعة، على أن تتقدم «بلتون» بعد ذلك بعرض سعري، يتم على أثره إجراء فحص مالي وفني موسع، وحسم باقي بنود التفاوض.

وتُعول «بلتون» على مصادر تمويل ذاتية متنوعة في شكل زيادات رأسمالها وفقًا لبيان للبورصة، وعلمت «حابي» أنها قد تشمل مبادلة أسهم مع مساهمي مجموعة «أورا بنك»، في إطار السياسات الاستثمارية للمؤسسات المالية المالكة للمجموعة، والتي تستهدف الحفاظ على التواجد في الأسواق الناشئة التي تتمتع بفرص نمو كبيرة.

ويضم هيكل مساهمي مجموعة «أورا» عددًا من المؤسسات والصناديق التنموية المتخصصة في دعم المشروعات المتوسطة والصغيرة، والتكنولوجيا المالية، والتي تهتم منذ سنوات بالاستثمار في إفريقيا .

وتعد مؤسسة ECP للاستثمار المباشر المساهم الرئيسي بهيكل ملكية مجموعة «أورا بنك» وتمتلك حوالي 60%، وهي من أقدم مؤسسات الاستثمار المباشر في إفريقيا وتعمل بها منذ عام 2000، ولديها 60 استثمارًا وحققت نحو 40 تخارجًا، وأجرت عمليات زيادات رؤوس أموال بأكثر من 3 مليارات دولار من خلال صناديق وشراكات استثمارية.

ولدى «ECP» مقرات رئيسية بالولايات المتحدة الأمريكية وفرنسا، كما تنتشر في 6 دول إفريقية من بينهم: تونس والكاميرون ونيجيريا وكينيا.

وتمتلك شركة PROPARCO التابعة للوكالة الفرنسية للتنمية حوالي 10% من «أورا»، وتعمل منذ 40 عامًا وتستهدف في الأساس تمويل الشركات المتوسطة والصغيرة ودعم القطاع الخاص بالكيانات التي يساهم نشاطها في خلق فرص عمل بدخول لائقة وتوفير سلع وخدمات أساسية .

فيما تمتلك «BIO» التي تعتبر من أكبر منظمات التجارة في العالم 5.42% من «أورا»، في مقابل 3.19% حصة مؤسسة تنموية ألمانية متخصصة في دعم ريادة الأعمال والمشروعات الناشئة، و2.47% لبنك غرب إفريقيا للتنمية، و2.51% لصندوق الاستثمار الاستراتيجي الجابوني، وتمتلك EBID الإنجليزية للتجارة الإلكترونية 2.43%، و14% لآخرين، قد تشمل حصة الإدارة.

ولدى شركة «بلتون» زيادة رأسمال معتمدة منذ يونيو 2016 بنحو مليار جنيه، أوضحت الشركة أنه سيتم استخدامها في تسديد المديونية الناتجة عن الاستحواذ على شركة أوربون جريسون (Auerbachgrayson) منذ نحو عام وتدعيم الملاءة المالية لقطاع التداول في البورصة المصرية.

وقالت «بلتون» في بيان للبورصة المصرية يوم الأحد الماضي عقب الإعلان عن موافقة مجلس إدارتها على الاستحواذ على حصة حاكمة في مجموعة «أورا»، إن الزيادة ستستخدم أيضًا في تدعيم قطاع إدارة الأصول من خلال تدعيم صناديق الاستثمار القائمة والتوسع في مجال صناديق المؤشرات بجانب المساهمة في تأسيس صناديق استثمارية في شتى المجالات.

وعلمت «حابي» أنه سيتم العمل على إجراء زيادة جديدة في رأس المال، إلى جانب بحث استخدام سيولة بالشركة وجزء من زيادة رأس المال المرتقب تفيعلها، بالتزامن مع حسم سيناريو مبادلة الأسهم ضمن الصفقة، كما تم الاستقرار على الإبقاء على الإدارة التنفيذية للمجموعة الإفريقية رغم استهداف الاستحواذ على حصة حاكمة.

ومن جانبه قال باسم عزب العضو المنتدب لشركة بلتون: «نفضل الاعتماد على رأس المال والموارد الذاتية، وكل السيناريوهات متاحة في هذا الصدد».

وتمتلك شركة أوراسكوم للاتصالات التابعة لرجل الأعمال نجيب ساويرس نحو 70% من رأسمال «بلتون»، وتتوافر لديها سيولة كبيرة بعد إتمام صفقة بيع شركة مينا للكابلات البحرية بقيمة 90 مليون دولار، ومن قبلها حصيلة بيع نحو 7% من «بلتون» بهدف زيادة نسبة التداول الحر، ما يدعم من قدرتها على دعم المشروعات التوسعية لذراعها بمجال الخدمات المالية، خاصة بهذه الصفقة التي تعد خطوة محورية في اختراق القطاع المصرفي.

وأكد عزب لـ حابي تعدد فرص النمو أمام «بلتون» في حال إتمام الاستحواذ على مجموعة «أورا بنك» الإفريقية، والتي تتجلى في شبكة الخدمات المالية المتنوعة التي توفرها أذرع المجموعة الثلاث بالسوق المصرية والأمريكية والإفريقية، والتي تسمح بحركة سريعة لرؤوس الأموال بين هذه الاسواق، خاصة في ظل الاهتمام الدولي الملفت بالسوق الإفريقية.

وأضاف أن الشركات المصرية أيضًا لديها اهتمام كبير بالفرص المتنوعة التي تزخر بها الأسواق الإفريقية، وبالتالي وجود بلتون على الأرض عبر انتشار واسع في نحو 12 دولة بغرب ووسط إفريقيا، يؤمن لها فرصة جيدة للعب دور حيوي في حركة الاستثمار بهذه المنطقة، في ظل توافر شبكة خدمات مالية متنوعة بين توفير التمويل والاستثمار المباشر والاستشارات والترويج وغيرها من الحلول الاستثمارية.

وأكد أن ذراع «بلتون» بالسوق الأمريكية «أوربون جريسون» ستستفيد أيضًا من التواجد الإفريقي الذي تؤمنه مجموعة «أورا» المصرفية، في ظل انتشار أعمالها بنحو 126 دولة، عدد كبير منهم بالقارة السمراء، بما يسهل جذب استثمارات أمريكية وأوربية لإفريقيا.

وحول فرص التوسع في القطاع المصرفي من خلال مجموعة «أورا» بأسواق جديدة، وخاصة بمصر، قال عزب: « أعتقد لا يوجد ما يمنع، فالمجموعة الإفريقية تحتل مراتب متقدمة في الأسواق التي تعمل بها، كما يضم هيكل مساهميها مؤسسات تنموية دولية كبري».

وأوضح أن «بلتون» تطمح أن تكون صفقة «أورا» خطوة أولى نحو التوسع في النشاط المصرفي بباقي أسواق إفريقيا على المدى البعيد، خاصة بالمنطقة الشرقية والشمالية، ومن بينها مصر، متفائلًا بتجربة البنك التجاري «وفا» المغربي، الذي يعتبر نموذجًا ناجحًا لبنك إفريقي استطاع أن يتوسع في أسواق رئيسية كبري.

وتوقع عزب أن تستغرق عمليات الفحص النافي للجهالة واستيفاء الإجراءات القانونية المختلفة، نحو5 أشهر، متوقعًا إتمام الصفقة قبل نهاية العام الجاري.

وعلى صعيد الوضع التنافسي لمجموعة «أورا»، فهي تحتل المرتبة الأولى أو الثانية بالاثنتي عشرة دولة تعمل بهم، كما تتواجد بأسواق عملاتها مربوطة باليورو، ولا تعاني مشاكل في عمليات تحويل الأموال التي تعمل بها، وتعد المؤسسة المصرفية الوحيدة بالقارة التي تمتلك هذا الانتشار الجغرافي، وفقًا لعزب.

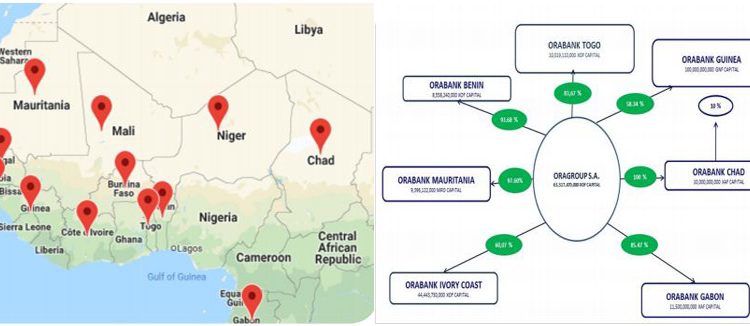

وتنتشر مجموعة «أورا» عبر 143 فرعًا، في 12 دولة بغرب ووسط إفريقيا هي: «توجو وبنين وبوركينا والجابون ومالي وموريتانيا والنيجر والسنغال وشاد وساحل العاج، وغينيا وغينيا بيساو»، وتقدم خدماتها إلى نحو400 ألف عميل وفقًا للبيانات المعلنة عن المجموعة.

وأوضحت «بلتون» في بيان صحفي أن مجلس إدارتها وافق على تفويض رئيس مجلس الإدارة أو نائبه أو العضو المنتدب للشركة في التوقيع على عرض شراء غير ملزم وإرساله للبائعين.

وأشارت الشركة إلى أن عملية الاستحواذ تأتي في إطار سياسة الشركة لتوسيع استثماراتها في مجال الخدمات المالية بشكل عام وفي القارة الإفريقية ذات المستقبل الواعد بشكل خاص.

وتقول مجموعة «أورا» إنها تستهدف تقديم خدماتها للشرائح ذات الدخل الأقل لتحقيق الشمول المالي في الدول التي يعمل بها، وفي مارس الماضي، تلقى البنك 40 مليون يورو تمويلًا من المؤسسة الإسلامية لتنمية القطاع الخاص (ICD) عقب اتفاقية في ذات الشأن بديسمبر 2017.وقال البنك إنه سيستخدم التمويل لدعم المشروعات الصغيرة والمتوسطة التي تمثل 90% من شركات القارة، خاصة بالدول التي تتواجد بها مقراته.

وفي حوار صحفي إبريل الماضي، قال إيريك أوبينج ساح Eric ObengSaah المدير العام لأورا بنك السنغال إن مصرفه يطمح أن يصبح رقم واحد من حيث العائد على الأصول، ومن أفضل 10 بنوك في السوق من حيث الوظائف والموارد.

وقال إن «أورا» مهتمة ببعض مشاريع البنية التحتية، كما يسعى البنك إلى توسيع وتنويع الخدمات المقدمة للشركات الصغيرة والمتوسطة ودعم الخطط الحكومية في هذا القطاع.

أعلنت مجموعة أورا جروب في إبريل، أن البنك حقق أداءً قويًّا في العام المالي 2017، وبلغت إجمالي الميزانية 1.173 تريليون فرنك إفريقي CFA francs ما يعادل 3.28 مليار دولار، كما قفز إجمالي ودائع العملاء إلى 1.085 تريليون فرنك، وبلغت قيمة عمليات الائتمان1.085 تريليون فرنك إفريقي.

وقالت إن صافي إيرادات المجموعة سجلت 108 مليار فرنك (197.4 مليون دولار) بينما ارتفع صافي الدخل بشكل حاد بنسبة 45٪ إلى 21.97 مليار فرنك (40.1 مليون دولار).

وعلق البنك على نتائجه قائلًا إنها نتيجة استراتيجية تنموية من عدة محاور، من بينها السعي لتحقيق النمو من خلال التحكم في النفقات ومراقبة تكلفة المخاطر وتعبئة الموارد في المنطقة.

وقال فنسنت لوجينو، رئيس مجلس الإدارة إن النتائج تمهد الطريق لآفاق نمو جديدة للمجموعة «مع التركيز بشكل خاص على الشركات الصغيرة والمتوسطة، وهو قطاع يمثل إمكانات نمو غير عادية في إفريقيا».

وقال البنك إن عام 2017 كان ثريًّا من حيث الحصول على خطوط تمويل، كما أغلق بنجاح إصدار أوراق تجارية بقيمة 35 مليار فرنك إفريقي (53.3 مليون يورو) من خلال طرح عام في السوق المالية الإقليمية لمنطقة غرب إفريقيا الاقتصادية والاتحاد النقدي، كما انتهت المجموعة مؤخرًا من إجراءات إطلاق منصة لتقديم الخدمات المصرفية الرقمية بالتعاون مع شركة CR2.وتقدم CR2 خدماتها في مجال تكنولوجيا المعاملات المصرفية لأكثر من 100 بنك بنحو 60 دولة، من بينهم باركليز وبنك الأهلي قطر الوطني «QNB» وبنك أبو ظبي الوطني وفقًا للموقع الإلكتروني للشركة.

وارتفع سهم بلتون يوم الأحد الماضي، عقب الاإفصاح عن الصفقة، لأعلى مستوى في عامين متجاوزًا 16 جنيه، إلا أنه أغلق تعاملات الأسبوع متراجعًا عند مستوى 15.27 جنيه للسهم، وبلغ أعلى سعر في تداولات جلسة الخميس 15.50 جنيه .فى حين تصدر سهم أوراسكوم للاتصالات والإعلام –المساهم الرئيسي ببلتون- قائمة الأسهم النشطة من حيث كمية التداول خلال الأسبوع الماضي، بعد تعامل على 170.7 مليون ورقة، بقيمة إجمالية تتجاوز 142 مليون جنيه، رغم تحرك السهم في نفس مستواه بارتفاع طفيف عن إغلاق الأسبوع السابق.