حابي

في عام 1974 ضربت مجاعة دولة بنجلاديش حديثة الاستقلال، وتسببت في مقتل نحو 1.5 مليون شخص، وبعدها بخمسة أعوام أسس البروفيسور محمد يونس أستاذ الاقتصاد بجامعة شيتاجونج إحدى كبرى الجامعات في بنجلاديش، بنك جرامين عام 1979 في مسعى لتغيير حياة الفقراء إلى الأفضل، بعد أن فشلت محاولاته المتعددة في إقناع البنوك التجارية بوضع نظام لإقراض الفقراء بدون ضمانات.

آمن يونس بأن «الفقراء جديرون بالاقتراض» وابتكر نظاما للتمويل متناهي الصغر يضمن فيه المقترضون بعضهم البعض، ونجحت أفكاره واتسع نطاق عمل بنكه ليقرض مليارات الدولارات إلى ملايين الفقراء على مر السنوات.

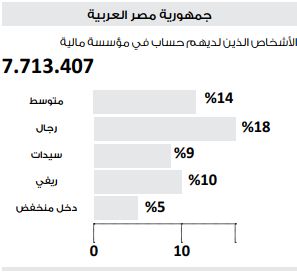

الفكرة الأساسية وراء التمويل متناهي الصغر (التمويل الأصغر) هي إتاحة الوصول للخدمات المالية أمام ذوي الدخل المنخفض وأصحاب المشاريع متناهية الصغيرة لتمكينهم من إتقان مشاريعهم وإدارتها بشكل أفضل، وتأسيس مشاريع جديدة وتأمين سبل العيش وحماية أنفسهم من المخاطر.

قبل تجربة يونس، كانت برامج التنمية المعتمدة على التمويل متناهي الصغر موجودة في الدول النامية خلال الفترة من 1950 إلى 1970، لكنها تضمنت دعما كبيرا للمقترضين وقد اتسمت في معظمها بالفساد وانخفاض معدلات السداد والخسائر العالية.

ولكن منذ عام 1990 حدث تحول في نماذج النشاط فيما يعرف اليوم باسم «ثورة التمويل متناهي الصغر»، إذ أصبح النموذج يقوم على إدراك أن تلك الخدمات المالية لذوي الدخل المنخفض لا يجب بالضرورة أن تكون مدعومة ولكن يمكن تصميمها بحيث تغطي تكاليفها بل وتكون هادفة للربح.

لاحقا، وفي حدث خاص أعلنت هيئة الأمم المتحدة العام 2005 عاما للتمويل متناهي الصغر، من أجل تسليط الضوء على هذا النشاط كأداة للتنمية الاجتماعية والاقتصادية، ثم مُنح يونس جائزة نوبل للسلام عام 2006، ومنذ ذلك الوقت حظي التمويل متناهي الصغر بالكثير من الدعاية.

لكن النهج الثوري الجديد كان يسعى للمزيد من الشمول في القطاع المالي، وإيصال الخدمة إلى جميع قطاعات السكان، لاسيما بعد دخول القطاع الخاص إلى القطاع، وأصبحت هناك حاجة إلى دمج مؤسسات التمويل متناهي الصغر في النظام المالي التقليدي، وإتاحة هذا النوع من الخدمات عبر المؤسسات المالية التقليدية، مع الاهتمام بالبيئة التنظيمية لسوق التمويل متناهي الصغر ودعمها بالبنية التحتية اللازمة مثل وكالات تصنيف مؤسسات التمويل متناهي الصغر ومعاهد التدريب.

وفي العقد الماضي تأثر تطور قطاع التمويل متناهي الصغر بالعديد من الأحداث، أبرزها طرح بنك كومبارتاموس المكسيكي في البورصة عام 2007، وما رافق ذلك من دهشة بعد بروز سمة الربحية العالية في النشاط وتزاحم المستثمرين عليه، ثم فقاعة القروض الصغيرة وأزمة الديون المفرطة في ولاية أندرا براديش الهندية عام 2010.

أثارت هذه الأحداث الحاجة إلى مناقشات حول نماذج الأعمال المناسبة لمؤسسات التمويل متناهي الصغر، وتقديم منتجات وخدمات مصممة بشكل أفضل، وضرورة حماية المستهلك، فضلا عن المزيد من الدراسات السليمة المنهجية للتعرف الدقيق على السلوك المالي لذوي الدخول المنخفضة، فضلا عن الدفع نحو الاستفادة من الابتكارات التكنولوجية مثل الخدمات المصرفية عبر الهاتف المحمول.

«كومبارتاموس» .. مكافأة المستثمرين بأرباح استثنائية

انتقادات طالت الشركة بعد تحقيقها عائدا نسبته 53% للأثرياء.. عبر أسعار فائدة تجاوزت 100% على الفقراء

بدأت «كومبارتاموس» كمنظمة غير حكومية أسسها خوسيه هيرنانديز عام 1990، بهدف تخفيف حدة الفقر من خلال توفير القروض للشركات الصغيرة وللنساء.

كان هيرنانديز رجل أعمال ورث عن عائلته استثمارات في قطاع مستحضرات التجميل، وكان أصل فكرته تأسيس منظمة غير ربحية تتبرع بالأغذية والملابس للمحرومين وتقدم قروضا للفقراء يضمنها جيرانهم، وفقا لبلومبرج.

في عام 2000 ومن أجل تنمية الصندوق، قررت كومبارتاموس التحول إلى شركة ربحية وحصلت على ترخيص بنكي تجاري في 2006.

عملت كومبارتاموس في 4 قطاعات رئيسية، هي (الائتمان النسائي) عبر تمويلات تمنح للنساء بصفة شخصية في مجموعات يتراوح أعضاؤها بين 12 و50 فردا بالتضامن بينهن، و(الائتمان التجاري) وهي تمويلات تمنح لمجموعات تتراوح بين 5 و8 رواد أعمال بالتضامن بينهم، و(تمويلات نمي مشروعك) وتمنح مبالغ أكبر للرجال أو النساء الذين يحتاجون إلى استثمار أقوى في أعمالهم مع ضمان شخصي، فضلا عن (ائتمان المنازل) وتمنح تمويلات للعملاء الذين يحتاجون إلى التمويل لبناء أو تحسين منازلهم.

وبحسب المجموعة الاستشارية لمساعدة الفقراء، وضعت كومبارتاموس ميثاقا أخلاقيا رسميا عام 2004، تناول العديد من مبادئ حماية العملاء، بما في ذلك السلوك الأخلاقي، وممارسات التحصيل الملائمة، وسرية معلومات العملاء، وتضمن الميثاق قيما مؤسسية تتضمن المسؤولية، والاهتمام، والربحية، وروح الفريق، وجودة الخدمة.

وفي 2007 أدهشت كومبارتاموس العالم عندما تمكنت من جمع 467 مليون دولار عبر اكتتاب عام طرحت فيه 30% من أسهمها، وتمت تغطيته بأكثر من 13 مرة واعتُبر هذا نجاحًا كبيرًا وفقا لأيٍ من معايير السوق المالية، وتسبب الطلب المتراكم على سهم البنك في ارتفاعه بنسبة 22% في اليوم الأول من التداول، وكان الطلب على السهم مدفوعا بالنمو والربحية الاستثنائيين اللذان حققتهما كومبارتاموس.

كان النجاح المذهل للاكتتاب العام علامة فارقة ليس فقط لكومبارتاموس ولكن بالنسبة للتمويل متنامي الصغر، فقد شارك في الطرح معظم مديري الصناديق الدولية وغيرهم من المستثمرين التجاريين الحقيقيين وليس المستثمرين الذي يرغبون في أداء أدوار خيرية.

كانت الشركة قد حققت عوائد كبيرة لمستثمرين من القطاع الخاص وداعمين خيريين مثل أكسيون إنترناشيونال والبنك الدولي دون أن تجمع أي رأسمال إضافي.

وأكسبت كومبارتاموس قطاع التمويل متناهي الصغر مصداقية بين قطاعات أسواق رأس المال، وسرعت وتيرة ضخ التمويلات الخاصة في أنشطة توفير الخدمات المالية للفقراء وذوي الدخل المنخفض.

وفي 2011 وسعت المجموعة عملياتها إلى جواتيمالا واستحوذت على بنك فينانسيرو كرير في بيرو.

وحاليا أصبحت كومبارتاموس أكبر بنك للتمويل متناهي الصغر في أمريكا اللاتينية، وتخدم أكثر من 2.5 مليون عميل، وإلى جانب مقرها الرئيسي في مكسيكو سيتي فإن لديها 352 مكتب خدمة في السوق المحلية.

ومع ذلك، أثارت الأرباح الضخمة التي حققتها كومبارتاموس لمساهميها جدلا كبيرا، حول مدى اتفاق تلك الأرباح الاستثنائية ومعدلات الفائدة المرتفعة المبنية عليها، مع الدور الاجتماعي للشركة.

ومنحت كومبارتاموس رجال الأعمال الأغنياء الذي يستثمرون فيها عوائد على حقوق المساهمين وصلت حتى 53%، وهي جميعها ناتجة عن إيرادات أسعار فائدة قد تزيد على 100% من عملائهم الفقراء.

كما انتقد محمد يونس (مؤسس جرامين) كومبارتاموس وأولوياتها وأبدى اندهاشه من إستراتيجياتها، وقال إنه لا ينبغي مقارنتها بمشاريع القروض متناهية الصغر التي كان يدافع عنها.

المجموعة الاستشارية لمساعدة الفقراء، وهي إحدى المؤسسات التابعة للبنك الدولي، بررت اتجاه كومبارتاموس بأنه يستهدف جذب الاستثمارات الخاصة لتوسيع قدرتها على تقديم القروض، لكنها أعربت عن قلقها من أن تضع الشركة المكسيكية مصالح المساهمين قبل مصالح العملاء.

صدمة في الهند

بعد 3 أعوام من الاكتتاب الناجح لشركة كومبارتاموس المكسيكية، وأثر ذلك الإيجابي على التمويل متناهي الصغر، ضربت عاصفة تعثر القروض الصغيرة ولاية أندرا براديش الهندية في أكتوبر 2010، في أزمة تعتبر الأعمق في القطاع حتى الآن.

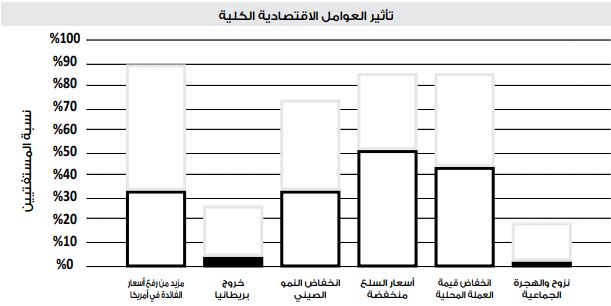

الهند بدأت متأخرة في مجال التمويل متناهي الصغر مقارنة بجارتها الأصغر بنجلاديش، لكن تلك الصناعة تطورت بشكل سريع في البلاد، قبل أن تواجه في 2010 انهيارًا وشيكًا بعد أن توقف جميع المقترضين تقريبًا في ولاية أندرا براديش إحدى أكبر ولايات الهند عن سداد قروضهم، مدفوعين بحديث السياسيين الذين اتهموا الصناعة بتحقيق أرباح كبيرة على ظهور الفقراء.

كان الغضب يبدو مدفوعًا بالاكتتاب العام الأولي من قِبل شركة SKS Microfinance أكبر مؤسسة تمويل متناهي الصغر في الهند آنذاك، إذ شارك فيه مستثمرين مشهورين مثل جورج سوروس وجمعت من خلاله SKS ومساهميها أكثر من 350 مليون دولار بعد أن نمت إيراداتها وأرباحها 100% سنويا في السنوات الأخيرة.

ظلت الأزمة قائمة لأسابيع ووصلت إلى مرحلة حرجة، حيث شعرت البنوك الهندية التي قدمت نحو 80% من الأموال التي أقرضتها الشركات للمستهلكين الفقراء بالقلق المتزايد من أنها رغم نجاتها من الأزمة المالية العالمية التي ضربت العالم في 2008 يمكن أن تواجه خسائر فادحة، وفقا لصحيفة نيويورك تايمز.

البنوك الهندية كانت تستثمر نحو 4 مليارات دولار في التمويل متناهي الصغر، وفي مواجهة الغضب الشعبي إزاء الانتهاكات في القطاع وتزايد التقارير عن حالات الانتحار بين الأشخاص غير القادرين على دفع الديون المتزايدة، أقر المشرعون في ولاية أندرا براديش قانونًا جديدًا صارمًا يقيد إقراض الشركات وجمع الأموال.

ورغم إقرار القانون حث الزعماء المحليون المقترضون على عدم السداد، وتوقفت عمليات سداد قروض بقيمة 2 مليار دولار في الولاية.

في الوقت نفسه، واجه المقرضون صعوبات في الحصول على قروض جديدة في ولايات أخرى، لأن البنوك أبطأت في إقراضهم مع تزايد المخاوف من التخلف عن السداد.

15 % نسبة نمو النشاط في منطقة «MENA»

توقعت مؤسسة «ريسبونسيبيليتي» أن تنمو أسواق التمويل متناهية الصغر في الشرق الأوسط وشمال إفريقيا بنسبة تتراوح بين 10 و15٪ عام 2017، وفقا لاستطلاع اعتمد على مقابلات مع خبراء في أسواق التمويل متناهي الصغر الرئيسية، ووكالات التصنيف والمستثمرين والمستشارين، وقالت إن غالبية من أجريت معهم المقابلات يعتقدون أن أسعار الفائدة للعميل النهائي ستنخفض.

وقالت إن التوقعات المتفائلة نسبيا للشرق الأوسط وشمال أفريقيا تأتي نتيجة المستويات العالية للطلب على التمويل متناهي الصغر في أسواقها، وارتفاع بطالة الشباب في دول مثل تونس والأردن ، واستمرار لا مبالاة القطاع المصرفي بتمويل الأسر ذات الدخل المنخفض.

وتوقعت أن ينمو النشاط في الدول النامية بضعف معدل نموه في البلدان المتقدمة، وقالت إن البيئة المؤسسية لكيانات التمويل متناهي الصغر في تحسن، سواء من حيث الإشراف التنظيمي من قبل السلطات أو من خلال البنية الأساسية للسوق، لكنها أشارت إلى أن هناك حاجة لإدارة المخاطر بصرامة أكثر من جانب مؤسسات التمويل متناهية الصغر، وأيضا من جانب مديري الأصول والمستثمرين في هذه المؤسسات.

وعلى الرغم من أن المستثمرين الدوليين لا يزالون يلعبون دورا رئيسيا في مؤسسات التمويل متناهي الصغر، قال التقرير إن المصادر المحلية للتمويل أصبحت ذات أهمية متزايدة.

يشار إلى أن صندوق الاستثمار المباشر التابع لمؤسسة responsAbility استحوذ في أكتوبر الماضي على حصة من شركة «فوري» وهي منصة للمدفوعات الإلكترونية في مصر.

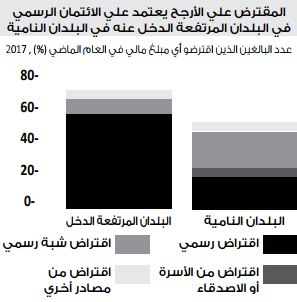

أما بالنسبة للأحداث المؤثرة على القطاع، فقلل التقرير من تأثير التقلبات في أسواق الأسهم، لكنه قال إن الضعف الطويل في العملات المحلية يمكن أن يضغط على المؤسسات والعملاء. وقلل التقرير من التأثير الاقتصادي لخروج بريطانيا من الاتحاد الأوروبي، لكنه أشار إلى أن ارتفاعات أسعار الفائدة في الولايات المتحدة من أكثر العوامل المؤثرة على القطاع.

أنشطة شركات الائتمان متناهي الصغر في العالم

1- التمويل متناهي الصغر

2 – الادخار متناهي الصغر:

بسبب عدم وجود بدائل في العديد من البلدان النامية، عادة ما يتجه أصحاب الدخول الصغيرة إلى ادخار أموالهم في شكل أصول ملموسة مثل الماشية أو المجوهرات، بينما تقدم منتجات الادخار متناهي الصغر لهؤلاء خيارات أخرى تتيح لهم ادخار أموالهم النقدية وسرعة الوصول إليها في حالات الطوارئ مع الحفاظ عليها آمنة من السرقة أو الكوارث مثل الحريق.

هذه الخدمة تقدمها بعض الشركات بحيث تستفيد منها أيضا في القروض الصغيرة التي تمنحها، بينما لا تسمح أنواع أخرى من مؤسسات التمويل الأصغر بقبول الودائع.

3 – التأمين متناهي الصغر:

كأي منتج تأمين تقليدي، لكنه على نطاق محدود من التغطية وبالتالي يتطلب أقساطا أصغر، وينشط في البلدان النامية لتغطية الأمراض ووفاة العائل والحوادث والكوارث الطبيعية لذوي الدخل المنخفض، كما يتم التأمين ضد الظروف الجوية التي قد تؤثر مثلا على المحاصيل أو الماشية.

4 – المعاملات متناهية الصغر:

بالنسبة للعمال المهاجرين على وجه الخصوص، تعتبر خدمات المعاملات متناهية الصغر مثل التحويلات، ذات أهمية كبيرة، ويرتبط توفير الخدمات المناسبة ارتباطًا وثيقًا بالمزيد من تطوير قنوات الخدمة المبتكرة مثل الهاتف المحمول.