4 بنوك تقتنص سندات توريق مجموعة طلعت مصطفى

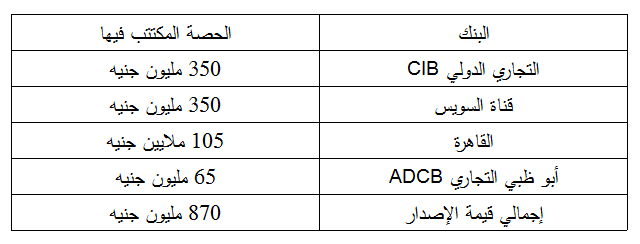

التجاري الدولي وقناة السويس يتقاسمان 700 مليون جنيه والقاهرة 105 ملايين وأبو ظبي التجاري 65 مليونا

أمنية إبراهيم _ اقتنصت 4 بنوك هي: التجاري الدولي CIB والقاهرة وقناة السويس وأبو ظبي التجاري ADCB، إصدار سندات توريق شركة الرحاب للتوريق التابعة لمجموعة طلعت مصطفى، البالغ قيمها الإجمالية 870 مليون جنيه.

وعلمت نشرة حابي من مصادر مطلعة، أن بنكي التجاري الدولي CIB وقناة السويس، استحوذا على حصة بقيمة 700 مليون جنيه تتوزع بواقع 350 مليونًا لكل منهما، فيما شارك بنك القاهرة بحصة بلغت 105 ملايين جنيه، واكتتب بنك أبو ظبي التجاري ADCB بحصة قيمتها 65 مليون جنيه.

المجموعة المالية هيرميس مستشارًا ماليًّا ومديرًا للإصدار

وقالت المصادر لحابي، إن المجموعة المالية هيرميس تتولى دور المستشار المالي ومدير الإصدار، فيما تولى بنكا التجاري الدولي وقناة السويس ضامني التغطية بواقع 470 مليون جنيه للأول و400 مليون جنيه للثاني.

وأسس رجل الأعمال هشام طلعت مصطفى شركة الرحاب للتوريق عام 2008، بغرض إصدار سندات بضمان محافظ أوراق مالية للمساهمة في تمويل المشروعات العقارية، وضمت قائمة المؤسسين في ذلك الوقت الشركة العربية للتطوير وشركة الإسكندرية للاستثمار وشركة سان استيفانو للاستثمار العقاري، وكلها شركات تابعة لمجموعة طلعت مصطفى، بحسب بيان سابق صادر عن المجموعة.

وكشف رئيس هيئة الرقابة المالية، الدكتور محمد عمران، أواخر ديسمبر الماضي، عن موافقة مجلس الإدارة على الترخيص بطرح 7 إصدارات من سندات التوريق -دفعة واحدة- بقيمة إجمالية تبلغ 9.3 مليار جنيه، لصالح خمس شركات توريق مقابل محافظ لحقوق مالية آجلة متنوعة لأنشطة التأجير التمويلي والتمويل الاستهلاكي والتمويل العقاري والتخصيم.

كما كشف عمران، عن الموافقة على برنامجين إضافيين جديدين لشركتي توريق لإصدار سندات توريق بقيمة إجمالية قدرها 12.5 مليار جنيه مقابل محافظ حقوق مالية لأنشطة تطوير عقاري ستتيح إعادة التمويل لرأس المال العامل للشركات المستفيدة من إصدار سندات التوريق.

ونجحت مجموعة طلعت مصطفى القابضة، أوائل شهر إبريل الماضي، في إصدار أول طرح صكوك بالسوق المصرية، عن طريق شركتها التابعة، العربية للمشروعات والتطوير العمراني، وبلغت قيمة إصدار صكوك الإجارة 2 مليار جنيه، وتولت المجموعة المالية هيرميس صفقة إصدار صكوك مجموعة طلعت مصطفى كمنسق وحيد، ولعبت دور المستشار المالي والمنسق والمروج وضامن الاكتتاب.

وحصلت صكوك مجموعة طلعت مصطفى في تصنيفها الائتماني على درجة ِA+ من قبل شركة الشرق الأوسط للتصنيف الائتماني وخدمات المستثمرين ـ ميريس، ووجهت المجموعة حصيلة صكوك الإجارة التى أصدرتها لتمويل أعمال مشروع مول السوق المفتوح، وستسدد الصكوك خلال فترة خمس سنوات.

يشار إلى أن مجموعة طلعت مصطفى اقتنصت أول موافقة لقيد صكوك إسلامية في البورصة المصرية، في سبتمبر الماضي، بعد أن وافقت لجنة قيد الأوراق المالية بالبورصة على قيد أول صكوك إجارة متوافقة مع الشريعة الإسلامية، وهي صكوك قابلة للتداول وغير قابلة للتحويل لأسهم وقابلة للسداد المعجل.