حابي في قلعة استثمارات البنك الأهلي

رصد الخطط والأهداف مع قائد المحفظة ورؤساء 11 من الأذرع الاستثمارية والمالية

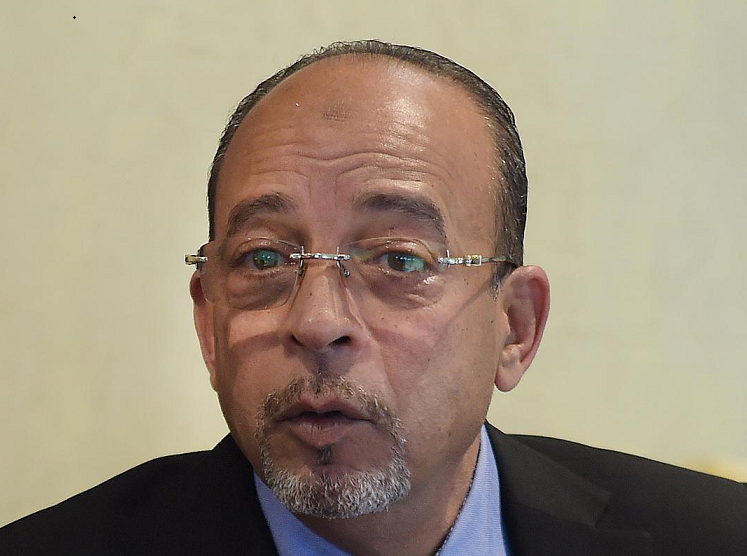

حابي _ في لقاء يصعب تكراره.. عبرت جريدة حابي إلى قلعة استثمارات البنك الأهلي المصري، المؤسسة المالية الأضخم في مصر، لتناقش عشرات المحاور والخطط والقصص الخبرية مع قائد محفظة الاستثمار أحمد السعيد الرئيس التنفيذي لمجموعة الاستثمارات وأمناء الاستثمار بالبنك، ورؤساء 11 شركة تمثل أذرعه ومنصاته الاستثمارية والمالية المختلفة.

ضم اللقاء بجانب السعيد، الذي شارك ولعب دورًا مهمًّا في إدارة اللقاء، كلًّا من: كريم سعادة العضو المنتدب لشركة الأهلي كابيتال القابضة، أحمد سالم العضو المنتدب والرئيس التنفيذي لشركة الأهلي للاستشارات وخدمات الاستثمار، أحمد حيدر المدير التنفيذي لشركة الأهلي فاروس لترويج وتغطية الاكتتابات، عادل كامل الوالي العضو المنتدب ورئيس الاستثمار لشركة الأهلي لإدارة الاستثمارات المالية، عصام عبد الحفيظ العضو المنتدب لشركة الأهلي فاروس لتداول الأوراق المالية.

كما حضر اللقاء، هاني القللي رئيس مجلس الإدارة والمدير التنفيذي لشركة ايجي سيرف، طارق قنديل رئيس مجلس الإدارة والعضو المنتدب لشركة الأهلي للتأجير التمويلي والتخصيم، حاتم عامر العضو المنتدب لشركة الأهلي للتمويل العقاري، عبد الناصر زيدان العضو المنتدب وعضو مجلس الإدارة لشركة الأهلي للصرافة، مجدي موسى العضو المنتدب لشركة الأهلي تمكين للتمويل متناهي الصغر، أحمد عنايت العضو المنتدب والرئيس التنفيذي لشركة الأهلي ممكن للمدفوعات الإلكترونية.

كشف اللقاء عن الكثير والكثير من العناوين المهمة التي يصعب إيجازها في هذه المقدمة القصيرة، كما ألقى الضوء على الاتجاهات الرئيسية للاستراتيجيات العامة الحاكمة لأهداف إدارة استثمارات وأذرع البنك الأهلي.. وإلى تفاصيل اللقاء.

أحمد رضوان: أريد بداية إعطاء نظرة عامة عن أهداف وفلسفة واستراتيجية إدارة محفظة استثمارات البنك الأهلي المصري في العام الجديد وأيضًا الوقوف على وضعها الحالي؟

أحمد السعيد: استراتيجية البنك الأهلي لا تتغير كل عام في مجال الاستثمار، ولكن يحدث فيها تعديل أو تحديث بشكل سنوي وفقًا لآليات السوق ومتطلبات الفترة، وأيضًا وفقًا لاهتمامات البنك في ذلك التوقيت، إذ إن كل القطاعات لدينا تصب في استراتيجية واحدة.

أحمد السعيد: استراتيجية الاستثمار لا تتغير كل عام.. ولكن يتم تحديثها وفقًا لآليات السوق واهتمامات البنك

البنك الأهلي يهدف إلى أن يكون الشريك المفضل دائمًا لأي شخص يريد الاستثمار في مصر، سواء محلي أو مستثمر أجنبي، ونحن أولًا وأخيرًا مستثمرون ماليون ولسنا مستثمرين استراتيجيين، باستثناء مجموعة الأذرع الاستثمارية المشاركة في تلك الندوة، خاصة أنها تقوم بأنشطة مكملة لنشاط الجهاز المصرفي بشكل عام ونشاط البنك الأهلي بشكل خاص.

البنك الأهلي يهدف أن يكون الشريك المفضل دائمًا لمن يريد الاستثمار في مصر سواء محلي أو أجنبي

أحمد رضوان: هل يعني هذا أن جميع الاستثمارات الأخرى خارج هذه المائدة استثمارات مالية؟

أحمد السعيد: استثمارات مالية إلى حد كبير، وأود أن أؤكد أننا دائمًا وهو ما سيتضح لكم في خلال الحديث مع الشركات التابعة للبنك، أن جزءًا من الهدف الأساسي للبنك الأهلي هو تحقيق ربح وأعلى قيمة مضافة لمساهمي البنك وهي الدولة المصرية ممثلة في وزارة المالية، كوننا بنكًا تجاريًّا، ولكن أيضًا لدينا أهداف تنموية هامة تخدم الاقتصاد القومي والاستثمار المستدام في الدولة.

جزء من الهدف الأساسي هو تحقيق ربح وأعلى قيمة مضافة لمساهمي البنك

محفظة استثمارات البنك اليوم تضم 149 شركة، مقابل 177 شركة قبل 4 أو 5 سنوات، والوصول إلى هذا الرقم جاء بعد عدة تخارجات، سواء تخارج كلي أو جزئي وفي السبيل للتخارج الكلي، بجانب الدخول في استثمارات جديدة أيضًا.

محفظة استثمارات البنك اليوم تضم 149 شركة مقابل 177 شركة قبل 4 أو 5 سنوات

فعلى الرغم من أن عدد الشركات انخفض في المحفظة إلا أن العامين الماضيين شهدا زيادة في حجم المحفظة من 17 مليار جنيه قيمة دفترية إلى 21.5 مليار جنيه، إذ نعمل على إعادة تدوير محفظة الاستثمارات.

العامان الماضيان شهدا زيادة في حجم المحفظة من 17 مليار جنيه قيمة دفترية إلى 21.5 مليار جنيه

ومن بين الأمور التي استطعنا تحقيقها أيضًا، أن كل الاستثمارات والزيادة التي حدثت في حجمها جاءت من أرباح رأسمالية ومن متحصلات تخارجات من استثمارات أخرى.

وبشكل عام البنك الأهلي مثله مثل أي مؤسسة تدير استثماراتها، التركيز يكون في فترة من الفترات على التخارج، وفي فترة أخرى على دخول استثمارات جديدة، ولكن كسياسة عامة الهدف هو تدوير المحفظة.

أحمد رضوان: هل هناك تصور لأهداف وعدد التخارجات في العام الجديد؟

أحمد السعيد: عام 2022 نستهدف فيه التخارج بشكل كلي أو جزئي من 15 شركة، ونخطط أيضًا لدخول استثمارات جديدة.

نستهدف في 2022 التخارج بشكل كلي أو جزئي من 15 شركة، ونخطط أيضًا لدخول استثمارات جديدة

وهذه التخارجات نأمل في تحقيق أرباح رأسمالية منها تزيد على 2 مليار جنيه، كاستثمارات فقط.

نأمل تحقيق أرباح رأسمالية من التخارجات تزيد على 2 مليار جنيه

نحن هنا لا نتحدث عن الجزء الخاص بأمناء الاستثمار والأصول التي آلت ملكيتها للبنك، وسيتم استخدام حصيلة التخارجات في استثمارات جديدة بحدود 5 مليارات جنيه أو أكثر قليلًا.

استخدام حصيلة التخارجات في استثمارات جديدة بحدود 5 مليارات جنيه

أحمد رضوان: سندخل في التفاصيل بشكل أكبر أثناء حديثنا، ولكن سنعطي فرصة لزملائي والحضور لمشاركتنا في الحوار.

ياسمين منير: نريد الدخول في تفاصيل أكثر عن الأذرع والشركات التابعة.. ونود معرفة نبذة بسيطة عن طبيعة نشاط شركة إيجي سيرف وحجم النمو المحقق العام الماضي، وأهم مستهدفات العام الجديد؟

هاني القللي: الشركة أسسها البنك الأهلي المصري عام 2004، بغرض طباعة، تظريف وتوزيع كشوف حسابات عملاء البنك، وفي هذا التوقيت ساهم الأهلي في التأسيس بنسبة 40% ومعه البنك الوطني المصري الذي أصبح فيما بعد بنك الكويت الوطني مصر NBK.

الشركة بدأت بنشاط واحد وهو طباعة وتظريف وتوزيع كشوف الحساب، برأس مال مدفوع 2.5 مليون جنيه، على مدار الأعوام الماضية، وصل رأس المال المدفوع الآن إلى 20 مليون جنيه، وهيكل المساهمين تغير في 2019، حيث تخارج بنك الكويت الوطني وتخارج أيضًا أحد الشركاء المؤسسين وانضم بنك القاهرة لهيكل المساهمين، ليصبح الهيكل حاليًا مشكلًا من البنك الأهلي 40% وبنك القاهرة 40% وصندوق العاملين بالبنك الأهلي 13% ويبقى 7% من المساهمين الأفراد المؤسسين للشركة من البداية.

تنوعت أنشطة الشركة بعدما كانت متخصصة فقط في خدمات البريد والطباعة والتظريف، وأصبحت تهدف إلى تقديم خدماتها لكل البنوك والشركات، ولدينا حاليًا نحو 10 أو 11 نشاطًا بخلاف طباعة وتوزيع كشوف الحساب والتي بدأت تنخفض مع مرور الوقت بسبب العزوف عن استخدام الكشوف الورقية من جانب الأشخاص خلال الوقت الحالي، حيث من المتوقع أن يقل استخدام كشوف الحساب الورقية بنسبة 50%.

هاني القللي: إيجي سيرف دخلت مجال تحصيل الديون المنتظمة والمتعثرة

أدخلنا نشاط البريد السريع وبدأنا المنافسة في السوق المصرية معتمدين في ذلك على ميزة الانتشار الجغرافي التي نتمتع بها حيث إن الشركة لديها 29 فرعًا على مستوى الجمهورية وقامت خلال العامين الماضيين بافتتاح 8 منافذ شحن لتقديم خدمات البريد السريع بالقاهرة وبعض المحافظات.

كما بدأنا نشاط الاستعلام الميداني لخدمة البنوك منذ عام 2016، حيث تقوم شركه إيجي سيرف من خلال شبكه المستعلمين المدربين والمنتشرين من خلال مكاتبها بإجراء ما يلزم نحو أداء الخدمة على الوجه الأكمل (من زيارة المستعلم عنه في مقار السكن والعمل للوقوف على صحة ودقة البيانات المقدمة منه واستيفاء أي مستندات مطلوبة وفقًا للعقد المبرم مع البنك).

وقد استطاعت الشركة تحقيق معادلة من أصعب المعادلات في هذا النشاط وهي الاستحواذ على جزء كبير من السوق المصرية نتيجة لتقديمها الخدمة لكبار العملاء مثل البنك الأهلي المصري، بنك مصر، وبنك القاهرة، بنك قطر الوطني QNB، صندوق التمويل العقاري بالإضافة للعديد من البنوك والشركات الأخرى، وعلى الجانب الآخر فقد استطاعت الشركة بشكل فعلى وجاد تقديم خدماتها في جميع أنحاء الجمهورية بلا استثناء بأطقم عمل الشركة دون الاستعانة بعمالة خارجية أو مؤقتة.

إيرادات الشركة صعدت إلى 374 مليون جنيه بمعدل نمو بين 15 إلى 20% سنويًّا

كما وفرت الشركة مفهومًا جديدًا لشفافية وأمانة الاستعلام الميداني من خلال زيادة الدور الرقابي وفي التوقيت نفسه اختيار عناصر مميزة للقيام بالخدمة والدور الرقابي هنا يتم من خلال المتابعة الإلكترونية للعمل من خلال منظومة المراقبة الميدانية بواسطة أجهزة التحكم والخرائط الإلكترونية المعدة من خلال قسمي المراقبة والتحكم والخرائط والذي تنفرد به شركتنا عن باقي الشركات.

وقد وصلت إيرادات الشركة في آخر عام إلى 374 مليون جنيه، بمعدل نمو بين 15 إلى 20% سنويًّا، وذلك منذ عام 2013 – 2014، وبعد تنويع أنشطة الشركة والخروج من عباءة كشوف الحساب.

أحمد السعيد: الأهم فيما حققته شركة إيجي سيرف أنه على الرغم من أن البنك الأهلي بمؤسساته التابعة زادت نسبة مساهمته لأكثر من 50% بدلًا من 40%، إلا أن نسبة إيرادات الشركة المحققة من الأعمال المسندة من البنك الأهلي انخفضت وهو ما يعكس نجاح استراتيجية الشركة.

أهم ما حققته إيجي سيرف هو تراجع نسبة إيرادات الشركة المسندة لها من البنك الأهلي

ونحن نرى شركة إيجي سيرف من أكثر الشركات متعددة الجوانب في مجموعة الشركات التابعة للبنك، فقد بدأت بنشاط طباعة وتظريف وتوزيع كشوف حسابات عملاء البنك الأهلي وانتقلت إلى تقديم حزمة من الخدمات ربما تكون أقلهم الآن هي كشوف الحسابات، خاصة والجميع يعلم أن الاتجاه حاليًا لكشوف الحساب الرقمية.

والحقيقة أن إدارة الشركة كانت على وعي عال وتعلم جيدًا أن متطلبات السوق خلال الفترات المقبلة تحتاج إلى تنويع في مصادر الإيرادات وهو ما تحدث عنه الأستاذ هاني.

هاني القللي: وتماشيًا مع التطور التكنولوجي والاتجاه العالمي إلى خفض استخدام المطبوعات الورقية فقد قامت الشركة بتطوير البنية التكنولوجية التي تتيح لها تقديم خدمة إرسال كشوف الحسابات المميكنة E-statement لعملاء البنوك، لأنه بطبيعة الحال يجب إخطار العميل بتفاصيل الحساب، وبالتالي بدأنا في تنفيذ هذا الأمر إيمانًا منا بأهمية مواكبة التطور على الساحة.

وكما تحدث الأستاذ أحمد السعيد كان حجم الأعمال الموجهة من البنك الأهلي نحو 99% من إيرادات الشركة في 2012، بإجمالي إيرادات نحو 32 مليون جنيه، واليوم وصلت الإيرادات إلى نحو 374 مليون جنيه، وأصبح حجم الأعمال الموجهة من البنك الأهلي يمثل 84% من الإيرادات، وذلك أمر طبيعي لأكبر بنك في مصر وأكبر حصة سوقية فالبنك ينمو والعملاء والودائع أيضًا، وفي الوقت نفسه نركز على تنويع الأنشطة التي نقدمها والتي ساهمت في زيادة الإيرادات والعملاء.

في الوقت الحالي نعد الشركة رقم 1 في الاستعلام الميداني في مصر رغم دخولنا متأخرين لهذا المجال في عام 2016، ولدينا أكبر حصة سوقية.

أحمد السعيد: كم عدد البنوك التي تقدم لهم الشركة هذه الخدمة؟

هاني القللي: في الوقت الحالي نقدم هذه الخدمة لنحو 17 عميلًا من البنوك الكبرى والشركات.

أحمد السعيد: وماذا عن خدمة التحصيل؟

هاني القللي: كنا قد بدأنا تحصيل الأقساط منذ نحو 3 سنوات ولكن كانت ضعيفة نوعًا ما، وبدأنا في نهاية العام الماضي في إنشاء مجال جديد وهو تحصيل الديون المنتظمة والديون المتعثرة، وبدأنا كالعادة مع البنك الأهلي في مجال تحصيل الديون المتعثرة وتحصيل ديون أقساط مبادرة تمويل الشمول المالي Business banking.

الدخول في مجال الشحن الدولي والتخليص الجمركي أهم مستهدفات العام الجديد

ياسمين منير: هل نستطيع الحديث عن أهم مستهدفات العام الجديد؟

هاني القللي: أهم مستهدفات العام الجديد هو الدخول في مجال الشحن الدولي والتخليص الجمركي، فالشركة لديها نحو 3200 موظف ولدينا 29 مكتبًا من الإسكندرية إلى أسوان إضافة إلى 8 مكاتب صغيرة للبريد السريع نفذناها بشكل مختلف، على غرار المكاتب الصغيرة للشركات الدولية العاملة في المجال، ومع هذا التوسع في مكاتب البريد السريع، سندخل في مجال الشحن خلال العام الجاري.

رضوى إبراهيم: سؤالي للأستاذ كريم سعادة – العضو المنتدب لشركة الأهلي كابيتال، نريد أن نستعرض سريعًا أهم الخدمات والأنشطة والمنتجات المالية التي تقع تحت مظلة الأهلي كابيتال.. ونطمح في معرفة خطط الشركة للتوسع في ضم أنشطة جديدة والمنتجات الرقمية التي تنوي الشركة إطلاقها؟

كريم سعادة: في البداية الأهلي كابيتال، هي شركة مملوكة بالكامل للبنك الأهلي المصري، وتم تأسيسها عام 2008 بغرض واضح وهو الاستثمار المباشر.

كريم سعادة: الأهلي كابيتال تعامل محفظتها حتى المدرجة بالبورصة معاملة الاستثمار المباشر

وقامت ببناء محفظة من الشركات ورغم أن جزءًا منها مدرج في البورصة وآخر خاص، إلا أنهما يعاملان معاملة الاستثمار المباشر، بمعنى أنها تعمل في إدارة الاستثمار والتواجد على مجالس الإدارة للشركة التي تدير استثماراتها وكذا العمل على تنمية حجم أعمال تلك الشركات وتحقيق القيمة ثم التخارج.

ثم حدث تطور في 2018 أو 2017، عندما بدأنا الدخول مع مستثمرين كبار في مشاريع كبيرة وكان مشروع القناة للسكر المثال الكبير على ذلك، حيث كنا المستثمر المصري الوحيد الذي دخل بنسبة 30% في مشروع القناة للسكر الذي يستصلح نحو 181 ألف فدان في غرب المنيا.

ونتحدث هنا عن أمر تم تنفيذه على أرض الواقع وليست فكرة، حيث إن المشروع يتضمن مصنعًا على مساحة مليون متر مربع، بطاقة إنتاجية 950 ألف طن سكر من البنجر سنويًّا، وقد توافرت عوامل النجاح للمشروع خاصة أن المنطقة متميزة من حيث مصادر المياه، وإنتاجية الفدان من البنجر ونسبة السكر في محصول البنجر نفسه.

وهنا نشير إلى أن المصانع القديمة المتواجدة في الدلتا أصبحت تقوم بنقل البنجر من الصعيد ما يفقده نسبة من السكر، من هنا جاءت فكرة إنشاء المصنع بالقرب من أماكن الزراعة وأصبح من أكبر الطاقات الإنتاجية في العالم، وهدفه اقتصادي تنموي، اقتصادي نظرًا لكون صناعة السكر جيدة بالأساس، وهو مشروع تنموي يستهدف إحلال منتج محلي بمستورد، فمصر تستورد على الأقل مليون طن سنويًّا، تزيد نحو 3 أو 4% سنويًّا، فهذا المصنع سيغطي أكثر من 95% من الكميات التي كان يتم استيرادها، وسيتم افتتاح المصنع قريبًا.

أحمد رضوان: كم تبلغ التكلفة الاستثمارية للمشروع وتمويله؟

كريم سعادة: نحو مليار دولار تقريبا، تم ضخ 30% منها رأسمال من المساهمين، مقسمة بين مجموعة الغرير ومجموعة البرقان من الإمارات والأهلي كابيتال من مصر 30%، و70% تم تمويلها عبر كونسرتيوم من البنوك شارك فيه هيئة ضمان الصادرات الألمانية والجزء الأكبر في إدارة التمويل بالطبع كان للبنك الأهلي، وفي الحقيقة كان من أصعب المشروعات التمويلية، والزملاء في البنك بذلوا مجهودًا جبارًا فيه.

وبعد ذلك أصبح هناك فكر جديد لتطوير الأهلي كابيتال، بإضافة ذراعين آخرين بخلاف الاستثمار المباشر، فبدأنا ندخل في استقطاب لإدارة استثمارات الغير، وقمنا بتأسيس شركة الأهلي لإدارة الاستثمارات إذ لديها رخصة لتكون الشريك المدير أو مدير الاستثمارات المباشرة.

وبدأنا بالفعل في أول فكرة في هذا الأمر والتي كانت بقطاع البتروكيماويات، والآن نحن في مرحلة الانتهاء من إنشاء منصة طبية، وقامت الأهلي كابيتال بالفعل بشراء مستشفى الندى الموجود في منطقة 6 أكتوبر، ولدينا صفقات أخرى قيد الدراسة والتنفيذ في مجال الرعاية الصحية.

رضوى إبراهيم: هذه هي الجزئية التي أود استعراضها والحديث عنها بشكل أكبر، ما هي خطة الأهلي كابيتال لضم واختراق أنشطة جديدة مثلما شاهدنا في القطاع الطبي في الفترة الأخيرة؟

كريم سعادة: كل ذلك كان استثمارات مباشرة، ثم دخلنا في قطاع التعليم وقمنا بتدشين منصة الخدمات التعليمية بالمشاركة مع القاهرة للاستثمار والتنمية، وطرحنا منصة الأهلي سيرا، وأول مشروعاتها الجامعات التكنولوجية المتخصصة بالتعاون مع ساكسوني الألمانية.

نأمل قريبًا الحصول على ترخيص إنشاء الجامعة التكنولوجية لبدء العمل فورا

ونأمل قريبًا في الحصول على الترخيص بإنشاء الجامعة من رئاسة مجلس الوزراء وإحالته للتصديق عليه من الرئاسة لبدء العمل على الفور.

رضوى إبراهيم: ما هي خطتكم لجذب الاستثمارات الأجنبية؟ قبل قليل تحدث الأستاذ أحمد السعيد عن أن البنك الأهلي طوال الوقت يحاول أن يكون شريك أي مستثمر يريد الاستثمار في مصر والأهلي كابيتال ذراع هامة في مجال الاستثمار المباشر، فما هو نصيب الشركة من خطة جذب الاستثمارات الأجنبية؟ وما هي القطاعات التي ترون فيها فرصًا؟

كريم سعادة: هو دور واضح وصريح وأساسي وليس مجرد نصيب من نشاط الشركة.

رضوى إبراهيم: أتحدث هنا عن نصيب الشركة بصفتها ذراع الاستثمار المباشر من مستهدفات البنك؟

كريم سعادة: لا أعرف مستهدفات البنك بالتحديد في مجال الاستثمارات، ولكن كدور بالطبع هو دور أساسي، فنحن نحاول أن نستثمر وكذلك ندير استثمارات لصالح الغير، وأغلبها نسعى لاجتذابها من الاستثمارات الأجنبية والمصرية أيضًا.

نحاول الاستثمار بهدف إدارة المشروعات وتنميتها بما ينعكس على الناتج المحلي للدولة ويخلق فرص عمل ويقلل الاستيراد أو يتم تعويضه مثلما حدث في مشروع السكر، وكل ذلك العناصر الأساسية لتطوير اقتصاد الدولة.

4 صفقات استحواذ قيد الدراسة.. ونقوم حاليًا بجمع رأسمال أجنبي لإحداها

أحمد رضوان: هل هناك فرص وحالات أو مشروعات بعينها؟

كريم سعادة: بالفعل هناك فرص بعينها، مثلما تحدثت عن مجال الرعاية الصحية كانت البداية بمستشفى الندى، والآن لدينا 4 صفقات استحواذ أخرى قيد الدراسة، ولكن نقوم حاليًا بجمع وجذب رؤوس أموال أجنبية على واحدة منهم، إذ إن استثمار الأهلي كابيتال في مستشفى الندى تم من خلال أموال الشركة.

رضوى إبراهيم: كم حجم الاستثمار الأجنبي الذي يمكن جذبه من خلال هذه الخطة؟

كريم سعادة: هذه الخطة وحدها في مجال الرعاية الصحية تستهدف جذب نحو 350 مليون دولار.

خطة الرعاية الصحية تستهدف جذب نحو 350 مليون دولار استثمارات أجنبية

ياسمين منير: هل يمكننا معرفة حجم الأموال التي تم تأمينها من المستهدف أو التي تم الحصول بشأنها على موافقات مبدئية من مؤسسات سواء أجنبية أو محلية؟

كريم سعادة: لا أريد الحديث عن أرقام في الوقت الحالي من الوارد أن تتغير ولكن نحن في الطريق، ويمكن أن يتحدث عن هذا الأمر الأستاذ أحمد سالم رئيس شركة الأهلي لإدارة الاستثمارات الذراع المساعد للأهلي كابيتال في هذا الأمر.

أحمد رضوان: وماذا عن مشروع الميثانول؟

كريم سعادة: قمنا بعمل مشروع الميثانول بمشاركة مستثمر أجنبي، ولكننا الشريك الأساسي فيه وهو مشروع مهم في المنطقة الاقتصادية في العين السخنة.

استثمرنا أيضًا في مشروع الأهلي سيرا، للجامعات التكنولوجية المتخصصة، وهو مشروع سيغير فكر التعليم الفني، إذ إن الصورة الذهنية عن التعليم الفني والمعاهد ليست جيدة في مصر للأسف، بعكس دول مثل ألمانيا وسويسرا، يعد التعليم الفني فيها هو الأساس.

نحاول في مصر أن يتحول التعليم الفني إلى تعليم جامعي بشهادة جامعية بالقانون الجديد، والخاص بالجامعات التكنولوجية المتخصصة، بعدما أصبحت جامعات ولها قانونها الخاص، بحيث يمكن للطالب إذا ما تخرج في أول عامين أن يعمل كفني فقط دون شهادة خاصة.

ومن الممكن أن يكمل عامين آخرين ويحصل على البكالوريوس، والمتميزون من هؤلاء الطلاب لديهم الفرصة للسفر إلى ألمانيا 9 أشهر، ليحصلوا على درجة الماجستير، حيث إن ساكسوني إنترناشيونال تعد من أكبر شركات التعليم الفني في ألمانيا، على مستوى التعليم الفني الإعدادي مثل المعاهد القديمة، والتعليم الجامعي.

وهذه هي المجالات الثلاثة التي تهتم الأهلي كابيتال بالاستثمار فيها في شق استثمارات الملكية الخاصة وعلى هذا الأساس متوقعين النجاح في جذب رؤوس أموال أجنبية.

أحمد رضوان: هل ترى فرصًا في القطاعات التي يوجد بها اهتمام خلال الفترة الحالية مثل المخازن الاستراتيجية وتحلية المياه والطاقة؟

كريم سعادة: يمكننا التحدث عن كل مجال من ذلك بشكل عام، ولكن ليست هناك فرص بعينها ننظر فيها، هذه فرص للعمل الخاص، فيما يخص المخازن أو التخزين بشكل عام سواء كان استراتيجيًّا أو غير استراتيجي، وهو أحد الاستثمارات الموجودة بالفعل على خطة الأهلي كابيتال، إذ نمتلك مشروعًا في أبو رواش به قطعة أرض جيدة ونقوم حاليًا بتغيير نشاطها إلى منطقة صناعية خاصة، في إطار عمليات التطوير بالتعاون مع أحد أشهر المطورين في مصر، لنقوم بتغييرها إلى نشاط تخزين.

تغيير نشاط 2 مليون متر مربع إلى منطقة صناعية خاصة مع أحد أشهر المطورين في مصر

أحمد رضوان: كم تبلغ مساحتها؟

كريم سعادة: مساحتها 2 مليون متر مربع، من الممكن أن تزيد بعض الشيء، ولكن هذا هو صافي الأرض والذي يتم إعداد الخطة عليه، لتتحول إلى منطقة صناعية خاصة، وسيكون فيها شق خاص بالتخزين والتبريد وهذه الأمور جميعها عامل أساسي في المناطق الصناعية، وهذا الأمر نعمل فيه من خلال إعادة تطوير وهيكلة أحد الاستثمارات الموجودة في محفظتنا.

رضوى إبراهيم: هل قمنا بالتوقيع مع المطور بالفعل؟

كريم سعادة: لا، لم نوقع حتى الآن.

رضوى إبراهيم: في حوار حابي الأخير معكم، ذكرت أن الأهلي كابيتال على وشك التوقيع مع المطور الشريك في مشروع أبو رواش وقد وعدتنا بالكشف عن اسم المطور.. فهل يمكننا التعرف على هويته؟

كريم سعادة: بالتأكيد، ولكن أحتاج فقط لبعض الوقت، نحن في المراحل النهائية بالفعل، وهذا طلب أيضًا من المطور أن يتم إرجاء الإعلان عنه حتى إتمام التوقيع، على أن تكون جريدة حابي أول الموجودين في حفل التوقيع.

وبالنسبة إلى تحلية المياه فهي من الأمور التي نهتم بها كثيرًا، وبحسب توجهات الدولة يتم الانتقال من مكان لآخر، في البداية كانت تحلية المياه مشروعات صغيرة مثل قرى سياحية وأجزاء من منطقة الساحل لتغطية بعض الأمور الزراعية، ثم بدأت تتوسع الآن.

الدولة لديها خطة لتدشين مشروع ضخم لعمل محطات عملاقة للمحافظات تحت إدارة القوات المسلحة، ولكن لم يتم وضع الإطار الخاص به حتى الآن، ولدينا علاقة استراتيجية مع واحد أو اثنين من أكبر المتخصصين في إنشاء وتشغيل محطات تحلية المياه ولدينا بروتوكول غير ملزم، أن نتشارك سويًّا.

شريك استراتيجي مهتم للغاية بالدخول في شراكة ضخمة مع الأهلي والأهلي كابيتال في تحلية المياه

الشريك الاستراتيجي مهتم للغاية بالدخول في شراكة ضخمة مع البنك الأهلي وذراعه الاستثمارية الأهلي كابيتال في مجال تحلية المياه، ولكن عند طرح تلك المشروعات، فنحن مستعدون للعمل مع شريك استراتيجي جيد للدخول في هذا المجال.

أما بالنسبة للطاقة المتجددة فلقد نظرنا إلى أكثر من فرصة، ولكن في الحقيقة لا أستطيع القول إن هناك فرصة حقيقية أو تحت الدراسة حتى الآن.

ياسمين منير: كانت هناك فرصة ذكرتها في حوارك السابق مع «حابي» وكانت تحت الدراسة وفي مراحل متقدمة في القطاع الذي قطعت فيه الأهلي كابيتال شوطًا كبيرًا وهو الرعاية الصحية وتخص المعامل الطبية كما كان هناك أيضًا أكثر من مستشفى.. هل يمكننا الحديث عنهم؟

كريم سعادة: لا يمكن الحديث عن هذه الصفقة الآن، ظهر منافس لنا خلال الفترة الحالية، ومن الأفضل عدم الحديث عنها لبعض الوقت، ولكن هذه الصفقة ستظهر ملامحها قريبًا جدًّا.

كل هذا وقد تحدثنا عن ذراع واحدة من الأذرع الاستثمارية الثلاث، إذ قمنا بالدخول بعد ذلك في مجال أسواق رأس المال، والتي جاءت بعد تأسيس شركة الأهلي لإدارة الاستثمارات.

عقب إتمام الاستحواذ على فاروس لم يعد من المناسب القيام بتركيب بنوك الاستثمار بجوار بعضهم البعض عبر الاستحواذ على شركة أخرى

قمنا بالاستحواذ على شركة فاروس العاملة بمجال بنوك الاستثمار وفاروس لترويج وتغطية الاكتتابات، والشركتان تحت مظلة شركة الأهلي للاستثمارات وخدمات الاستثمار، والذراع الثالثة هي منصة الخدمات المالية غير المصرفية ويضم «الأهلي تمكين» الذي كان من أسرع وأنجح الشركات الناشئة التي تم تنفيذها من الصفر، واليوم لم نتخطّ 9 أشهر على التدشين الرسمي للعمليات ولدينا نحو 48 فرعًا وسيتحدث زميلي مجدي موسى رئيس الشركة عن نشاطها بالتفصيل.

أيضًا استحوذت المنصة على 75% من شركة ممكن للدفع الإلكتروني، والتي أصبحت «الأهلي ممكن» وكانت من إحدى الشركات الأصغر بعض الشيء في المجال ولكن لديها خطة قوية للغاية لتنمية أعمالها.

أحمد رضوان: قبل أن ننتقل بحوارنا لباقي الحضور.. ما هي الأذرع الجديدة التي تريد إضافتها؟

كريم سعادة: أعتقد أن الهدف هو أن نظل نعمل وفق هذا النموذج الذي يمثل البنية الأساسية للأذرع الاستثمارية وهو الأهلي كابيتال والأذرع الثلاث المنبثقة في مجال الاستثمار المباشر وسوق رأس المال والتمويل غير المصرفي، وأي استثمار جديد قد يطرأ سيندرج تحت هذه المظلة.

فمثلًا في الخدمات المالية غير المصرفية بدلًا من العمل بمجالي التمويل متناهي الصغر والمدفوعات من الممكن الدخول في التمويل الاستهلاكي أو التخصيم وأنشطة أخرى عديدة، لتوسيع الدائرة وتكملة Ecosystem لكل ذراع، ولكن سيظل أساس الأهلي كابيتال هو العمل بثلاث أذرع رئيسية وهي: استثمارات الملكية الخاصة، أسواق رأس المال، والخدمات المالية غير المصرفية.

دخول نشاط التمويل الاستهلاكي إما عبر التأسيس وإما الاستحواذ على شركة قائمة

أحمد رضوان: بالنسبة للتمويل الاستهلاكي تحديدًا هل اتخذتم خطوات فعلية لدخول المجال؟

كريم سعادة: نعم، نعمل على هذا خلال الفترة الحالية، ولكنها خطوات لم تصل لمراحل متقدمة بعد، ولكننا بدأنا العمل على هذا الأمر جديًّا، لأنها الخطوة الطبيعية اللاحقة.

أحمد السعيد: وهي ستكون تحت مظلة ذراع الخدمات المالية غير المصرفية.

ياسمين منير: هل ستكون من خلال الاستحواذ على شركة قائمة؟

كريم سعادة: الخياران متاحان، خاصة وقد أصبحنا لا نخشى من تأسيس شركة من الصفر، بعد أن حققنا قصة نجاح رائعة في الأهلي تمكين، إذ إن وجود كيان بحجم البنك الأهلي خلفها لا يجعل النظر لهذه الشركة الجديدة بذات نظرة الشركات الناشئة، والأمر مختلف فالشركة تولد لديها قدرة قوية على النمو.

ياسمين منير: هل يعني هذا أن التأسيس هو الأقرب وليس الاستحواذ؟

كريم سعادة: لا أستطيع حسم هذا الآن، ولكن أستطيع القول إننا لا نمتلك فرصة استحواذ جاهزة.

رضوى إبراهيم: كنا قد توقفنا عند الذراع الخاصة بالخدمات المالية.. ونعلم أن الأهلي كابيتال كان لديها محاولة استحواذ ولكنها لم تكتمل في وقت ما، بدافع الرغبة في تدعيم الحصة السوقية الخاصة بها، هل يمكن التعرف على التفاصيل وهل هذا التوجه ما زال قائمًا؟

كريم سعادة: تقصدين أي محاولة.

رضوى إبراهيم: كانت محاولة للاستحواذ على بنك استثمار وكانت هناك مفاوضات ولكن لم تكتمل وذلك بعد إتمام الاستحواذ على فاروس.

كريم سعادة: عقب إتمام الاستحواذ الخاص بفاروس، ليس من المناسب القيام بتركيب بنوك الاستثمار بجوار بعضهم البعض، يجب أن يكون هناك تجانس أو قيمة مضافة أو أمر مكمل للآخر، فعندما قمنا بدراسة الفرصة التي تتحدثين عنها، وجدنا أنها شبيهة لما نستطيع تحقيقه من خلال فاروس أكثر من كونها مكملة لنشاطها وبالتالي لم يكن هناك داع لاستكمالها، لمجرد إثبات أنني أمتلك صرحًا ضخمًا في هذا المجال.

رضوى إبراهيم: التقييم الذي تم تقديمه مؤخرًا في عرض الاستحواذ المقدم على أسهم المجموعة المالية هيرميس والذي تسبب في جدل كبير بالسوق لانخفاض قيمته.. هل لم يدفعك ذلك لإعادة النظر أو أن تراها فرصة كبيرة؟

كريم سعادة: لأفعل ماذا؟ شراء هيرميس؟

رضوى إبراهيم: نعم هذا ما أقصد.

أحمد السعيد: مجددًا، شركة إي أف جي هيرميس شركة كبيرة، ومن أنجح بنوك الاستثمار في مصر، ولا يقتصر الأمر بالتواجد على الساحة المحلية ولكنها خرجت عالميًّا أيضًا، وأحد أسباب نجاح هيرميس، أنها تعمل في السوق كما يقال على مسافة واحدة من كل المؤسسات المالية الأخرى، وفي الحقيقة تلك من إحدى ركائز القوة فيها.

أحمد السعيد: لم يتم التفكير أو طرح فكرة الاستحواذ على هيرميس في أي مستوى من البنك الأهلي

البنك الأهلي، وحتى يمكنني الحديث هنا نيابة عن بنك مصر أيضًا، لكل منا بنك الاستثمار الخاص به، وعندما سيتحدث زملائي في إدارة الأصول المتواجدة تحت مظلة الأهلي كابيتال، سواء الأهلي فاروس أو الأهلي لإدارة الاستثمارات سنجد أن الحجم ليس صغيرًا على الإطلاق.

نحن الآن لسنا في احتياج لإضافة حجم جديد لمجال بنوك الاستثمار، أما من ناحية أنها فرصة جيدة فهي فعلًا كذلك في ظل الأسعار المتدنية للأسهم في البورصة المصرية لأي مستثمر.

وفي رأيي يكون من الأفضل ترك الشركة تستمر كما هي، فإدارة الشركة ناجحة، ومن يقوم بالتفكير في الحصول عليها لضمها وجعلها قطاعًا داخل مؤسسة أخرى، أعتقد أنه ليس التفكير السليم.

في رأيي الأفضل ترك هيرميس تستمر كما هي فإدارة الشركة ناجحة.. وأعتقد أن جعلها قطاعًا داخل مؤسسة أخرى ليس بالتفكير السليم

أحمد رضوان: هل تم التفكير في الأمر والتوصل إلى أن الحجم أصبح غير مهم الآن؟ أم لم يتم التفكير من الأساس؟

أحمد السعيد: في حقيقة الأمر، لم يتم التفكير ولم يتم طرح هذا الأمر على أي مستوى في البنك الأهلي، وسبب عدم طرحه هو أن البنك لديه اكتفاء ذاتي.

وحقيقة بكل تأكيد هي فرصة ولكن لدينا بالفعل اكتفاء ذاتي، ولذا لم تطرح أو تناقش على أي مستوى في البنك الأهلي.

أمنية إبراهيم: ننتقل للحديث عن أسواق رأس المال وسؤالي للأستاذ أحمد سالم، نريد معرفة وضع وتطور النشاط المحقق وخطتكم خلال الفترة المقبلة؟ وأيضًا حجم الأصول التي تديرها الشركة؟

أحمد سالم: أود بداية توضيح فكرة تأسيس منصة أسواق رأس المال في شكل أنها تكون شركة قابضة وتندرج أسفلها الأنشطة المختلفة، فهي تتماشى تمامًا مع ما ذكره الأستاذ أحمد السعيد، وهو الرغبة في تقديم كل أنواع الخدمات لكل من يرغب في الاستثمار في السوق المصرية، وبالتالي فنحن اليوم نقدم نموذج One Stop Shop لأي شخص يريد الاستثمار في مصر، سواء كان مؤسسة محلية أو مستثمرًا خارجيًّا بأي شكل كان، سيحتاج إلى هذه الخدمة.

أحمد سالم: تأسيس منصة أسواق رأس المال في شكل شركة قابضة تتماشى مع الرغبة في تقديم كل أنواع الخدمات

وهذا استكمالًا لما كان يتحدث عنه الأستاذ كريم سعادة، أنه نهج استراتيجي يهدف دائمًا إلى أمر أساسي هو دعم الاستثمار في مصر، ولدينا دائمًا هدف أساسي وهو جذب استثمارات من خارج مصر، ونرى أنه دور هام للغاية يجب القيام به، وإن كانت هناك مسؤولية على المؤسسات المالية لدعم الاقتصاد الوطني في هذا الأمر، أعتقد أن البنك الأهلي وأذرعه المختلفة يجب أن تحمل هذه المسؤولية.

بناءً على ذلك تم تأسيس شركة الأهلي للاستشارات وخدمات الاستثمار والتي يقع تحت مظلتها ذراعان، حتى نستطيع تقديم خدماتنا في مجالي أسواق رأس المال وأسواق الدين.

في مجال أسواق رأس المال، قمنا بالاستحواذ على فاروس لتداول الأوراق المالية، وفاروس لترويج وتغطية الاكتتابات، ومؤخرًا تم دخول شركة الأهلي لإدارة الأصول والاستثمارات المالية.

من خلال الشركات الثلاث تمت تغطية جزئية أسواق رأس المال، وبالتالي أي شخص يدخل السوق المصرية، نستطيع مساعدته عبر تقديم الاستشارات المالية والمساعدة في صفقات الدمج والاستحواذ والطرح بالبورصة وإدارة الأصول وتنفيذ عمليات شراء وبيع الأسهم.

ما أريد قوله مجددًا، إنه تم إنشاء هذه المجموعة بهدف دعم أي مستثمر يأتي إلى مصر، والشق الآخر أسواق الدين، وفي هذا الأمر البنك الأهلي داعم كبير لنا، بميزانيته الضخمة والتنوع الكبير للغاية في كل ما له علاقة بالأنشطة التمويلية.

نعمل على مجموعة من المنتجات وفرص الاستثمار عن طريق التنسيق ما بين مجموعة أسواق رأس المال والدين.. وذراع البنك الأهلي بالمنطقة NBE DIFC

اليوم أي مستثمر يدخل للسوق الحلول المتاحة أمامه هي Equity or Debit، وأنا أعمل معه كشريك، فلن أقوم بعمل بعض الأمور وتركه لتكملة باقي الطريق، أستطيع السير معه خطوة بخطوة بداية من خدمات الاستشارات في أسواق رأس المال وأسواق الدين، وحتى فرص الاستثمار معه، فمن الوارد لو لدي فرص معينة، أن أعود لعرضها على البنك الأهلي أو على أي من شركات البنك الأهلي، وبالفعل هناك مجموعة من العمليات التي نعمل عليها متعلقة بالبنك الأهلي ومجموعته.

وهنا نحاول الوصول لأمر وهو ندعم الاستثمار بكل الطرق الممكنة، فهذه هي الصورة التي نحاول الوصول إليها، ولذا سيضاف للمجموعة شركتان جديدتان في مجال التوريق والتصكيك، وهذا لأننا نرى فرصًا كبيرة في مجال أسواق الدين خلال الفترة المقبلة.

شركة البنك الأهلي DIFC المؤسسة في مركز دبي المالي تمثل الذراع الإقليمية بالمنطقة.. وتمت الاستعانة بها في طرح إي فاينانس وأبو قير للأسمدة

واستكمالًا لدورنا في هذا الأمر لدينا شركة شقيقة أخرى تحت إدارتنا وهي شركة البنك الأهلي DIFC وهي شركة مؤسسة في مركز دبي المالي العالمي، والهدف الأساسي منها هو استخدامها كذراع بالمنطقة، إذ يجتمع فيها كل أنواع المستثمرين من مختلف الجنسيات، وبالفعل التنسيق يعمل بشكل جيد للغاية.

وتم استخدامها في أكثر من أمر خلال الفترة الماضية، منها طرح شركة إي فاينانس، وأيضًا أبو قير للأسمدة، ولدينا مجموعة من المنتجات التي نعمل عليها خلال الفترة المقبلة، كما نعمل على فرص الاستثمار أيضًا عن طريق التنسيق ما بين مجموعة أسواق رأس المال وأسواق الدين هنا، وذراع البنك الأهلي بالمنطقة NBE DIFC .

أمنية إبراهيم: كان هناك صندوق للرعاية الصحية تم تأسيسه بالتنسيق مع ذراع دبي لجذب استثمارات أجنبية بقطاع الخدمات الطبية.. هل هناك فكرة جديدة قيد التنفيذ أو تحت الدراسة سواء عن طريق تأسيس صندوق استثمار أو تدشين منصة جديدة لجذب المستثمرين الأجانب إلى السوق؟

أحمد سالم: نعمل على هذا الأمر الآن.

أمنية إبراهيم: وما هو المجال؟

أحمد سالم: الرعاية الصحية، الصندوق الذي أسسته شركة الأهلي كابيتال Main Sponsor، وأوكلت لشركتنا مهمة جمع الأموال والمساهمات، ومن خلال التنسيق الموجود كما ذكرت نتواصل مع مجموعة من المستثمرين بداية من الصناديق السيادية والمؤسسات والمكاتب العائلية، وتركيزنا الأكبر على منطقة الشرق الأوسط، إيمانًا بأن القطاع الصحي من أكثر القطاعات التي تتضمن فرصًا واعدة في مصر.

نعمل على جذب استثمارات أجنبية من خلال صندوق الرعاية الصحية الذي أسسته الأهلي كابيتال Main Sponsor، وأوكلت لشركتنا مهمة جمع الأموال والمساهمات

الأهلي كابيتال بالفعل قطع شوطًا كبيرًا للغاية بالاستثمارات التي نفذها وليس فقط كاستثمارات مالية، ولكن مجهودًا كبيرًا للغاية تم بذله في تكوين الفريق الذي سيدير هذه المنصة، ليأتي دورنا استكمالًا لهذا المجهود بالتحرك في جمع الأموال وجذب المستثمرين، والتي سنبدأ فيه قريبًا جدًّا.

رضوى إبراهيم: وهل هذا النموذج قابل للتكرار في أي أنشطة أخرى؟ وما الذي يتم التخطيط له؟

أحمد سالم: هناك أنشطة عديدة بالطبع، فنحن دورنا ليس قاصرًا على مجموعة البنك الأهلي، فنحن نقدم حلول الاستثمار لكل من يرغب في العمل بمصر، نعم هناك نموذج مثل هذا يتم العمل عليه مع أطراف أخرى ولكن هذا في مجال الأغذية والمشروبات، نعمل عليه بنفس النموذج ونتولى جمع وجذب الاستثمارات.

لدينا قطاعات عديدة نعمل فيها 7 أو 8 قطاعات، ما بين صناعة الأغذية والمشروبات والرعاية الصحية والتعليم والخدمات المالية غير المصرفية والتي تعد من القطاعات الهامة للغاية، والتي تتمتع بشهية عالية، كما نعمل أيضًا في القطاعات المتعلقة بأنشطة البيئة ونقوم فيه بدور تقديم الاستشارات.

ما أريد قوله إن النموذج قد يختلف، فأحيانًا تكون على شكل صندوق استثمار وأحيانًا استثمار بشكل مباشر، ولا أريد أن أطيل أكثر من ذلك خاصة أن التفاصيل بشكل أكثر ستكون لدى شركات المجموعة، وبشكل عام المجموعة بالكامل تعمل وفق إطار دعم الاستثمار في مصر.

أحمد رضوان: أريد أن أطرح سؤالين سريعًا، ذكرت أن التواجد في مركز دبي كذراع بالمنطقة.. فهل ترى الوقت الحالي مناسبًا للتواجد في السعودية أم أن العمل من دبي كافٍ؟

أحمد سالم: الهدف الأساسي من التواجد بالخارج، ليس الاستثمار خارجيًّا وإنما الوصول لهذه الأسواق، وأتصور أن التواجد في دبي حاليًا يفي بالغرض، ولكن مع النمو الذي نشهده وتوقعاتنا للفترة المقبلة، أعتقد أن فكرة التواجد في دول أخرى وارد بالطبع ولكن بنفس المبدأ، وهو أن تكون عبارة عن مراكز تستخدم في جذب الاستثمارات الأجنبية للسوق المصرية.

تحقيق هدف جذب الاستثمارات لا يقتصر على مسألة عرض الفرص، بالطبع أعرض منتجًا جيدًا، ولكن فكرة أن تكون قريبًا من العميل وقادرًا بشكل دائم على التواصل معه وهناك علاقة مستمرة بيننا يعد هو المفهوم الأساسي الذي نركز عليه الفترة المقبلة.

ياسمين منير: ما هي الدول التي من الممكن استهداف التواجد فيها؟

أحمد سالم: من الممكن أن تكون السوق السعودية فهي سوق في غاية الأهمية بالنسبة لنا، وأيضًا الكويت من الأسواق الهامة التي يتم النظر إليها، ولكن كما أقول الهدف الأساسي هو كيفية الوصول للمستثمرين داخل هذه الأسواق، وهذا يختلف من سوق لأخرى، سواء بالتواجد بشكل مباشر أو عن طريق تحالف مع أطراف أخرى هناك، كل هذه خيارات مطروحة يتم دراستها خلال الفترة الحالية.

ياسمين منير: خارج المنطقة العربية هل هناك خطة لجذب الاستثمارات؟

أحمد سالم: بالطبع الجانب الغربي من العالم التفكير فيه في غاية الأهمية، وهو من الأمور الأساسية التي يجب العودة للعمل عليها بنفس المفهوم، خاصة في مجال أسواق رأس المال فمن أكثر المشاكل المتواجدة لدينا في السوق المصرية غياب المستثمر الأجنبي، ودورنا الفترة المقبلة، هو العمل على كيفية الوصول له بشكل أكبر، وبالطبع الجزء ما بين الولايات المتحدة الأمريكية وأوروبا وإنجلترا أسواق كانت في وقت من الأوقات تمثل جزءًا كبيرًا من الاستثمارات في السوق المصرية، ولزامًا علينا العودة إليها.

الاستثمارات الأجنبية التي يمكن جذبها مرتبط بالعمليات المتواجدة لدينا والبالغ حجمها نحو 2 مليار دولار .. بنمو يصل لضعف العام الماضي

رضوى إبراهيم: ذكرت أن التواجد في الأسواق الخارجية ليس بهدف الاستثمار فيها ولكن بهدف جذب استثمارات أجنبية لمصر، وفقًا لرؤيتكم كم حجم الاستثمارات التي يمكن جذبها خلال العام الجاري؟ أو إذا ما كانت هناك موافقات مبدئية حصلتم عليها فكم تبلغ القيمة التقديرية؟

أحمد سالم: نحن مرتبطون بالعمليات المتواجدة لدينا، والتي يبلغ حجمها ما يقارب 2 مليار دولار.

أحمد السعيد: هل هذه الصفقات في مجال الدمج والاستحواذ أم طروحات أولية بالبورصة؟

أحمد سالم: الاثنان، إضافة إلى تقديم منتجات جديدة، لدينا هدف مرتبط بالعمليات والصفقات التي نعمل عليها حاليًا ومدى سرعة التقدم فيها، وأعتقد أنه سيتم تنفيذ صفقات بقيمة تدور قرب ملياري دولار.

أحمد رضوان: هل هذا الرقم شهد نموًّا مقارنة بالعام الماضي؟

أحمد سالم: نعم بالطبع، نمو يصل إلى أكثر من الضعف.

سيضاف للمجموعة شركتان جديدتان في مجال التوريق والتصكيك

أحمد رضوان: سؤال آخر لا أعلم إذا كنت أوجهه في مكانه أم لا.. سمحت هيئة الرقابة المالية مؤخرًا بتأسيس شركات تصنيف ائتماني بملكية وطنية 100% وتحدثت عن نية لتأسيس شركة تصكيك وأخرى للتوريق، فهل ترى أن وجود ذراع للتصنيف الائتماني من بين الفرص التي يتم دراستها؟

أحمد السعيد: اسمح لي أن أرد على هذا السؤال، لأننا في البنك الأهلي بحثنا في هذا الأمر وقمنا بمراسلة الهيئة العامة للرقابة المالية، وفي الحقيقة القانون لا يسمح للبنوك العاملة في جمهورية مصر العربية أو شركاتها التابعة بالمساهمة في تأسيس شركات تصنيف ائتماني، وذلك لأسباب وجيهة، وهي الاستقلالية عن المكتتب في أدوات الدين التي تقوم بتصنيفها.

أحمد رضوان: إذن تسمح لمن؟

أحمد السعيد: يجب أن تكون مؤسسة ليس لها اتصال بجهة مانحة للائتمان، فالبنك مانح للائتمان وبالتالي المؤسسة التي تصنف يفترض ألا تكون مانحة للائتمان.

في السابق كانت القواعد تقضي بمشاركة إحدى مؤسسات التصنيف العالمية، أما الآن لم يعد كذلك، والسوق لديها Know How واضح، سواء من تخارجوا من الشركات المتواجدة هنا أو من نستطيع جلبهم من الخارج كأفراد وليس شرطًا أن تكون مساهمة مؤسسات.

ورغم ذلك يظل الشرط الخاص بعدم دخول أي جهة مانحة للائتمان كمساهم أو مؤسس، وهذا أمر منطقي وسليم للغاية.

أحمد السعيد: إذا تمت إعادة تقييم أصول الأهلي كابيتال ستكون واحدة من أكبر محافظ الاستثمار المباشر في مصر إن لم تكن أكبرها

أحمد رضوان: منطقي بالنسبة للسوق المحلية أم هذا المتعارف عليه بالخارج؟

أحمد السعيد: لا أعتقد أن المؤسسات الدولية مثل موديز أو فيتش فيها مساهم استراتيجي بنك أو مانح للائتمان، إذ إن هذا يفقدها على الفور الصفة الأساسية المطلوبة لديها، وهي الاستقلالية في التصنيف.

وأود بالعودة للحديث عن ميزانية الأهلي كابيتال، أعتقد أنه إذا تمت إعادة التقييم لجانب الأصول لشركة الأهلي كابيتال الآن، والذي يتواجد فيه جزء مدرج بالبورصة وبطبيعة الحال السوق ليست في أفضل حال لها الآن، ولكن إذا أعدت احتساب القيمة العادلة للأصول المدرج منها في البورصة وغير المدرج، ستجد أن الأهلي كابيتال واحدة من أكبر محافظ الاستثمار المباشر في مصر، إن لم تكن أكبرها على الإطلاق.

أحمد سالم: اسمح لي أن أقول شيئًا بخصوص المجموعة المالية هيرميس، مع جدير احترامنا لها، ولكن كما ترى الفكر والنهج الأساسي الذي نعمل عليه كمجموعة مقدمة للخدمات المالية وكذلك البنك الأهلي هو جذب استثمارات للسوق المصرية، وهذا هدف رئيسي.

المجموعة المالية هيرميس تستطيع النظر إليها بشكل أكبر كمؤسسة إقليمية لديها استثمارات عديدة خارج مصر، ونعتقد أن لدينا القدرة بتواجدنا في السوق المصرية على تحقيق نفس الدور إن لم يكن أكثر فيما يخص جذب الاستثمارات الخارجية وهو ما يعنينا كهدف أساسي.

وبالتالي لا يتماشى مع أهدافنا كمجموعة ضخ استثمار ضخم في مؤسسة هي في الأساس تهدف إلى أمر مختلف عن استراتيجيتنا، وهذه نقطة هامة للغاية، وهي أن البنك الأهلي وأذرعه الاستثمارية تركز على التكامل والتوافق لتحقيق قيمة مضافة، ولذلك عندما بدأنا التفكير والبحث نظرنا إلى شركات أخرى تكمل الهدف ذاته.

أحمد رضوان: هل يتم النظر أو بحث فرصة أخرى الآن أم لا؟

أحمد سالم: نعم، ولكن لا أستطيع الكشف عنها الآن.

ياسمين منير: هل من الممكن معرفة أي نشاط مستهدف تدعيمه؟

أحمد سالم: نحرص دائمًا على إبقاء أعيننا مفتوحة على كل الفرص الموجودة بالسوق، هذا القطاع وارد أن تحدث فيه تغييرات كثيرة، إذ تأثر بشكل ملحوظ الفترة الماضية، ولكن كما أقول لو هي فكرة قدرة أو ملاءة مالية، أعتقد أن البنك الأهلي لديه بالطبع هذه القدرة.

نحرص على إبقاء أعيننا مفتوحة على كل الفرص الموجودة بالسوق في قطاع بنوك الاستثمار والخدمات المالية

الهدف ليس القيام بالشراء فقط من أجل الحجم، وإنما شراء شيء يكمل لي أهداف ورؤية المجموعة، وفي حال توافر فرصة تكمل جزءًا غير متواجد أو تساعد على الوصول له بشكل أسرع بالتأكيد سنتحرك سريعًا نحوها.

ياسمين منير: إذن تعظيم الحصة السوقية في حد ذاتها من غير الوارد أن يكون هو الهدف؟

أحمد سالم: من الممكن أن يكون هدفًا موجودًا ولكن في الحقيقية ليس الآن.

أحمد السعيد: سيأتي هذا لا محالة.

أحمد سالم: نعم، نستطيع الوصول إلى هذا الهدف، ويمكن أن يكون أكبر مثال على ذلك بعد الاستحواذ على فاروس لتداول الأوراق المالية الشركة في المركز الثالث على مستوى السوق وفي أوقات كثيرة كنا رقم 1، وهذا يعطي تصورًا واضحًا لكيفية الوصول إلى أهدافنا، وليس شرطًا أن يكون عن طريق استحواذ، ولكن إن وجدت الفرصة سنتحرك إليها.

كريم سعادة: أريد أن أوضح شيئًا كي أحقق قيمة مضافة للمجموعة فالاستحواذ يكون بأحد الطرق التي كما لها مميزات من السرعة، لها خطورتها وصعوبتها في التجانس والتكامل وتركيب الأمور ببعضها البعض.

التحديات كبيرة جدًّا في عمليات الاستحواذ، وأحيانًا يكون أسهل لي طالما أمتلك بنية أساسية جيدة أن أقوم بالتنمية من الداخل ويكون ذلك بتكلفة أقل، بالفعل لدي الأساس الذي يمكن البناء عليه.

في البداية عندما اتجهنا للتفكير في أسواق رأس المال وقمنا بالاستحواذ على فاروس، كان هذا في محله، خاصة أنني لم يكن لدي من الأساس، اليوم حتى أنمو في هذه الأنشطة، لدي عدة خيارات، ولا يجب أن أضع الشركات بجوار بعضها البعض، لأن لها تحديات كبيرة للغاية، وطالما أمتلك الكيان فأستطيع تنميته من الداخل.

ومثلما تحدث أحمد سالم عن تقوية جانب أسواق الدين في نشاط بنوك الاستثمار لديه، إذ لجأ لتعيين طاقم قوي لتولي المهمة ولم يستلزم الأمر شراء شركة قائمة في هذا المجال.

ياسمين منير: إدارة الأصول من القطاعات الحيوية للغاية وصناعة صناديق الاستثمار يتم الحديث عنها وعن أهميتها باستمرار، نريد معرفة وضع شركة الأهلي لإدارة الاستثمارات المالية التنافسي وماهية المنتجات التي يمكن طرحها في العام الجديد ويكون لها تأثير في وضع السوق؟

عادل الوالي: أولًا شكرًا الأستاذ أحمد السعيد على الدعوة الكريمة، والتي أتاحت لنا التعرف على باقي الزملاء المسؤولين عن الأذرع التابعة للبنك الأهلي المصري، فهي فرصة جيدة للقاء الزملاء على طاولة واحدة وهو أمر عظيم.

عادل الوالي: الأهلي لإدارة الاستثمارات المالية تحتل المركز الأول من حيث الأصول تحت الإدارة بحصة 32.7% عام 2021

في الحقيقة أن شركة الأهلي لإدارة الاستثمارات المالية، هي أول شركة أسسها البنك الأهلي المصري في هذا المجال عام 1994، وكانت عبارة عن شراكة بين 2 من الخبراء العائدين من الولايات المتحدة آنذاك، والبنك الأهلي المصري، بواقع 60% للبنك و20% لكل منهم، وقد شرفت بالانتداب للعمل بها، وشاركت في إدارة أول صندوقي استثمار حينها، حيث طرح الصندوق الأول عام 1994 وتلاه الصندوق الثاني في العام نفسه.

وبالرغم من تواجد الشركة منذ ذلك الحين إلا أن الأداء لم يكن على المستوى المستهدف، وعليه كانت تحتاج إلى تطوير الإدارة وكذلك أيضًا تطوير أداء العاملين بها، وهو ما تم بالفعل خلال السنوات الأربع الماضية على المستويين، حيث قامت الإدارة بتطوير هيكل الشركة من الداخل وكذا تطوير الأداء في الوقت نفسه، وتم اعتماد خطة عمل لهيكلة حجم العمالة، حيث بلغ عدد العاملين بها 86 موظفًا في مختلف الإدارات، وقد تم تخفيضهم إلى 40 موظفًا خلال خطة استمرت على مدار عامين، دون أي تأثير على حقوق الموظفين أو كفاءة الشركة، حيث تمت إعادة الهيكلة بطريقة مرضية لكل الأطراف.

أحمد السعيد: وهل أثر هذا على الربحية؟

عادل الوالي: بالفعل أثر ذلك على الربحية حيث ارتفع صافي الربح من 5 ملايين جنيه ليسجل 62 مليون جنيه في بنهاية عام 2021، كما ارتفع حجم الأصول المدارة من 7 مليار جنيه في عام 2018 ليصل إلى 40 مليار جنيه بنهاية 2021 وهو ما يليق باسم البنك الأهلي المصري.

أحمد السعيد: إلى كم وصل إجمالي الأصول؟

عادل الوالي: 40 مليار جنيه كما سبق الذكر.

أحمد السعيد: رسميًّا ما هو ترتيب الشركة في السوق؟

عادل كامل: تحتل الشركة المركز الأول من حيث الأصول تحت الإدارة بإجمالي حصة سوقية 32.7% عام 2021.

أحمد السعيد: أتحدث عن الرسمي لأن ما نراه ونقرأه في الجرائد بالنسبة للعام 2021 متضارب إلى حد ما.

عادل الوالي: نحن معنيون بحجم الأصول المدارة بالفعل، والتي ارتفعت من 7 مليارات جنيه إلى 40 مليار جنيه خلال 4 سنوات، وقد ارتفعت من 22 مليار جنيه إلى 40 مليار جنيه بنهاية العام الأخير.

أحمد رضوان: وكم تستهدف خلال العام المقبل؟

عادل الوالي: نستهدف الوصول بحجم الأصول إلى 45 مليار جنيه، وحقيقة أهم ما في الأمر هو تطوير أداء الشركة، فلم يقتصر الأمر على زيادة حجم الأصول المدارة فقط وإنما أيضًا تحسن أداء صناديق الاستثمار تحت الإدارة إلى حد كبير.

نستهدف الوصول بحجم الأصول المدارة إلى 45 مليار جنيه.. والتطوير لم يقتصر على الحجم وإنما تحسن أداء الصناديق

وعلى سبيل المثال فإن صندوق البنك الأهلي الأول، كان ترتيبه في البداية ليس جيدًا ثم تحسن أداء الصندوق ليحتل المركز الأول في 2021.

أحمد السعيد: أي صندوق تقصد؟

عادل الوالي: صندوق استثمار البنك الأهلي المصري الأول – المتوازن.

أحمد رضوان: رقم واحد من حيث الحجم أم العائد؟

عادل الوالي: من حيث العائد، إذ حقق الصندوق العام الماضي عائدًا على الأصول بواقع 20.70% في الفئة الخاصة به.

أحمد السعيد: عذرًا للمقاطعة.. القياس بالنسبة للأداء يصدر من أي جهة؟

عادل الوالي: من قبل الجمعية المصرية لإدارة الاستثمار EIMA، جميع ما نتحدث عنه من أرقام، متواجدة بالفعل في الإحصاءات الخاصة بالجمعيات المهنية بالسوق، وهذا هو أول صندوق نجحنا في تطوير أدائه.

أيضًا استطعنا رفع أداء الصندوق الإسلامي «بشائر» وهو صندوق استثمار مشترك بين بنكي الأهلي والبركة، وكان ترتيبه العاشر والأخير، وقد حقق بشائر أفضل عائد على الإطلاق في سوق المال المصرية، وليس على مستوى الصناديق الإسلامية فقط، بل على مستوى الصناديق المتوازنة أيضًا وكل صناديق الاستثمار، حيث احتل المركز الأول بعائد 28.11% العام الماضي مقارنة بمتوسط عائد فيEGX30 Capped والبالغ 7.42%.

أيضًا خلال أزمة كورونا، كان هذا الصندوق الوحيد الذى حقق عائد إيجابي مسجلًا 1%، مقارنة بأداء المؤشر الرئيسي للبورصة EGX30 الذي حقق تراجعًا بمعدل 23%، وهو ما وضعه في مرتبة عالية، وأثر على الأداء الخاص به إيجابيًّا ليحتل المركز الأول على مستوى عوائد العام والعامين و3 و5 أعوام.

أما عن الصناديق التي نتولى إدارتها في فئة الأسهم Equity كانت حاصلة بالكامل على ترتيبات متميزة، في مراكز «الثالث والخامس والسادس»، وهذا على مستوى الأداء.

عادل كامل: وعلى مستوى المنتجات لم نعمل على أساس أن الشركة تدير كل شيء لصالح البنك الأهلي، بينما هي شركة معتمدة في السوق المصرية، وكان يجب أن يكون لدينا تنويع في العملاء.

لا نعمل على أساس أن الشركة تدير كل شيء لصالح البنك الأهلي.. واقتنصنا إدارة محفظة أوراق مالية مملوكة لبنك الاستثمار القومي

على مدار العامين الماضيين، تم إسناد إدارة محفظة أوراق مالية مملوكة لبنك الاستثمار القومي، والأصعب على الإطلاق أن يسند لجهة محفظة من محافظ هذا البنك، فهذا يعني أنك استطعت أن تنجح وتضع نفسك في مصاف الشركات التي ينظر إليها بنك الاستثمار القومي.

أحمد السعيد: آلية التوزيع لدى بنك الاستثمار القومي حقيقة من أنجح الآليات في السوق وأكثرها اجتهادًا في مصر.

عادل كامل: واستكمالًا للحديث، نجحت الأهلي لإدارة الاستثمارات المالية العام الماضي، في تأسيس صندوق نقدي بالتعاون مع شركة وثاق للتأمين التكافلي، ولأول مرة تقوم الشركة بإدارة صندوق استثمار خارج صناديق استثمار البنك الأهلي، ويبلغ حجم أصول الصندوق حاليًا 200 مليون جنيه.

نعمل حاليًا على منتج جديد بالتعاون مع مكتب الأهلي في دبي وشركة الأهلي للاستشارات وخدمات الاستثمار

كما أننا نجحنا في تأسيس منتج جديد ومختلف، يقدم أمرًا جيدًا للمستثمر وحامل الوثيقة، فلا يقتصر على استثمار أمواله في البورصة فقط، ولكن يحصل أيضًا على تغطية تأمينية على حياته لصالح الورثة مجانًا، وهو صندوق «الأهلي حياة» الذي تم طرحه عبر تحالف الأهلي ومصر لتأمينات الحياة، بتأسيس صندوق برأسمال مبدئي 50 مليون جنيه، وبتغطية قوية بواقع 4.5 مرة.

وهذا إقبال كبير، إذ عندما يطلق أحد صناديق الاستثمار لا تجد إقدامًا قويًّا كهذا ويقوم المديرون بمجاملة بعضهم البعض، من أجل ملء الصندوق، وهذه إشارة جيدة أن تكون هناك رغبة في النظر للاستثمار مرة أخرى وأن ترى أن منتجًا جديدًا من الممكن أن يكون له قبول بهذا الشكل.

المنتج يستهدف جذب أموال من الخليج للاستثمار في مصر.. من مختلف الجنسيات

أيضًا ندير خارج البنك الأهلي استثمارات لمؤسسات مالية وهي: بنكان وشركتا تأمين، ونعمل حاليًا على منتج جديد بالتعاون مع مكتب الأهلي في دبي وشركة الأهلي للإستشارات وخدمات الاستثمار، حيث نحاول تقديم منتج يستهدف جذب أموال من الخليج للاستثمار في مصر، سواء للمصريين أو العرب أو أي جنسيات أخرى تقيم في الخليج.

رضوى إبراهيم: ما هو شكل المنتج؟

عادل والي : سيكون منتجًا للاستثمار في أسواق النقد، يتيح الاستثمار بالعملة الأجنبية سواء لشراء وثيقة من صندوق خاص بنا، أو الاستثمار بشكل مباشر عبر تكوين محفظة تتولى الشركة إدارتها في السوق المصرية، ليتم توظيفها في أدوات الدين.

المنتج يتيح الاستثمار في أسواق النقد بالعملة الأجنبية سواء لشراء وثيقة من صندوق خاص بنا، أو الاستثمار بشكل مباشر عبر تكوين محفظة تتولى الشركة إدارتها

وتتيح الاسترداد في أي وقت، كما توفر عائدًا أكبر بكثير من عائد الدولار المقدر بنحو 0.25%.

أحمد رضوان: هل المنتج في صورة صندوق؟

أحمد السعيد: هي تركيبة استثمارية معقدة ومتشابكة للغاية.

أحمد سالم: الفكرة أن دورنا هو طرح منتجات لاقتناص الفرص، هذا المنتج يستثمر في أدوات الدخل الثابت، في أوراق الدين التي تصدرها الحكومة المصرية، ويوفر أكثر من طريقة للاستثمار وعن طريق آلية فنية معينة، تضمن للمستثمرين عوائد غير مسبوقة على الدولار في هذا المجال.

عائد المنتج الجديد أكبر بكثير من فائدة الدولار.. ويقوم على تركيبة استثمارية معقدة ومتشابكة للغاية

أحمد رضوان: ما يعني وجود حد أدنى مضمون؟

أحمد سالم: نتيجة وجود خطة وسياسة استثمارية محددة، يمكن التحرك من سعر 4 إلى 6% وهذا مضمون Highly Protective، ويمكن أن تصل إلى متوسط 17 و18% على الدولار.

بالنسبة لنا نؤمن بأن هذه الخطوة تدعم توجهاتنا وأهدافنا لجذب الاستثمارات.

أحمد رضوان: هذا لغير المقيمين فقط؟

أحمد سالم: نعم نطرحه للمستثمرين من خارج مصر، فاليوم لو نظرت سريعًا ستجد أن نحو 80% أو 85% من الديون العالمية على مستوى العالم بأكمله العائد منها في حدود 1 إلى 1.5%، ونتوقع نجاحًا كبيرًا لمنتجنا الجديد، والفترة المقبلة ستسمعون عنه أخبارًا أكثر تفصيلًا.

رضوى إبراهيم: دعنا نتحدث في البداية عن خطتك في ابتكار الصناديق الجديدة، ثم نلخص بعد ذلك أهم التحديات التي تواجه صناعة صناديق الاستثمار؟

عادل الوالي: قمنا بتأسيس اثنين منها بالفعل، الأول بالتعاون مع شركة تأمين، والثاني في الحقيقة منتج مثالي للغاية للاستثمار للقطاع العائلي، يطرح لأول مرة في مصر، يتيح الاستثمار في صندوق متوازن، المخاطرة فيه محدودة إذ إن سياسته الاستثمارية تسطيع أن تستثمر حتى نسبة 70% فقط في الأسهم كحد أقصى ومن الوارد أن تنخفض هذه النسبة حتى 30% فقط.

المنتج الجديد مخصص للمستثمرين من خارج مصر.. ونتوقع له نجاحًا كبيرًا

هذا المنتج يمنح في الوقت نفسه تغطية تأمينية على حياة المستثمر لصالح ورثته بنفس مبلغ الاستثمار الخاص به، نقوم نحن بدفعها فهو جزء مقتطع من أتعاب الأطراف الثلاثة: البنك الأهلي ومصر لتأمينات الحياة وشركة الأهلي لإدارة الاستثمارات المالية.

قررنا جميعًا تقليل العمولات الخاصة بنا من أجل طرح هذا المنتج وحتى لا يتأثر به حامل الوثيقة أيضًا، فهي ميزة غير متواجدة في أي مكان آخر.

وما هو جديد ومفاجئ أيضًا أن هذا الصندوق لا يقتصر على الأفراد فقط، ولكن متاح لأي مؤسسة أو أي جهة لديها فوائض أموال، فيمكنها الاستثمار في وثائق الصندوق، لتحصل على العائد، بالإضافة لتغطية تأمينية على حياة العاملين بالمؤسسة بذات قيمة المبلغ المستثمر.

هذا الأمر يتيح للشركات منح ميزة إضافية للعاملين لديها عبر التأمين على حياتهم، وعندما تفكر فيه ستجده منتجًا يصلح لكل الشركات، إذا لديها 50 أو 100 موظف أو حتى صناديق التأمين الخاصة وما شابه ذلك، ولدينا بالفعل الكثير من العملاء التي تتمثل في الشركات والمؤسسات.

عادل الوالي: جزء من الدور الذي يجب القيام به هو بيع وتسويق الأداء الجيد لمستثمرين فاقدين الثقة في السوق

وبالرغم من أن الصناعة بالفعل بها مشاكل وتحتاج إلى أمور عديدة، ولكن عندما تم طرح منتج جيد، لاقى قبولًا كبيرًا لدى العملاء.

رضوى إبراهيم: هل يمكننا القول إن إحدى مشاكل هذه الصناعة تتمثل في غياب المنتجات الجديدة أو المبتكرة التي من شأنها جذب المستثمر؟

عادل الوالي: أرى أن جميع المنتجات متاحة، إلا أن النظر إلى أحجام الصناديق يعكس عدم وجود توعية أو اهتمام كاف، وربما أيضًا لم يعد العملاء يفضلون وضع أموالهم بشكل مباشر في صناديق الاستثمار.

على جميع المؤسسات العمل على تنشيط وتحريك سوق المال.. فهذا هدف لن يتحقق إلا بالتكاتف

أعتقد أن هذه الجوانب هي التي يجب العمل عليها، ليس فقط من الأطراف الحاضرة في هذا الصالون، بل يفترض أن يتم ذلك من عدة أطراف بالسوق، بمشاركة القائمين على الصناعة.

أحمد السعيد: أود التعليق على هذه النقطة، السوق المصرية تضم أكثر من 70% من الأفراد، في حين أن السوق الأمريكية أكثر من 95% منه مؤسسات مع فارق الحجم، ولكن تسمح أمريكا بتعزيز هامش الرافعة المالية Leverage بنسب أعلى من السوق المصرية، والتي لا تتعدى 0.5%.

لا أعلم بدقه حجم الرافعة المالية لدينا، ولكن أعتقد أنه أضعاف هذا الرقم، كما أنه ليس للمؤسسات، حيث يتسم بكونه سوق أفراد، ويؤسفني القول إن السوق لدينا ضحلة علينا الاعتراف بذلك، ولذا من الضروري السماح بتعزيز الرافعة المالية.

أحمد السعيد: 70 % من المستثمرين بالسوق المصرية من الأفراد.. مقابل أكثر من 95 % مؤسسات في السوق الأمريكية

وأنوه إلى أن أكثر من سيشعر بهذا الأمر هو أستاذ عصام عبد الحفيظ، نظرًا لمعدلات التذبذب الكبيرة، أعتقد أن امتناع الجهاز المصرفي عن تمويل مستثمري البورصة بالهامش يعد قرار صائب إلى حد كبير، ولكن بالنظر إلى توازن السوق واستقرارها يعد هذا الأمر أحد الأسباب في رأيي.

عصام عبد الحفيظ: هل السوق المصرفية أوقفت التعامل على هذه القروض أم أن هناك من يعمل بها؟

عادل الوالي: قد يكون هذا التوجه صحيحًا في الوقت الحالي، إذا تم النظر إلى طبيعة من يحصل على التمويل، فيلاحظ أنهم مضاربون وليس مستثمرين أساسيين وقد يؤثر ذلك بشكل سلبي على السوق.

أحمد رضوان: أرى أن جزءًا من الموضوع يكمن في الأدوات والصناديق الجديدة والمبتكرة وأعتقد أن وجود مثل هذه الأدوات من شأنه التأثير في السوق.

عادل الوالي: ما تقوله جيد، وأعتقد أن التوعية واجبة لهذا النوع من المستثمرين، نظرًا لكون هؤلاء المستثمرين في النهاية يتساءلون لماذا أضع أموالي في هذا الصندوق وكم العائد الذي أحصل عليه.

أحمد رضوان: ولكن بالتوازي نجد أن صندوق الأهلي حياة يعد بمثابة تجربة جيدة.

عادل الوالي: أتفق معك، وذلك لأنه منتج مختلف، ولا أعني أن الموجود حاليًا منتج سيئ، بالعكس هناك الكثير من الصناديق الجيدة.

مناقشات جارية لتأسيس صندوق خارجي للاستثمار في الأسهم المحلية إلا أنه لم يتم إتخاذ خطوات فعلية حتى الآن

أحمد رضوان: هذا هو صلب السؤال.. نود معرفة ما المختلف؟

عادل الوالي: المختلف أن صندوق الأهلي حياة يعد أول صندوق استثمار يقدم لحامل الوثيقة تغطية تأمينية على الحياة مجانًا سواء للأفراد أو المؤسسات على حد سواء كما سبق ذكره فيما قبل.

ياسمين منير: في إطار الهدف الخاص بجذب الاستثمارات الأجنبية.. لم لا نرى صندوقًا للاستثمار في الأسهم؟

عادل الوالي: هناك بالفعل صندوق للأسهم.

ياسمين منير: أقصد تأسيس صندوق خارجي بالتعاون مع ذراع البنك في الإمارات.

عادل الوالي: ذلك ما نقصده بالفعل هناك مفاوضات وتجري المناقشات، إلا أنه لم يتم اتخاذ خطوات فعلية حتى الآن.

رغم مشاكل صناعة صناديق الاستثمار إلا أنه عندما تم طرح منتج جيد لاقى قبولًا كبيرًا من العملاء

هناك حاجة إلى أن تتسم السوق بوجود شهية أو إقبال على الاستثمار بالأسهم، حتى نتمكن من مخاطبة العميل للدخول في منتج استثماري.

أحمد السعيد: أرى أنه من الممكن أن تجد مستثمرين أجانب لديهم استعداد للدخول في الصناديق، فهم عادة ما يكونون على درجة عالية من المهنية sophisticated إلى حد يمكنهم من الدخول وإدارة استثماراتهم بأنفسهم، أو التعامل من خلال تكوين محفظة.

أحمد سالم: بالطبع، هناك شريحة يمكن استهدافها بهذا الشكل، السوق شهدت في الآونة الأخيرة خروج نسبة كبيرة من الاستثمارات الأجنبية، وهذه الشريحة من المستثمرين عندما كانت موجودة كان لديها فريق متخصص بتكاليف ثابتة، حتى تتمكن من إدارة الاستثمارات في مصر بشكل مباشر، وعند خروجها تقوم بإغلاق المكاتب الخاصة بها، وهو ما رأيناه في الكثير من الحالات.

هناك فترة يمكن اعتبارها انتقالية، حيث إنه في حال عودة هذه السوق إلى جاذبيتها مرة أخرى من الوارد أن يتم إعادة النظر إليه، ولكن هنا لن تكون العودة عبر فتح مكاتب جديدة وضخ استثمارات كبيرة مرة أخرى، فهو يحتاج إلى فترة حتى يتمكن من العودة إلى السوق.

هنا يلجأ إلى طرف آخر، حيث يقوم بالبحث عن مدير استثمار ذي اسم وسجل حافل، ومن ثم يتم تفويضه والدخول معه في استثمار أو محفظة قصيرة الاجل، وعليه تتم العودة للدخول في مخاطر السوق والتعرف على وضعها الحالي ومدى الاستدامة به، وما إذا كانت تستدعى الرجوع إلى السوق وزيادة حجم الاستثمارات مرة أخرى أم لا.

لذا من الوارد أن تكون شريحة العملاء sophisticated ممن يملكون الكيانات الخاصة بهم، لديهم الفرصة للدخول لاستغلال هذه الفجوة، وهذه هي وظيفتنا أن نبحث عن الفرصة والتوقيت المناسب لاستغلالها.

رضوى إبراهيم: ألا ترى أن أحيانًا العرض هو الذي يخلق طلبًا ويشجع عليه؟! فبصرف النظر عن النتائج غير المرضية التي تحققت على مدار الأعوام الخمسة الماضية جاء نتيجة بدء هؤلاء المستثمرين بمستويات عالية ومن الطبيعي أن تحقق المستويات السعرية التي وصلت لها الأسهم خسائر.. طوال الوقت نسمع من كبار سوق المال أن وقت تدني الأسعار يعد فرصة هائلة لبناء مراكز جديدة لأنه من المؤكد أن الأسعار لن تهبط عن المستوى الذي وصلت إليه، وقد ضربنا مثلًا بأكثر من كيان كبير لاحظنا أن تقييماتها أصبحت تعاني من مشكلة نتيجة للأسعار السوقية، فلماذا لم يتم استغلال هذا الوقت؟

فضلًا عن ذلك نسمع طوال الوقت أن المستثمر الأجنبي لا يشجعه إلا أن يسبقه المستثمر المحلي بخطوة وعليه فلماذا نحن من ننتظر عودتهم؟ ولمَ لم نقم نحن بالنشاط القادر على إعادتهم للسوق مرة أخرى؟

أحمد السعيد: هذا سؤال جيد جدًّا.

عادل الوالي: أجيب أنا عن سؤالك، جزء من الدور الذي يتم القيام به إلى جانب تحقيق أداء جيد هو أن يتم بيع وتسويق هذا الأداء لمستثمرين فاقدين الثقة في السوق، وهو ما يحدث بالفعل، في ظل ما تشهده السوق من اتجاه هبوطي على مدار السنوات الخمس الماضية كما ذكرتم.

هذا يعكس أن دورنا يكمن في أن نقول لهذا المستثمر أن ذلك الوقت جيد، ولكن ليس بالكلام، بل بإثبات أنه على الرغم من الهبوط الذي تعاني منه السوق، وما يزامنه مع تحقيق مؤشر البورصة نموًّا ليس كبيرًا، إلا أن المنتجات لدينا حققت أداء متميزًا.

الفكرة في توصيل هذه الرسالة، وهو ما نعمل عليه طوال الوقت تقريبًا، بالتعاون مع معظم فروع البنك الأهلي المصري، والعملاء الذين نسعى للتواصل معهم أو الوصول لهم من خلال وسائل الإعلام، حيث تم نشر الأداء المحقق على نطاق واسع جدًّا.

نهدف لإزالة الصورة السلبية من أذهان العملاء، الذين يظنون أن الاستثمار بالبورصة سيخسرهم أموالهم، والتأكيد على ضرورة عدم التفكير بهذا الشكل، والتوضيح أنه مع اختيار مدير الاستثمار المناسب والتوقيت المناسب أيضًا، يمكن تحقيق أرباح مرتفعة كالتي نجحنا في تحقيقها.

هذه الرسالة هي التي نسعى لتوصيلها إلى العملاء، والدور الذي نقوم بتقديمه، ولكن هذا الأمر مطلوب الاهتمام به من الجميع، وليس من مدير استثمار واحد فقط، على جميع المؤسسات العمل على تنشيط وتحريك سوق المال، الهدف الذي لن يتحقق إلا بالتكاتف، فالمستثمرون إذا اطمأنوا من المخاوف سيتجهون لضخ الأموال بقوة في الأسهم.

نقول أيضًا للعملاء إنه رغم التجارب غير الجيدة في الفترة الماضية للبعض، إلا أن هناك بعض مديري الاستثمار نجحوا في تحقيق أداء جيد، ولذا ننصح بالتعقل والتفكير الجيد واختيار المدير الذي يحظى بالخبرة التي تؤهله لإدارة تلك الأموال.

وحقيقة هذا الدور الأساسي الواجب على كل مديري الاستثمار القيام به، من الضروري التركيز على نشر الوعي بين المستثمرين، وهذه هي الرسالة التي يتم العمل مع البورصة المصرية والهيئة العامة للرقابة المالية عليها في الندوات والمحاضرات.

أحمد السعيد: انطلاقًا من مشاركتكم بالحديث.. نود التعرف على أحدث التطورات لدى شركة الأهلي فاروس لتداول الأوراق المالية؟

عصام عبد الحفيظ: منذ قيام الأهلي كابيتال هولدينج الذراع الاستثمارية للبنك الأهلي المصري بالاستحواذ على شركة الأهلي فاروس لتداول الأوراق المالية نهاية عام 2019، والشركة بدأت في التقدم بشكل ملحوظ.

عصام عبد الحفيظ: الأهلي فاروس تحتل المركز الثالث على مستوى تعاملات الأجانب والخامس بالنسبة للعرب والسابع في الأفراد

في عام 2019 حققت الشركة حجم تداول 19 مليار جنيه، وصلت في 2020 إلى 34 مليار جنيه، وثم ارتفعت في 2021 إلى 55 مليار جنيه.

وفيما يخص ترتيب الشركة في السوق المصرية، على صعيد استثمارات الأجانب الأهلي فاروس لتداول الأوراق المالية تأتي في المركز الثالث على مستوى السوق، وفي استثمارات العرب المركز الخامس، بينما يأتي الأفراد في المركز السابع.

ترتيب الشركة على مستوى إجمالي تداولات السوق صعد من السادس إلى الرابع

أحمد رضوان: وماذا عن ترتيب شركة الأهلي فاروس لتداول الأوراق المالية بشكل عام؟

عصام عبد الحفيظ: في عامي 2019 و2020 جاءت الشركة في المركز السادس، وتقدمت إلى المركز الرابع خلال عام 2021، علمًا بأن المراكز الثلاثة الأولى تمثل شركتين تابعتين لنفس المجموعة وهي هيرميس، والثالثة هي CI Capital، لذا يمكن اعتبار الأهلي فاروس بالمركز الثالث.

السوق تعاني من قلة الطروحات الجديدة

ما يعكس أن ترتيب الشركة يسير بشكل جيد، كما أن نسبة الشركة من استثمارات الأجانب جيدة.

أحمد السعيد: دون قطع للحديث، أشير إلى أن أحد الأسباب التي دفعتنا للنظر إلى شركة فاروس لتداول الأوراق المالية قبل الاستحواذ عليها، هي أن من أهم الأشياء التي يتم النظر إليها في مثل هذه العمليات محفظة العملاء والإدارة والتي تعد أهم الجوانب، بالإضافة إلى الأنظمة الموضوعة.

أحمد السعيد: أهم الأسباب التي دفعتنا للنظر إلى شركة فاروس لتداول الأوراق المالية هي تقييمنا المرتفع لمحفظة العملاء والإدارة والأنظمة الموضوعة

جميع هذه الجوانب كانت في نظرنا تتسم بتقييم مرتفع للغاية، لدرجة أهلتها لتكون إحدى الشركات التي تحظى بواحد من أفضل السجلات لدى كل من البورصة المصرية والهيئة العامة للرقابة المالية، حيث لم يسبق لهم الحصول على مخالفات أو عقوبات، وهو ما يرجع في حقيقة الأمر إلى وجود رقابة وشفافية لدي إدارتها.

عصام عبد الحفيظ: تقوم إدارة البحوث بتغطية 75 شركة على مستوى البورصة المصرية، ومنذ عام 2017 ونحن حريصون على عقد مؤتمر سنوي لكبار المستثمرين من الصناديق المحلية والعملاء الأجانب ودعوة الشركات المتداولة في البورصة المصرية لمناقشة خططها المستقبلية مع العملاء. ومنذ تداعيات جائحة كورونا التي حالت دون انعقاد اللقاء حضوريًّا، حرصت شركة الأهلي فاروس لتداول الأوراق المالية على استخدام خاصية المؤتمر الافتراضي وقامت بدعوة الشركات المتداولة في البورصة للحديث إلى المستثمرين عن الأسهم والشركات والإجابة عن استفساراتهم كافة.

أحمد رضوان: نود معرفة الحصة السوقية للشركة خلال العام 2021؟

عصام عبد الحفيظ: الحصة السوقية لشركة الأهلي فاروس لتداول الأوراق المالية بلغت 6% من السوق خلال العام 2021.

أحمد رضوان: وكم تبلغ النسبة التي تستهدفها خلال 2022 في ضوء الظروف التي تحدثتم عنها؟

عصام عبد الحفيظ: نسبة الأهلي فاروس لتداول الأوراق المالية من عمليات السوق كانت مستقرة عند 4% في السابق قبل استحواذ الأهلي كابيتال، وارتفعت حاليًا إلى 6%، ونستهدف الوصول لحصة أكبر نحو 8% خلال العام الجاري.

أحمد رضوان: وماذا عن ترتيبك الحالي؟ وما تتطلع إليه بالفترة القادمة؟

عصام عبد الحفيظ: نحتل حاليًا المركز الرابع على مستوى البورصة المصرية، ونتطلع للمركز الثاني أو الثالث.

رضوى إبراهيم: قبل الانتقال للحديث عن شركة الأهلي فاروس لترويج وتغطية الاكتتابات.. أود التوجه إليك بسؤال أخير نود معرفة حجم العمليات التي يتم تنفيذها لصالح المؤسسات التابعة؟

أحمد السعيد: سؤال جيد، وسؤال من عندي أيضًا هل هذه العمليات هي السبب في النقلة المحققة في الحصة من 4% إلى 6%؟

20 % فقط من عمليات الأهلي فاروس تخص البنك الأهلي و80% لعملاء آخرين

عصام عبد الحفيظ: 20% من العمليات تخص البنك الأهلي و80% لعملاء آخرين، وعدد المؤسسات التي تعاملنا معها 231 مؤسسة ومما لا شك فيه أن وجود كيان قوي مثل البنك الأهلي يقوم بدعم شركتنا من خلال تفعيل علاقاتنا بمستثمرين آخرين.

أحمد السعيد: نعم، ولكن البنك الأهلي كان يعمل مع الشركة بالفعل في تنفيذ عمليات تابعة له قبل إجراء عملية الاستحواذ، وهو ما يعني أن الجزء الإضافي الذي تمت زيادته بعد الاستحواذ محدود.

عصام عبد الحفيظ: السوق تعاني من قلة الطروحات الجديدة، هناك بعض الجهات أعلنت عن دراسة الطروحات بالبورصة ولكن الأمر قد يأخذ فترة من عام إلى عامين حتى نصل لمرحلة التنفيذ.

البنك الأهلي كان يعمل مع الأهلي فاروس بالفعل في تنفيذ عمليات له قبل إجراء عملية الاستحواذ

أحمد السعيد: النقطة التي أثرتها هامة جدًّا وتعد خطوة جيدة للانتقال إلى نشاط بنوك الاستثمار، شئنا أم أبينا السوق تعاني من فقر.. لذا نود معرفة دور الأهلي فاروس لترويج وتغطية الاكتتابات في هذا الشأن؟

أحمد سالم: هذه نقطة هامة بالفعل، يتحدث عنها الزميل أحمد حيدر باستفاضة عن المنتجات المتاحة في السوق وكيف كان شكل السوق؟ وما وصل إليه الآن؟

أحمد السعيد: وماذا عن دور الأهلي فاروس لترويج وتغطية الاكتتابات في هذا الشأن؟

أحمد حيدر: عميات الأهلي فاروس لترويج وتغطية الاكتتابات تخطت 15 مليار جنيه العام الماضي

أحمد حيدر: بداية حققت الشركة قيمة تتخطى 15 مليار جنيه، العام الماضي وتم تنفيذ أكثر من 7 عمليات ناجحة، منها 5 عمليات في مجال الاستحواذات والاندماجات، وعمليتان في أسواق رأس المال، منهما الطرح الخاص بشركة e-finance، وأيضًا الطرح الثانوي لشركة أبو قير للأسمدة.

تنفيذ أكثر من 7 عمليات ناجحة.. 5 في الاستحواذات والاندماجات بجانب e-finance وأبو قير للأسمدة

أحمد السعيد: حسنًا، أذكر لنا النسب بافتراض أن التغطية الخاصة بشركة e-finance 100% فكم بلغت نسبة الاستثمار الأجنبي منها؟

أحمد حيدر: أكثر من 70% أو 80%.

أكثر من 70% أو 80% من تغطية إي فاينانس كانت استثمارًا أجنبيًّا.. من ضمنها صناديق سيادية أوروبية

أحمد السعيد: كم تبلغ النسبة التي جاءت بواسطة شركة الأهلي فاروس؟

أحمد حيدر: كانت لدينا تغطية جيدة من مستثمرين بالخليج، كما شارك أيضًا الأجانب من خلال صناديق أجنبية عن طريق الأهلي فاروس، من ضمنها صناديق سيادية أوروبية.

الطرح كان ناجحًا جدًّا ويخص قطاعًا غير ممثل بشكل كاف بالسوق المصرية، وشركة e-finance أتاحت هذه الفرصة للمستثمر، حيث إن قطاع التكنولوجيا المالية غير ممثل بكثافة في السوق.

أحمد السعيد: كنتم 3 شركات تشارك في إدارة هذا الطرح.. أليس كذلك؟

أحمد حيدر: هذا صحيح، تم ذلك بواسطة الأهلي فاروس وCI Capital ورينيسانس كابيتال.

أحد تحديات السوق المصرية أن هناك قطاعات غير ممثلة في البورصة المصرية، مثل قطاعات التجزئة والطاقة المتجددة والذي يتسم بكونه غير متاح الاستثمار به عن طريق البورصة، ولذا نسعى لتشجيع هذه الشركات، على طرح أسهمها في البورصة لتوفير فرص استثمارية بقطاعات ليس لها تواجد بالسوق.

العمل على طرحين من القطاع الخاص خلال العام الجاري

نتوقع أن يشهد العام القادم نموًّا مطردًا مستدامًا في قطاع أسواق الدين وإصدارات السندات والصكوك، خاصة بعد قيام الهيئة بإصدار التشريع الخاص بالتدفقات النقدية المستقبلية للكيانات الاعتبارية.

أحمد رضوان: قبل التطرق إلى أدوات الدين.. نود التحدث بصورة أكبر حول الطروحات.. ذكرت أن الأهلي فاروس تعمل على تشجيع الشركات بالقطاعات غير الممثلة بالسوق فما هي الخطوات التي يتم اتخاذها؟

أحمد حيدر: نفتش دائمًا عن الفرص ونلتقي العملاء في هذه القطاعات، ونطرح الفكرة عليهم، مع شرح كل الإجراءات الخاصة بهذه العملية، وتوضيح التقييمات في الأسواق المجاورة بالنسبة للقطاع الذي يعملون به، وكيف سيكون شكلهم في مجال عملهم بعد الطرح في البورصة.

أحمد رضوان: كم فرصة يجري العمل عليها حاليًا وفي مراحل متقدمة؟

أحمد حيدر: هناك فرص جيدة، لكن ما زلنا نترقب وضع السوق خلال الفترة القادمة، ونرى أن الطروحات الحكومية سيكون لها دور في تعميق السوق بصورة أكبر، كما ستؤدي إلى جذب رؤوس أموال جديدة مثلما حدث في الحالة الخاصة بطرح شركة e-finance.

نتوقع إذا حدثت طروحات في قطاعات جاذبة، أن تسهم في جذب رؤوس أموال جديدة للسوق، مما يساعد على إتاحة فرصة لطروحات القطاع الخاص، حيث من شأنه تمهيد الطريق للشركات الخاصة لطرح شركاتها.

أحمد رضوان: هل ترى فرصًا في الشركات التابعة للبنك الأهلي؟

أحمد حيدر: بالطبع، تم البدء بالنظر إلى ما يمكن تقديمه من خدمات لصالح شركات البنك، والخطوة الأقرب تتمثل في عملية توريق مع شركة الأهلي للتأجير التمويلي.

أحمد السعيد: أحب أن أقول شيئًا هنا عن شركة الأهلي فاروس للترويج وتغطية الاكتتابات والتي تم الاستحواذ عليها بالكامل بقيمة لا يمكن ذكرها، واستطاعت خلال عامها الأول بعد الاستحواذ تحقيق أرباح تعادل 10 أضعاف القيمة التي تم الاستحواذ عليها بها، وهو ما يعكس مدى النجاح، وكل ذلك مع عدم وجود أي عملية مسندة من البنك الأهلي المصري أو شركاته.

الطروحات الحكومية سيكون لها دور في تعميق السوق وجذب رؤوس أموال جديدة مثلما حدث في شركة e-finance

ياسمين منير: نود التطرق إلى مزيد من التفاصيل حول الطروحات الحكومية، وما إذا كانت الشركة ستشارك في الطروحات الجديدة؟

عصام عبد الحفيظ: الطروحات الحكومية عادة ما تتم من خلال بنك الاستثمارNI Capital.

أحمد السعيد: نعم، شاركت الأهلي فاروس في طرحي إي فاينانس وأبو قير للأسمدة، وفي حال وجود شركات ليست ضمن برنامج الطروحات الحكومية، يتم الدخول للمنافسة عليها.

رضوى إبراهيم: فيما يخص طروحات القطاع الخاص.. كم طرحًا يتم العمل عليه حاليًا وفي أي قطاعات؟ لن نتطرق لأسماء الشركات ولكن يهمنا معرفة القطاعات التي تنتمي إليها وعدد الطروحات المتوقع إتمامها خلال هذا العام؟

أحمد حيدر: يجري العمل على طرحين خلال العام الجاري، ولكن لا يمكننا الإفصاح عن القطاعات التي تنتمي إليها هذه الطروحات.

ياسمين منير: لم نستكمل الحديث أيضًا عن التعاون والفرص في باقي شركات البنك الأهلي المصري طرحت نموذجًا واحدًا فهل هناك غيره؟

أحمد حيدر: حريص على التعاون والعمل مع كل الشركات الموجودة اليوم.

التفكير مع العضو المنتدب لشركة الأهلي للتمويل العقاري على عملية توريق

أحمد رضوان: ما الذي يتسم بكونه متاحًا للتوريق؟ وما الذي قد تفكرون في تشجيعه على الطرح بالبورصة؟

أحمد حيدر: يجري التفكير مع العضو المنتدب لشركة الأهلي للتمويل العقاري، نرى هذا القطاع مرشحًا لمعدلات نمو مطردة، في ضوء التوجيهات الصادرة من البنك المركزي والمبادرات التي تم إطلاقها، والتي أسفرت عن وعي أكبر بالمنتج، وإقبال كبير عليه من جانب السوق سواء من جانب الأفراد أو المطورين.

أحمد السعيد: القيود التي تم إلزام المطورين بها والخاصة بعدم البيع off plan ،ستجعله في حاجة إلى تمويل

أحمد السعيد: القيود التي تم إلزام المطورين بها، والخاصة بعدم البيع off plan، ستجعله في حاجة إلى تمويل في البداية، وبالتالي الفترة التي سيتم تحصيل الأقساط بها بعد تسليم الوحدة أصبحت أطول، وذلك عكس ما كان في السابق، حيث كان يتم سداد أقساط لمدة 4 سنوات قبل الاستلام، بنسب سداد تصل إلى ثلثي قيمة الوحدة في بعض الأحيان، لذا أعتقد أن فرص محافظ الأوراق التجارية مستحقة القبض وقابلة للتوريق قد تزيد خلال الفترة القادمة.

أحمد حيدر: شركة الأهلي للتمويل العقاري نجحت في تحقيق أداء متميز في الفترة الأخيرة ما انعكس على معدلات النمو بشكل ملحوظ.

أحمد رضوان: هل وصلت عملية التوريق الخاصة بشركة التمويل العقاري لمرحلة التقدم لهيئة الرقابة المالية أم لا؟

أحمد حيدر: لم نصل إلى مرحلة الهيئة بعد.

أمنية إبراهيم: بدأ البنك الأهلي قبل فترة النظر في الشركات المملوكة له والتفكير في طرح بعض منها في البورصة المصرية.. هل تم الاستقرار على فرص بعينها ويجري التجهيز لها أو قطاعات محددة ترون فيها فرصة؟

أحمد السعيد: الشركات الماثلة على هذه الطاولة النقاشية، تمثل مساهمات استراتيجية للبنك الأهلي ومكملة لنشاطه، وكل هذه الشركات تعمل في مجال الخدمات المالية غير المصرفية، باستثناء شركة إيجي سيرف، وتعد أنشطة هذه الشركات إما مكملة لنشاط البنك حيث يوجد 3 شركات بينها تتسم بكونهم مانحين للائتمان بشكل أو بآخر، وهو ما سنتطرق إليه لاحقًا، أو أنشطة أخرى تخدم الهدف الأساسي للبنك، والمتمثل في الربحية والتنمية المستدامة.

الشركات الماثلة على هذه الطاولة تمثل مساهمات استراتيجية للبنك الأهلي.. والنية لطرحها في البورصة

جميع هذه الشركات لا يتم النظر إليها بهذا الفكر سواء حاليًا، أو بعد فترة ولا حتى على مستوى المستقبل القريب المنظور، فلا نية لدينا لطرح هذه الشركات في البورصة.

يتبقى مساهمات البنك غير الاستراتيجية، والتي تنقسم إلى شقين، الأول شركات يحظى البنك الأهلي المصري بحصة حاكمة أو مؤثرة بها، تمكنه من دفع باقي المساهمين للاقتناع بطرحها في البورصة، والمساهمون الآخرون هم مؤسسات ولكل مؤسسة أهدافها الخاصة بالاحتفاظ بالاستثمار من عدمه، الأمر الذي يشكل صعوبة نوعًا ما.

أما الشق الثاني يتمثل في مؤسسات يمتلك البنك حصة مؤثرة قد تصل إلى حصة حاكمة، وهؤلاء ضمن 149 شركة، وعند فلترة الشركات التابعة للبنك، قد نصل إلى شركة أو اثنتين في نهاية المطاف، وتتسم إحدى هاتين الشركتين بأن حجمها لم يصل للمعدل الذي يسمح بالطرح في البورصة.

رضوى إبراهيم: ما النشاط الذي تعمل به هذه الشركة؟

أحمد السعيد: في نشاط المواسير البلاستيك، بكل الأحجام والأقطار.

أمنية إبراهيم: هذه الشركة سبق وأن جاءت لها عروض استحواذ خلال السنوات القليلة الماضية.. أليس كذلك؟

أحمد السعيد: بالفعل تقدم للشركة عدد من عروض الاستحواذ خلال الفترات السابقة، ومن الوارد النظر في الشق الخاص بالاستحواذ عليها، كل الخيارات متاحة أمامنا.

أما الشركة الثانية تعمل في نشاط الصناعات الغذائية، بمجال الخضراوات المجمدة على وجه التحديد، إلا أن حجم هذه الشركة لا يسمح بطرحها في البورصة، رغم أن البنك يمتلك حصة حاكمة بها.

رضوى إبراهيم: هل تم استقبال عروض على هذه الشركة؟

أحمد السعيد: نعم، ولكن مجرد مفاوضات أولية ولم تكن هناك عروض جدية، الشركة تتمتع بإمكانيات كبيرة بالقدر الذي يمكنها من إضافة خدمات جديدة تجني ثمارها فيما بعد.

تطرقنا في الحديث عن الخدمات اللوجيستية، وفعليًّا تم ضخ زيادة رأسمال لهذه الشركة، لبناء ثلاجات لتخزين احتياجاتها، وكذلك تقديم خدمات التخزين لصالح الغير، وذلك للمنتجات التي تحتاج إلى تبريد.

كما تتطلع الشركة إلى الدخول في مجال الخضروات المعلبة Semi cooked، ولكن هذا لا يزال سابقًا لأوانه الحديث عنه.

ياسمين: نود فهم الفلسفة الخاصة بعدم طرح حصص من الشركات الاستراتيجية التابعة للبنك في البورصة على الرغم مما تتمتع به بعض الكيانات من كونها بقطاعات واعدة كالتكنولوجية المالية وغيرها من القطاعات المالية؟

أحمد السعيد: كلام جيد، ما يقوم به الأستاذ كريم سعادة في شركة الأهلي كابيتال القابضة فيما يخص المنصات Platforms التي يتم بناؤها، تتسم بكونها نابعة من رؤيته المستقبلية أن بعض هذه المنصات الاستثمارية قد يتم طرحها، وهو ما لا يعني أننا نتطلع لطرح الأهلي كابيتال ذاتها في البورصة، على الأقل خلال هذه الفترة.

كل الجوانب التي يتم العمل عليها تتسم بكونها فعالة ونشطة، من الممكن أن نكون اليوم نسير باتجاه، ويتم التعديل عليه غدًا، وكذا في كل يوم جديد، وقد تسفر هذه التعديلات بعد مرور 4 أو 5 سنوات إلى تحول في الاتجاه من الشرق للغرب على سبيل المثال.

من منظورنا لدينا دور في تنشيط سوق رأس المال، وأسوة بالدور الذي يقوم به الأستاذ أحمد سالم والفريق الخاص به، تقوم الأهلي كابيتال بخلق المنتج الذي ستتجه به فيما بعد إلى بنك الاستثمار لطرحه في البورصة، وهو ما يعد جزءًا من الدور المنوط به حاليًا.

كريم سعادة: كل ما هو private equity قابل للتخارج ومن ثم قابل للطرح بالبورصة إذا كان حجمه يسمح بذلك، أما إذا كان حجمه أو ظروفه أو فرصه مختلفة يتم إتاحته لمستثمر استراتيجي.

كريم سعادة: كل ما هو equity private قابل للتخارج عبر الطرح بالبورصة أو لمستثمر استراتيجي

وبشكل عام فإن هدفنا الأساسي في تأسيس تلك المنصات أن يكون حجمها كاف ومناسب للطرح في البورصة.

أمنية إبراهيم: ننتقل بالحديث إلى رئيس شركة الأهلي للتأجير التمويلي والتخصيم.. نود الاطلاع على حجم الأعمال والنمو الذي حققته الشركة على مدار السنوات الماضية وكذلك النمو المستهدف؟ كما نود التطرق لتفاصيل عملية التوريق التي أشار إليها العضو المنتدب لشركة الأهلي فاروس.

أحمد السعيد: اسمح لي أن أنوه إلى أمر صغير في البداية ولكن دون تدخل في تفاصيل عملكم، فمجموعة البنك الأهلي تضم ثلاث مؤسسات مانحة للائتمان، وهي شركة الأهلي للتمويل العقاري، والأهلي تمكين للتمويل متناهي الصغر، والأهلي للتأجير التمويلي التي تتسم بكونها الأكبر بين هذه الشركات دون منازع، وذلك بفارق كبير من حيث المحفظة والربحية، وهي الشركة التي نشرف أن الأستاذ طارق قنديل يتولى بها منصب رئيس مجلس الإدارة والرئيس التنفيذي.

طارق قنديل: أود في البداية التحدث عن الجانب التاريخي للشركة.. كيف بدأت وإلى أين وصلت، وما الذي نستهدف الوصول له خلال الفترة المقبلة.

طارق قنديل: نستهدف التركيز على إصدارات التوريق.. ونتطلع لتنفيذ عملية بصورة دورية كل عام كجزء من نموذج األعمال الخاص بنا

فقد تأسست الشركة عام 2012، ويضم هيكل المساهمين البنك الأهلي المصري بنسبة 98.5%، وشركة الأهلي كابيتال بنسبة 1%، وشركة الأهلي للتمويل العقاري 0.5%، وهو ما يعكس كونها شركة تابعة للبنك الأهلي المصري بشكل رئيسي، وقد تم تأسيس هذه الشركة باسم الأهلي للتأجير التمويلي وذلك حتى نهاية عام 2021 الذي شهد تغيير الاسم وهو ما سنتحدث عنه لاحقًا.

للدخول في صلب الموضوع، أود التطرق إلى دور الشركة وهدفها الأساسي، وهنا أرى أن الشركة منوطة بتقديم حلول تمويلية وليس منتج تمويلي، ويوجد اختلاف كبير بين هذا وذاك، حيث تستهدف الحلول التمويلية التعرف على احتياجات المستثمرين، وتتميز هذه الحلول منذ بداية عمل الشركة وحتى نهاية 2021 بكونها حلولًا استثمارية يتراوح مداها بين الآجال المتوسطة والطويلة التي تبدأ بثلاث سنوات، وتصل إلى 5 أو 7 سنوات، وتمتد إلى 10 سنوات في بعض الأحيان.

تقوم الشركة بتغطية نحو 12 قطاعًا اقتصاديًّا يتنوع بين الإنتاجي والخدمي، وتم النظر إلى ما يتم تقديمه من ربحية إلى المساهم الرئيسي المتمثل في البنك الأهلي، علمًا بأن الربحية ليست الهدف الرئيسي، حيث من الضروري تحقيق قيمة مضافة للتنمية الاقتصادية، لذا يتم التركيز على القطاعات.

البنك الأهلي قدم تمويلا للشركة في بداية تأسيسها فقط ثم تم التوسع في الحصول على تمويلات من جانب عدد كبير من البنوك

وكذا يتم الاهتمام بالشركات التي تعمل داخل القطاعات، نجد أنه في عام 2016 كانت الشركة في المركز الثامن على مستوى الشركات العاملة بهذا النشاط من حيث صافي الربح، ثم وصلنا إلى المركز السابع في عام 2017، ثم المركز الرابع عام 2018، وارتقينا إلى المركز الثالث عام 2019، وتمكنا من الحفاظ على هذه المرتبة حتى الآن، ومن يسبقنا في القائمة لاعبان رئيسيان، أحدهما يعد مقيدًا، نظرًا لأن جزءًا كبيرًا من الربحية التي يحققها ناتجة ومقترنة بأعمال المالك الرئيسي له.

أما فيما يخص القيمة المضافة التي يتم النظر إليها بالقطاعات، نجد أن التركيز يكون على قطاعات الأغذية والمشروبات، الصناعة، المقاولات، الاتصالات، العقارات، الرعاية الصحية والطبية، تكنولوجيا المعلومات، الزراعة، النقل، قطاع الأدوية، قطاع الكهرباء والطاقة وقطاع الإنشاءات، وأؤكد أننا نولي اهتمامًا كبيرًا بهذه القطاعات الحيوية.

تم البدء في استراتيجية واضحة تقوم على أن الشركات الصغيرة والمتوسطة جزء أساسي من مستهدفات الشركة للنمو

ويرجع السبب في كوننا نقدم حلولًا وليس منتجًا إلى كوننا ننظر إلى الاحتياجات الاستثمارية، فمن الممكن أن نقدم تمويلًا لشركات ناشئة أو رواد الأعمال، شرط وجود خطط أعمال واضحة، ويكون هناك ارتياح للإدارة ولنموذج الأعمال الخاص بالخدمة أو المنتج التي يعتزمون تقديمها، وعليه نقوم بعمل دراسة مستفيضة، والاطلاع على التقديرات والمخططات التي يتم تقديمها على مدى يتراوح بين 3 و5 سنوات.

الضمانة هي الأصل في التأجير التمويلي كما يتم النظر إلى التدفقات النقدية.. وفي حالة التعامل مع up-start قد يتم تقديم تمويل تصاعدي يتم بمقتضاه سداد قيم صغيرة ترتفع بمرور الوقت

وأؤكد أن الضمانة هي الأصل في التأجير التمويلي، لذا يتم دراستها وتقييمها، كما يتم النظر إلى التدفقات النقدية، ففي حالة التعامل مع start-up قد يتم تقديم تمويل تصاعدي، والذي يتم بمقتضاه سداد قيم صغيرة في البداية، وبمرور الوقت يتم الحصول على مبلغ أكبر، ومن الممكن أيضًا تقديم تمويل تنازلي إذا كان العميل يتمتع بسيولة نقدية قوية منذ البداية، وكذلك يمكن العمل بنظام الأقساط المتساوية.

ومنذ عام 2017، بدأنا في تقديم وإدارة القروض المشتركة، وذلك في ضوء الرؤية التي نتطلع من خلالها لتحقيق الريادة بهذا النشاط، وذلك انطلاقًا من الريادة التي يتمتع بها البنك الأهلي المصري في السوق، فضلًا عن كونه يحظى بالصدارة في مجال القروض المشتركة، إضافة إلى كونه لاعبًا رئيسيًّا في مجال الإقراض، وعليه من الضروري أن يكون لنا كشركة تابعة للبنك الأهلي دور رائد.

لذا فنحن لا نكتفي باحتلال المركز الثالث على صعيد صافي الربح، بل نود أن نصبح لاعبًا رئيسيًّا في مجال القروض المشتركة للتأجير التمويلي، فنحن نقوم بإدارة أكبر القروض المشتركة بهذا النشاط، والتي قد تتجاوز المليار جنيه، وذلك بمشاركة شركات التأجير التمويلي الأخرى.

أحمد رضوان: هل تقتصر هذه القروض المشتركة على شركات التأجير التمويلي فقط أم قد تشارك البنوك بها؟

طارق قنديل: مشاركة البنوك ممكنة في هذا النوع من القروض، وبالفعل توجد أكثر من عملية تمويلية تشارك البنوك بها، ولكننا نسعى لتقديم صورة للسوق بشكل عام، والشركة على وجه التحديد، أن شركات التأجير التمويلي قادرة على تقديم قروض مشتركة كبيرة دون مشاركة البنوك, فدورنا ليس منافسًا للبنوك، بل هو مكمل لها، لأنه عندما ننظر إلى البنوك نجد أن 75- 80% من محفظتها تتسم بكونها قصيرة الأجل، وتتجه لتمويل رأس المال العامل، بينما توجه نسبة 20% المتبقية إلى تمويلات طويلة الأجل، حيث إن نشاط التأجير التمويلي قائم على التمويل طويل الأجل، كما أنه يتمتع بمعدل دوران أسرع بكثير في إنهاء الدراسات الائتمانية المطلوبة.

أحمد رضوان: كم يبلغ رأس مال شركة الأهلي للتأجير التمويلي؟

طارق قنديل: بدأت الشركة أعمالها برأس مال قدره 50 مليون جنيه، وصولًا إلى 300 مليون جنيه رأس مال مدفوع، في حين يبلغ إجمالي حقوق المساهمين بنحو 650 مليون جنيه، وتتميز الشركة بكونها من أكبر الشركات التي لديها رأس مال مدفوع في السوق.

طارق قنديل: نستهدف التركيز على إصدارات التوريق.. ونتطلع لتنفيذ عملية بصورة دورية كل عام كجزء من نموذج الأعمال الخاص بنا

أحمد رضوان: إلى أين وصل حجم أعمال الشركة؟

طارق قنديل: إذا قمنا باحتساب حجم الأعمال وفقًا لتقديرات الهيئة العامة للرقابة المالية، سيتم ذلك وفقًا للمحفظة الإجمالية متضمنة الجزء الذي تتحمل الشركة مخاطره بالكامل وأيضًا الدفعات المقدمة المسددة من قبل العملاء، بالإضافة إلى محفظة الشركة في دور Security agent

أحمد السعيد: هل تشرح لنا ما المقصود بمصطلح security agent؟

طارق قنديل: security agent تعني أن أكون وكيلًا للبنك، وعليه يقوم البنك بتحمل مخاطر العملية التمويلية، على أن تقوم الشركة بدور وكيل للضمان، حيث يتم أخذ الأصول على اسم الشركة، في حين يحصل البنك على مخاطر العميل.

أحمد السعيد: هل يعني ذلك أن البنك يستغل ميزانية الشركة ولكنه يتحمل المخاطرة؟

طارق قنديل: بالضبط، وذلك مقابل الحصول على عمولة صغيرة، ونقوم بإدارة عمليات الإقراض له ولكن دون تحمل مخاطر.

أحمد رضوان: كم يبلغ حجم هذا النوع من القروض؟

طارق قنديل: يمثل هذا النوع نسبة ضئيلة من حجم أعمال الشركة، في حين تصل هذه النسبة إلى 40% أو 50% في بعض الشركات الأخرى.

أحمد السعيد: بل إن هناك بعض الشركات التي أسست خصيصًا لهذا الغرض.

أحمد رضوان: ماذا عن وضع أصحاب المراكز الأولى التي تسبقكم بقائمة الأعلى ربحية في هذا الشأن؟

طارق قنديل: منهم من يمثل حجم هذا النوع من القروض جزءًا كبيرًا من محفظته.

أحمد السعيد: نظرًا لاعتماد نشاطه على المؤسسة الأم.

طارق قنديل: بالضبط, وفي الحقيقة أرى أن البنك الأهلي المصري يتعامل في كل الشركات التابعة له من منظور أنه عند تأسيس شركة يتم استقطاب إدارة على قدر كبير من الثقة، ومجلس إدارة يركز على استراتيجية الشركة، وبعد ذلك يكون عليهم تولي الأمر بشكل مستقل والنمو بالشركة نحو الريادة «you need to manage it, and you need to fly with it», فلا يقدم البنك دور الأب إلا في البداية، حيث يقتصر الدعم على الخطوة الأولى فقط، وبعد ذلك يكون من الضروري على الشركة فتح أذرعها والنجاح والصمود بشكل مستقل، وأعتقد أن هذه الاستراتيجية العامة هي التي يتعامل بها البنك الأهلي مع شركاته التابعة.

فعند بداية تأسيس الشركة كانت تحصل على التمويل من البنك الأهلي، ومن ثم تم الالتفات إلى أهمية الحصول على تمويلات من بنوك أخرى، فلا يجوز أن يكون الاعتماد الكامل مقتصرًا على البنك الأهلي، وعليه تم التوسع في الحصول على تمويلات من جانب عدد كبير من البنوك.

كما أن البنك الأهلي كان يساعد في البداية من خلال منح أسعار فائدة مميزة للشركة خلال أول عامين من إطلاقها، ثم أصبح التعامل مع البنك يتم أسوة بتعاملاته مع سائر شركات التأجير التمويلي بالسوق، في حين أن أغلب شركات التأجير التمويلي المملوكة للبنوك لا يتم التعامل معها بنفس الفكر، حيث تحصل على فائدة مدعمة، وهو نظام غير معمول به لدينا، انطلاقًا من مبدأ you need to fly on your own.

حجم تمويل شريحة SME وصل إلى نسبة 20% من إجمالي محفظة الشركة بعد أن كانت غائبة تمامًا.. ومن المستهدف أن تمثل هذه الشريحة ثلث المحفظة

ورجوعًا إلى الجانب الخاص بحصة الشركة من نشاط التأجير التمويلي، وفقًا لحسابات الهيئة العامة للرقابة المالية التي تتضمن القيمة الإجمالية شاملة وكالة الضمان، يبلغ حجم أعمال الشركة 8.5 مليارات جنيه، أي ما يزيد على نحو 8% من إجمالي محفظة التأجير التمويلي في مصر.

الاستراتيجية التي كان يتم العمل عليها كانت تركز على التمويلات الكبيرة وجزء من التمويلات متوسطة الحجم، ثم تم الالتفات إلى أهمية المشروعات الصغيرة والمتوسطة- SMEs في النمو الاقتصادي، لذا تم البدء في استراتيجية واضحة تقوم على أن الشركات الصغيرة والمتوسطة جزء أساسي من مستهدفات الشركة للنمو، وبالطبع هذا النوع من التمويل قد يكون أقل من حيث الأرقام، إلا أنه يمثل فكرًا واستراتيجية وقيمة مضافة في غاية الأهمية.

أحمد رضوان: هل تتحدث عن الشركات الصغيرة والمتوسطة بشكل عام أم توجد قطاعات مستهدفة بهذه الشريحة؟

طارق قنديل: تركز الشركة على 12 قطاعًا تمثل القطاعات الرئيسية بالاقتصاد، لكن لا يوجد قطاع محدد مستهدف، كما بدأت الشركة في النظر إلى نماذج start-up المبشرة والقادرة على ابتكار أفكار جديدة، وتقوم الشركة بدعمهم بمبالغ صغيرة، نظرًا للفكر الجيد الذي تتحلى به إدارة هذه النماذج.

وما يسعدني هو اكتشاف أن هناك عددًا كبيرًا من الشباب يحاولون إتمام صفقات جديدة ومشروعات جديدة، خاصة في قطاع الأغذية والمشروبات وقطاعات أخرى، فهم بحاجة إلى دعم، وفي الوقت نفسه لديهم أفكار رائعة، لذا تم البدء بتخصيص جزء من التمويل لهذا الجانب، وقد تم الوصول بحجم تمويل شريحة SME إلى نسبة 20% من إجمالي محفظة الشركة بعد أن كانت غائبة عنها تمامًا، ومن المستهدف أن تمثل هذه الشريحة ثلث المحفظة التمويلية للشركة خلال السنوات الثلاث القادمة.

معدل الدوران هو السر في SMEs.. وقد تم التوجيه بالتركيز على عنصري السرعة، وتبسيط الإجراءات الخاصة بتحليل الائتمان والنظر إلى نوعية المنتج أو الخدمة

أحمد السعيد: من المؤكد أن التمويل سواء في شكل تمويل بنكي أو تأجير تمويلي يتضمن تكاليف، في حين أن الشركات المتوسطة والصغيرة في حال حصولهم على تمويل من البنك يكون مدعومًا، فكيف تعالجون هذا الأمر؟

طارق قنديل: معدل الدوران هو السر في SMEs، وقد تم التوجيه بالتركيز على عنصري السرعة، وتبسيط الإجراءات الخاصة بتحليل الائتمان، فعادة في التأجير التمويلي يتم طلب كشف بالتدفقات النقدية المتوقعة لمدة تتراوح بين 3 أو 5 سنوات قادمة وفقًا للتمويل المطلوب، وهو ما لن يحدث مع الشركات الصغيرة والمتوسطة، فعلى سبيل المثال لن يطلب من SME بقيمة تمويل 5 أو 10 ملايين جنيه كشف بالتدفقات النقدية المتوقعة خلال 5 سنوات، فهو لن يكون قادرًا على ذلك، ولكن يتم النظر إلى نوعية المنتج أو الخدمة التي يعتزم تقديمها، وكيفية إدارة ذلك، ففي حالة كانت قيمة التمويل تقدر بنحو 10 ملايين جنيه يتم تقديم استمارة مختلفة عن تلك الخاصة بالتمويلات الكبرى.

والحلول التمويلية التي اعتادت الشركة تقديمها تتسم بكونها طويلة ومتوسطة الأجل، في حين تستهدف استراتيجية الشركة حاليًا الوصول إلى ما يطلق عليه total financial solutions بمعنى أن تتم إتاحة حلول تمويلية قصيرة الأجل وطويلة الأجل، لتغطية كل الاحتياجات التمويلية للشركات.